В мире финансового анализа и инвестиций существует множество показателей, но одним из наиболее широко используемых и понятных является EBITDA. Этот показатель предоставляет инвесторам и аналитикам простой и понятный инструмент для оценки финансовой эффективности компаний. EBITDA позволяет быстро оценить операционную прибыльность бизнеса, исключая влияние налогов, амортизации и процентных платежей. Однако, чтобы его эффективно применять, нужно понимать методику расчетов и плюсы-минусы этого показателя.

Что такое EBITDA простыми словами

EBITDA - это сокращение, которое происходит от английской фразы «Earnings before interest, taxes, depreciation and amortization» или «прибыль до вычета процентов, налогов, износа и амортизационных отчислений». Он показывает прибыль до учета процентов, налогов, амортизации и обесценения.

Проще говоря, EBITDA показывает, сколько прибыли компания получила от своей основной деятельности. Это «грязная» доходность, так как не учитывает факторы, не связанные с операционной деятельностью компании. Этот показатель не включен в традиционную бухгалтерскую отчетность и рассчитывается отдельно.

Доход рассчитывается таким образом, потому что некоторые финансовые показатели фактически не являются расходами. Например, стоимость активов списывается поэтапно в процессе амортизации, но это не означает, что деньги реально расходуются, они просто отражаются на бумаге, чтобы потом использовать прибыль на покупку новых основных средств.

Также при учете доходов не учитывается количество времени, затраченного на их получение. Неважно, как компания получила деньги - через продажу продукции или возврат дебиторской задолженности, она может распоряжаться ими по своему усмотрению, в том числе направлять на погашение кредитов.

Несмотря на плюсы и минусы, этот показатель используется для анализа финансовой деятельности компании, наряду с, например, чистой прибылью и другими финансовые показатели.

История EBITDA

Исторически, показатель EBITDA начал активно использоваться в 1980-х годах, когда стало популярным использование схемы Leveraged Buyouts, то есть бум кредитования бизнеса. В этой схеме приобретаемый бизнес рассматривался не как инвестиция на долгосрочную перспективу, а как набор активов, которые можно было бы выгодно продать, чтобы погасить займы и получить прибыль. EBITDA помогал оценить, стоит ли совершать такие сделки.

Компании часто отображают показатель EBITDA в своей финансовой отчетности, хотя ни международные стандарты финотчетности (IFRS), ни правила бухгалтерского учета в США (US GAAP) не требуют обязательного расчета этого показателя. Тем не менее, экономисты и инвесторы часто используют его для анализа.

Что показывает EBITDA компании

Если говорить простым языком, то EBITDA - это способ понять, насколько успешно компания работает в своей основной деятельности. Это как оценка эффективности работы в направлении, которое для компании наиболее важно.

Когда мы связываем результат с обязательствами по долгам, налогам и амортизации, мы можем понять, достаточно ли у компании денег, чтобы покрыть все эти расходы. Это дает нам представление о том, насколько эффективна и кредитоспособна компания.

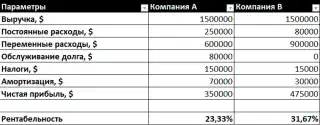

Давайте рассмотрим небольшое сравнение двух компаний с теоретическими показателями:

На первый взгляд, кажется, что компания В лучше. У нее меньше объем амортизации, и суммарные расходы почти втрое ниже, чем у конкурента. Налоги меньше и ничего не тратится на обслуживание долга. Если считать рентабельность по чистой прибыли, то окажется, что компания В явно лучше.

Но когда мы смотрим на рентабельность с учетом EBITDA, ситуация меняется. Теперь компания А выглядит более предпочтительной. Это означает, что у нее больше шансов справиться с долгами и налогами. Посмотрев на переменные расходы, становится понятно, почему это происходит. У компании В выше переменные расходы, что скорее всего связано с неэффективным управлением расходными материалами, несовершенством технологии и так далее. Из этого следует, что компания В менее эффективна в своей сфере.

Для инвестора более предпочтительной кажется компания А, потому что у нее выше рентабельность по EBITDA. Конечно, это не означает, что компания В обязательно не будет успешной, однако ожидается большая надежность у компании с высокой рентабельностью по EBITDA.

Разновидности EBITDA и связь с другими показателями

Мультипликатор EBITDA за время своего существования обзавелся рядом модификаций:

· EBIAT - учитывает налоги до начисления процентов к прибыли;

· EBT - включает валовую выручку и вычитает сумму реализации и различные расходы;

· EBIDA - учитывает проценты и амортизацию;

· EBITDAX - узкопрофильный показатель для нефтегазовой отрасли, который учитывает затраты на геологию;

· EBITDARM - дополнительно включает платежи по аренде.

Некоторые компании с нетипичными статьями расходов могут включать их в формулу, создавая свою собственную модификацию EBITDA. Такие особенности обычно указываются в пояснениях к официальным публикациям.

Иногда EBITDA путают с операционной прибылью, но разница между ними заключается в том, что ОП основывается на выручке, из которой вычитается себестоимость продукции и различные виды расходов, включая коммерческие, административные и операционные. EBITDA рассчитывают исходя из чистой прибыли, учитывая неоперационные убытки.

EBIT и EBITDA - это два связанных финансовых показателя. EBIT рассматривается как промежуточный показатель прибыли и отображает прибыль до вычета амортизации. Как видно из английской расшифровки «Earnings before interest, taxes» или прибыль бизнеса до уплаты налогов и процентов по кредитам, то есть EBITDA без учета амортизации и обесценивания. Поэтому, вполне возможны ситуации, что EBIT будет положительным, но после учета всех расходов EBITDA окажется отрицательным.

Считается хорошим показателем, если EBIT компании выше нуля. Однако для оценки реальных денежных потоков все же чаще используется EBITDA, так как исключение из расчета амортизации и обесценивания позволяет получить более точную картину результатов деятельности. При сравнении бизнеса по EBIT, предпочтение следует отдавать тем вариантам, у которых этот показатель выше.

EBITDA и операционная маржа характеризуют рентабельность компании, но имеют разные значения. Если кратко, то операционная маржа определяет процент выручки, оставшийся после учета всех сопутствующих расходов при производстве товара.

Операционная маржа = операционная прибыль / выручка * 100%.

Хотя в обоих случаях в основе расчетов используется прибыль компании, эти показатели нельзя равнять друг с другом. EBITDA рассчитывается для понимания общей эффективности компании и того, способны ли заработанные деньги покрыть все расходы. Операционная маржа, с другой стороны, скорее служит базой для определения сокращения переменных затрат, включая зарплаты персонала, расходы на маркетинг и другие переменные издержки.

Как рассчитать EBITDA

На сегодня не существует единого метода расчета EBITDA, и поэтому можно встретить несколько формул. Основные из них основаны на стандартах МСФО (Международные стандарты финансовой отчетности), которые соответствуют мировым тенденциям в анализе и оценке инвестиционных рисков. Показатель EBITDA не зафиксирован строго и в РСБУ (Российские стандарты бухгалтерского учета), так как российские стандарты больше ориентированы на регулирование экономики государством.

Поэтому при публикации данных в открытых источниках большинство компаний указывают, как именно они вычисляли этот показатель, что дает инвесторам и аналитикам ясность относительно используемого метода. Это способствует прозрачности и обеспечивает более точные сравнения между компаниями и оценки их финансового состояния.

Тем не менее, существует 2 базовых методики расчета EBITDA: сверху вниз и снизу вверх. Они дают одинаковые результаты и используются в зависимости от того, какие показатели уже рассчитаны. Рассмотрим поподробнее каждый.

Спускаемся сверху-вниз

Этот простой вариант применяется, когда в отчете уже имеются операционная прибыль и амортизация. Для расчета EBITDA таким способом используется простая формула:

EBITDA = Depreciation and amortization + Operating income (loss)

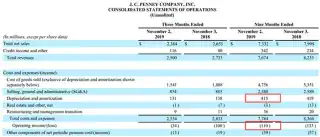

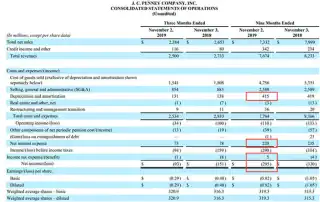

В качестве примера мы рассмотрим отчетность компании J.C. Penney Company Inc. за первые 9 месяцев 2019 года. Из всего отчета нас интересуют строки "Depreciation and amortization" (амортизация) и "Operating income" (операционная прибыль). Из таблицы видно, что амортизация составляет $415 млн, а операционный убыток - $110 млн. Таким образом, EBITDA составляет $305 млн.

Поднимаемся снизу-вверх

Диаметрально противоположный метод, по которому мы поднимаемся «снизу-вверх» и последовательно прибавляем к чистой прибыли налоги, амортизацию и прочие элементы.

Формула EBITDA позволяет получить приблизительные данные о финансовом состоянии компании. Однако для уточнения этих данных требуются корректировки с учетом неоперационных и единоразовых движений средств.

Иностранные компании чаще используют формулу, соответствующую стандартам МСФО, которая охватывает больше параметров:

EBITDA=NP+I+IT+UE−UI+OI−IP+A−RA

где:

- NP - чистая прибыль,

- I - налог на прибыль,

- IT - налог на прибыль возмещенный,

- UE - внереализационные расходы,

- UI - внереализационные доходы,

- OI - проценты оплаченные,

- IP - проценты принятые,

- A - амортизация основных средств и нематериальных активов,

- RA - переоценка активов.

В российском сегменте рынка сформировалась формула, связанная с РСБУ, использующая параметры типовых бухгалтерских отчетов:

EBITDA=R−COGS+I+INT+A

где:

- R - выручка от реализации продукции,

- COGS - себестоимость продукции,

- I - налог на прибыль,

- INT - проценты по займам,

- A - амортизация основных средств и нематериальных активов.

Усложняют расчеты различия в учете неоперационных расходов и недостаточная прозрачность информации об амортизации. Рассмотрим расчет на примере:

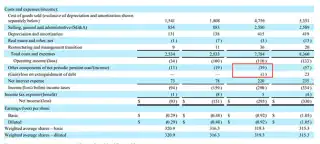

В соответствии с отчетностью в базовом варианте EBITDA = 415 + 220 – 295 + 5 = $345 млн. Этот показатель отличается от полученного в первом случае из-за учета неоперационных и единоразовых движений средств и др.

В нашем примере из полученных $345 млн нужно вычесть доход в рамках статьи Other components of net periodic pension cost/(income) ($39 млн) и добавить сумму в $1 млн по статье (Gain)/loss on extinguishment of debt. После коррекции получаем значение EBITDA в 345 – 39 + 1 = $307 млн.

Анализ дохода до вычетов позволяет оценить, насколько компания справляется со своими обязательствами, насколько устойчивы её перспективы и насколько эффективна её финансовая стратегия. Стабильный рост EBITDA свидетельствует о повышении эффективности компании, что, в свою очередь, может привести к увеличению чистой прибыли. Поэтому важно регулярно отслеживать динамику этого показателя - обычно его анализ проводится ежегодно, иногда требуется и более частая периодичность, например, раз в квартал.

Отрицательные значения EBITDA указывают на серьезные финансовые проблемы в бизнесе и требуют немедленных мер по его реабилитации. Оценка "грязной" доходности может потерять смысл, если компания не использует кредиты, не владеет имуществом и не привлекает инвесторов.

Это показатели вы можете рассчитывать самостоятельно на основе отчетности, которая размещается на сайтах публичных компаний, либо на информационно-аналитических порталах

Зачем EBITDA инвестору

EBITDA расширяет возможности сравнительного анализа, позволяя аналитикам и инвесторам сравнивать предприятия разных отраслей и стран с различными налоговыми и банковскими системами. Это особенно ценно в контексте оценки «грязной» доходности.

Два предприятия в разных частях мира могут показывать одинаковые значения чистой прибыли, но различаться в эффективности использования своих финансовых ресурсов. Например, компания, платящая 3% по кредиту, может иметь больший чистый доход, чем компания, платящая 15%, что может указывать на различия в их финансовых стратегиях. Помните первый пример?

EBITDA предоставляет ценную информацию об эффективности работы компании в ее секторе, а также о ее финансовой устойчивости и способности генерировать прибыль. Вот какие важные аспекты она выявляет:

- Эффективность в сравнении с конкурентами. EBITDA позволяет сравнивать финансовую производительность компании с ее конкурентами в отрасли. Если EBITDA выше у конкретной компании, это может указывать на ее более высокую операционную эффективность.

- Финансовая устойчивость и платежеспособность. EBITDA позволяет оценить, насколько компания зарабатывает, чтобы покрыть свои операционные расходы, проценты по кредитам, выплаты налогов и амортизацию. Высокая EBITDA говорит о том, что компания имеет достаточно доходов для обслуживания своих обязательств.

- Прибыльность бизнеса. EBITDA предоставляет представление о доходах, которые компания генерирует от своей основной деятельности, исключая влияние налогов, процентов по кредитам и амортизации. Это помогает инвесторам оценить, насколько бизнес прибылен и как он может влиять на доходность их инвестиций.

- Оценка примерной стоимости компании. Поскольку этот показатель позволяет сравнивать компании, то мы можем вычислить их примерную стоимость. Для это рассчитывается средний отраслевой коэффициент похожих компаний (стоимость компании / EBITDA). Затем умножается EBITDA конкретной компании на этот множитель и получается ее оценка.

Соответственно, EBITDA помогает инвесторам и аналитикам быстро оценить финансовую производительность компании и принять решение о ее перспективности для инвестиций. Однако следует помнить, что EBITDA должна рассматриваться в контексте других финансовых показателей и фундаментального анализа компании.

Также EBITDA используется для расчета различных инвестиционных показателей:

- Margin - доля выручки до вычета налогов, процентов и амортизации.

- Coverage - отношение прибыли к налогам и процентам.

- EV - отражает необходимый доход для покрытия стоимости покупки компании.

- Debt - отражает уровень закредитованности компании.

Преимущества и недостатки EBITDA

Давайте рассмотрим их более подробно:

Преимущества

- Универсальность. EBITDA является широко используемым показателем, который применяется как инвесторами, так и экономистами. Его простота и понятность делают его полезным инструментом для быстрого сравнения компаний в различных отраслях и регионах.

- Отражение основной операционной производительности. EBITDA позволяет сконцентрироваться на операционной производительности компании, отбрасывая влияние налогов, процентов по кредитам и амортизации. Это помогает понять, насколько хорошо компания управляет своим основным бизнесом.

- Сложность манипуляции. Поскольку EBITDA рассчитывается на основе операционной прибыли, амортизации и процентов, он сложно подвергается манипуляциям. Это делает его более достоверным и надежным показателем для анализа.

Отметим, что последнее преимущество появляется только, когда компании придерживаются единого стандарта расчета показателей, что приводит нас и к минусам.

Недостатки

- Неучет долгов. EBITDA не учитывает долговую нагрузку компании и ее способность обслуживать долги. Это может привести к недооценке финансовой устойчивости компании, особенно если у нее высокие долговые обязательства.

- Неучет потребности в инвестициях. Поскольку EBITDA не учитывает необходимость инвестиций в развитие бизнеса и поддержание основных средств, он может недооценивать компании с высокими потребностями в капиталовложениях.

- Изменчивость базы расчета. Отсутствие стандартной методологии для расчета EBITDA может привести к изменчивости базы для его расчета. Это означает, что различные компании могут использовать разные подходы к расчету, что затрудняет сравнение между ними.

Несмотря на эти недостатки, EBITDA все же остается важным инструментом для анализа финансовой производительности компании, особенно при сравнении ее с конкурентами в отрасли. Однако важно учитывать его в контексте других финансовых показателей и фундаментального анализа.

Рентабельность по EBITDA

Рентабельность по EBITDA (EBITDA margin) является важным показателем для оценки финансовой успешности компании. Она позволяет определить эффективность компании в преобразовании выручки в операционную прибыль до учета амортизации, процентов и налогов. Рассчитывается

EBITDA margin = EBITDA / выручка компании * 100%.

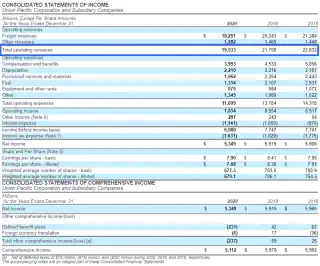

Так, из годового отчета компании вы можете найти выручку компании.

Вы можете самостоятельно рассчитать EBITDA или же получить данные из отчета.

Соответственно, маржинальность по EBITDA (EBITDA margin) = $10103 млн / $19533 млн x 100% = 51,72%. Обращайте внимание на размерность, которая указана в отчете. Нужно приводить к общему показателю числитель и знаменатель до «миллионов долларов».

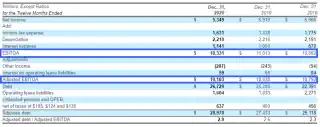

Кроме того, коэффициенты, основанные на отношении EBITDA к различным финансовым показателям, помогают оценить финансовое состояние и уровень финансового риска компании:

- Сумма долговых обязательств/EBITDA: Этот показатель помогает оценить, сколько лет компании потребуется для погашения своих долговых обязательств при текущем уровне EBITDA. Меньшее значение указывает на меньшую долговую нагрузку и, следовательно, на более высокую финансовую устойчивость.

- Чистый долг/EBITDA: Этот показатель учитывает не только общую сумму долгов, но и наличие ликвидных активов. Он также используется для оценки уровня финансового риска компании.

- EBITDA/процентный расход: Этот коэффициент позволяет определить, насколько EBITDA покрывает процентные расходы компании. Большее значение этого показателя указывает на более высокую способность компании покрывать свои процентные обязательства.

Оценка того, насколько EBITDA превышает долги компании, является ключевой для понимания ее финансовой устойчивости. Чем выше это превышение, тем меньше вероятность возникновения финансовых проблем у компании. Несмотря на отсутствие нормативных значений для таких показателей, они всегда оцениваются с учетом отраслевых и конкретных особенностей компании.

Упражнение для подписчиков

В этом материале есть упражнение для проверки и отработки навыков. Оно в этом месте и доступно только для подписчиков (как и сотни других). Это бесплатно!

В заключении хотим подчеркнуть, что EBITDA является полезным инструментом для оценки финансовой производительности компаний и принятия решений об инвестировании. Его простота в расчете и анализе делает его широко используемым и доступным даже для неспециалистов. Однако следует помнить, что EBITDA не является идеальным показателем. Только комплексный анализ финансовой отчетности с помощью других показателей вместе позволяет получить более полное представление о финансовом состоянии компании и ее перспективах. Это позволит принимать обоснованные решения и минимизировать риски инвестирования.

Вам также понравится

- Поделиться