В современном мире финансов, где каждый шаг требует взвешенных решений и понимания работы рыночных механизмов, освоение основных финансовых концепций становится неотъемлемой частью успеха. Среди базовых моментов особое внимание заслуживают проценты и процентные пункты, кажущиеся на первый взгляд синонимами, однако на деле это не так.

Что такое процент

Процент (%) представляет собой сотую часть целого, широко применяется для измерения изменений в различных показателях, выраженных в других единицах измерения.

Когда утверждают, что произошло увеличение на 5%, это означает, что к исходному значению прибавилась пятая часть. Например, если начальный объем продаж в году составил 500 тыс. рублей, увеличение на 5% (25 тыс. рублей) приведет к общей сумме в 525 тыс. рублей к концу первого квартала.

Проценты позволяют сравнивать различные инструменты между собой, применяясь для измерения изменений и оценки динамики в различных сценариях бизнеса и финансов.

Так например, с помощью процентов вы можете сравнить и изменить доходность совершенно несопоставимых акций. Акция А принесла доход владельцу в размере 100 рублей, в то время как акция Б принесла только 50 рублей. Кажется, что А выгоднее, ведь 100 больше 50, верно? А теперь учтем вложенные средства на А в размере 1000 рублей и 200 рублей на Б. Получаем доход в 100/1000=10% для А и 50/200=10% для Б. Таким образом, оказывается что акции одинаковы по доходности на вложенные средства.

Что такое процентный пункт

Процентный пункт (п. п.) представляет собой меру изменения показателей, изначально выраженных в процентах.

Один процентный пункт соответствует изменению значения, выраженного в процентах, на единицу. Это важная единица измерения, часто использованная для оценки изменений в ключевых финансовых параметрах.

Приведем пример для лучшего понимания: предположим, что ключевая ставка Банка России уменьшилась с 9% до 7% годовых. В данном случае можно сказать, что произошло снижение на 2 процентных пункта. При этом изменение составило (7-9)/9 = -0,22 или -22 процента.

Что такое базисный пункт

Базисный пункт (б. п.) представляет собой уточненную единицу измерения, эквивалентную одной сотой процентного пункта (0,01 п. п.).

Эта малая величина применяется для более точного отражения изменений в показателях, изначально выраженных в процентах. Удобство базисных пунктов проявляется в способности фиксировать мельчайшие колебания, особенно при обсуждении сотых и десятых долей процентных изменений.

Рассмотрим пример: ставка по ипотеке в банке уменьшилась с 11% до 9,55% годовых. В данном контексте можно утверждать, что произошло снижение на 9,55 - 11 = 1,45 процентного пункта или на 145 базисных пунктов. Такой уровень детализации дает более точное представление о том, как изменения в процентах влияют на финансовые показатели.

Процентные ставки по кредиту и депозиту и что на них влияет

В кредитных предложениях банков обычно указывают годовые процентные ставки, которые показывают, сколько процентов от суммы кредита заемщик заплатит за год за пользование деньгами банка. Это ключевой параметр, определяющий финансовую нагрузку клиента. Важно отметить, что могут использоваться и месячные, и даже ежедневные ставки. И хотя по закону финансовые организации обязаны указывать также процент в годовом исчислении, внимание к деталям договора является крайне важным.

Процентная ставка обычно начисляется на остаток долга, что означает, что сумма переплаты уменьшается по мере того, как клиент гасит кредит. Суть в том, что банк предоставляет средства клиенту на определенный период времени, а взамен получает «арендную плату» - сумму, которую заемщик оплачивает сверх основной суммы долга за возможность воспользоваться кредитом.

Давайте рассмотрим конкретный пример. Предположим, вы взяли кредит на 1 миллион рублей на 5 лет под 10% годовых. Если вы будете регулярно вносить платежи в соответствии с графиком, без досрочных погашений, то к концу 5 лет вы заплатите банку 1 274 820 рублей. Таким образом, 274 820 рублей представляют собой сумму, которую банк получит за предоставление возможности воспользоваться своими средствами. Это важный аспект, который клиентам следует учитывать при принятии решения о займе.Начало формыКонец формы

Ставки по кредитам и вкладам отличаются: кредитные ставки всегда выше, чем депозитные. Эта разница в процентах становится источником прибыли для банка. Рассмотрим упрощенный пример для наглядности.

Предположим, банк получил от одного клиента вклад на 100 000 ₽ под 6% годовых, в то время как другому клиенту предоставил кредит на 100 000 ₽ под 15% годовых. Так к концу года банк получит обратно 100 000 ₽ и заработает 15 000 ₽ на выдаче кредита, но при этом заплатит 6 000 ₽ по вкладу. Разница между полученными и потраченными средствами составит 9 000 ₽. Это и есть прибыль банка.

Для банка важно, чтобы клиенты вовремя отдавали кредиты и уплачивали проценты за пользование деньгами. Также важно, чтобы вклады не снимались раньше срока.

Банки оценивают свои риски и потенциальную прибыль, учитывая множество факторов. Среди основных факторов, влияющих на ставки по кредитам и вкладам, выделяются:

- Срок. Чем больше срок, тем выше процент для обеих операций.

- Сумма. Увеличение суммы ведет к повышению процентной ставки как по кредиту, так и по вкладу.

- Ключевая ставка. Увеличение ключевой ставки Центробанка поднимает уровень процентов как по кредитам, так и по вкладам.

- Инфляция. Рост инфляции повышает ставки по обоим операциям.

- Обеспечение. Наличие залога (например, недвижимости) повышает надежность заемщика для кредита.

- Репутация и финансовое состояние бизнеса. Новым предпринимателям может быть предложена более высокая ставка по кредиту.

- Досрочное снятие денег с вклада. При досрочном снятии с вклада проценты могут быть пересчитаны в минимальные значения.

Виды процентных ставок по кредитам и вкладам

Процентные ставки, применяемые в кредитах и вкладах, различаются в зависимости от условий договора. Вот несколько видов процентных ставок, которые широко используются в финансовой сфере:

1

Фиксированные и плавающие ставки

По возможности изменения процентные ставки делятся на фиксированные и плавающие.

Фиксированная ставка остается неизменной на протяжении всего срока договора. Например, если кредит предоставлен под 10% годовых, эта ставка останется постоянной, несмотря на изменения экономической ситуации.

Плавающая ставка может меняться в соответствии с определенной формулой, зависящей от различных факторов, таких как ключевая ставка Центробанка, курс валют или изменение цены привязанного актива.

2

Декурсивные и антисипативные ставки

По способу выплаты процентов они делятся на следующие 2 типа.

Декурсивнаяставка предполагает выплату процентов в конце срока вместе с основной суммой займа. Банки часто используют такие ставки при работе с вкладами.

Антисипативная ставка подразумевает начисление процентов от суммы кредита и выплату их в момент предоставления денег или в процессе пользования ими, например, ежемесячно.

3

Номинальные и реальные ставки

По учету инфляции ставки делятся на реальные и номинальные.

Номинальная ставка представляет собой процент без учета инфляции. Например, вклад под 10% годовых без учета воздействия инфляции.

Реальная ставка учитывает инфляцию и дает представление о реальной покупательной способности. Рассчитывается как разница между номинальной ставкой и уровнем инфляции.

Представим, что инвестор вложил 1 миллион рублей на вклад под 10% годовых. Если инфляция за год составила 6%, реальная ставка будет 4%. Таким образом, несмотря на то, что инвестор получит 1,1 миллиона, его реальный доход составит всего 1,04 миллиона рублей, учитывая изменение покупательской способности в условиях инфляции.

Важно отметить, что в условиях роста инфляции реальная ставка всегда будет ниже номинальной, что отражает уменьшение покупательной способности денег.

Виды процентов: простые и сложные

Проследить разницу между простыми и сложными процентами позволяет расчет банком потенциального дохода вкладчика по вкладу (депозиту).

1. По вкладам с простыми процентами доход начисляется на другой счет клиента, например карточный или до востребования, и не прибавляется к телу депозита.

2. По вкладам со сложными процентами (капитализацией) начисленные проценты ежедневно или ежемесячно, или ежеквартально, или по иному графику присоединяются к телу вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к возросшей сумме вклада, и доход вкладчика будет выше, чем при простых процентах. В связи с этим процентная ставка по вкладам с капитализацией называется эффективной и отличается от номинальной ставки, указываемой банком в своих тарифах.

Расчет простых процентов

По вкладам с простыми процентами доход начисляется на другой счет клиента, поэтому процент рассчитывается из неизменной базы (основы) и не меняется.

В этой формуле использованы следующие обозначения:

Sp — сумма процентов (доход),

K — первоначальная сумма вклада (капитал),

P — годовая процентная ставка в долях единицы (или в процентах, разделенных на 100),

(d/D) — доля года, на которую дается вклад, она рассчитывается как отношение

d — количества дней начисления процентов по привлеченному вкладу к

D — количеству дней в календарном году (365 или 366).

Вместо дней вы можете использовать месяцы, недели, кварталы и так далее.

Предположим, у нас есть вложение в размере 1 миллион рублей на 30 месяцев с годовой процентной ставкой 8%. Рассчитаем доход по ставке с простыми процентами: 1 миллион * 0.08 * 30/12 = 200 тысяч рублей.

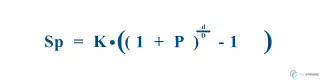

Расчет сложных процентов (Капитализация)

При вкладах со сложными процентами, начисленные проценты присоединяются к телу вклада ежедневно, ежемесячно или по другому графику, что увеличивает основную сумму в следующем расчетном периоде. Эффективная процентная ставка отличается от номинальной, указанной банком. Формула для расчета сложных процентов:

В этой формуле использованы следующие обозначения:

Sp — сумма процентов (доход),

К — первоначальная сумма вклада (капитал),

P — годовая процентная ставка,

d — количество периодов начисления процентов по привлеченному вкладу,

D — количество периодов в календарном году.

Предположим, у нас есть вложение в размере 1 миллион рублей на 30 месяцев с годовой процентной ставкой 8%. Доход по ставке с простыми процентами мы рассчитывали ранее: 1 миллион * 0.08 * 30/12 = 200 тысяч рублей.

В случае капитализации вклада, то есть при использовании сложных процентов доход составит: 1 миллион * ( (1+0.08) ^(30/12) – 1) = 212 158 рублей.

Таким образом, депозит с капитализацией процентов даст вам на 12 158 рублей больше за 2.5 года.

В заключение подчеркнем, понимание процентов и процентных пунктов представляет собой фундаментальный элемент компетенций грамотного финансиста. Эти концепции являются неотъемлемой частью финансовой грамотности, предоставляя инструменты для оценки, сравнения и принятия обоснованных решений в различных финансовых сценариях. Различие между простыми и сложными процентами, а также понимание видов процентных ставок, позволяют эффективно управлять вкладами, кредитами, инвестициями и другими финансовыми инструментами. Финансист, владея навыками расчета процентов, способен не только прогнозировать будущие финансовые потоки, но и анализировать и сравнивать риски и возможности в различных финансовых операциях.

Вам также понравится

- Поделиться