В современном мире выбор правильных стратегий для обеспечения финансового благополучия в период пенсии становится все более важным. Среди различных вариантов фиксированные аннуитеты занимают особое место, предоставляя инвесторам стабильность и гарантированный доход. В данной статье мы рассмотрим ключевые моменты фиксированной ренты, их преимущества и особенности, чтобы помочь вам принять взвешенное решение в планировании вашего финансового будущего.

Фиксированный аннуитет представляет собой надежную инвестиционную стратегию для тех, кто стремится обеспечить себе стабильную защиту, постоянный доход на протяжении всей жизни и минимизацию рисков. Этот вид инвестиций также способствует стабилизации потока финансов для тех, кто не находится полностью в активном трудовом процессе. Многие контракты фиксированного аннуитета используются для создания дополнительных средств после выхода на пенсию или используются в качестве регулярных выплат пенсионного дохода.

В данной статье мы рассмотрим особенности фиксированных ставок аннуитетов и проанализируем механизм их работы, детально исследуя преимущества, которые они предоставляют инвесторам.

Что такое фиксированная рента

Фиксированная рента (фиксированный аннуитет) представляет собой договор, заключаемый с страховой компанией, обеспечивающий гарантированной фиксированной процентной ставки и регулярные выплаты инвестору, заключившему договор на фиксированный аннуитет, от страховой компании. Важно отметить, что, несмотря на термин «фиксированный», процентная ставка по фиксированному аннуитету может изменяться в соответствии с условиями контракта.

В широком смысле аннуитет – это схема выплат по кредиту, активам и инвестициям, предполагающая выплату основной суммы и процентов по равными суммами через равные промежутки времени.

Ваши инвестиции не облагаются налогом, в то время как вы накапливаете активы в виде отсроченного фиксированного аннуитета. В течение указанного в договоре периода страховая компания обязуется выплачивать вам проценты не ниже определенной ставки. Регулярные выплаты, как правило, предоставляются ежемесячно, независимо от того, решите ли вы приобрести мгновенный фиксированный аннуитет или выбрать отложенный аннуитет, подобно пенсионному плану.

Выплаты по фиксированным аннуитетам не зависят от колебаний рынка, что придает инвесторам уверенность в том, что у них будет достаточно средств для обеспечения стабильного финансового положения в период выхода на пенсию и покрытия определенных будущих расходов.

Именно предсказуемость фиксированной ренты привлекает тех, кто ищет гарантированный доход в дополнение к другим инвестициям и пенсионным накоплениям.

Как работает фиксированная рента

Фиксированная рента функционирует по следующему принципу: инвесторы заключают договор на аннуитетные выплаты с фиксированной суммой или серией платежей на протяжении определенного времени. В ответ страховая компания обязуется обеспечивать определенную процентную ставку на текущий баланс счета. Этот этап называется фазой накопления.

Далее идет фаза получения, когда владелец начинает получать регулярный доход без пополнения баланса. Страховая компания рассчитывает выплаты на основе доступной суммы на счете и условий договора. Облагаются налогом только те части выплат, которые связаны с прибылью.

Есть второй вариант расчета налогового бремени. При заключении договора, налогооблагаемая часть выплат определяется с использованием коэффициента исключения, который учитывает пропорцию премиальных взносов к общей сумме на счете, основываясь на процентах, полученных в процессе накопления.

Годовая процентная ставка (APR) в данном контексте представляет собой годовой процент, который индивид или организация будут получать на вложенные средства ежегодно.

Примечательно то, что в договоре, как правило, указываются условия изменения ставки аннуитета, поэтому получатель аннуитета выигрывает, если среднерыночные ставки дохода на активы опускаются ниже установленной в договоре фиксированной ставки. Однако в условиях роста уровня доходов существует риск того, что они упустят потенциально более высокую прибыль.

Таким образом, с помощью фиксированной ренты инвестор уменьшает собственные риски в ущерб потенциальной доходности.

Что такое фиксированная ставка ренты и как ее рассчитать?

Как мы писали ранее, аннуитет – это схема выплат по кредиту, активам и инвестициям, предполагающая выплату основной суммы и процентов по равными суммами через равные промежутки времени.

Аннуитетная ставка представляет собой сумму ежемесячных (ежегодных) выплат в виде аннуитетного платежа. Эта ставка выражается в процентах или в качестве определенной суммы в договоре, основанной на проценте и балансе счета.

В этом смысле страховая компания обеспечивает гарантию указанной процентной ставки на определенный период, который обычно составляет от двух до десяти лет, по которой инвестору будет выплачиваться говоренная сумма.

Важно подчеркнуть, что хотя мы называем индивида инвестором, аннуитеты формально не являются инвестиционными продуктами, а скорее представляют собой договоры страхования с меньшим уровнем риска и налоговыми льготами.

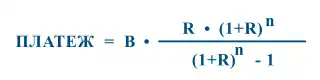

Формула расчета аннуитета строится на основе остатка баланса счета (B), месячной процентной ставки (R) и количество месяцев до окончания срока выплаты аннуитетных платежей (S).

Для расчета возьмем аннуитетный платеж для 2 миллионов рублей под 6% годовых, оформленный на 10 лет. Рассчитаем процентную ставку в месяц R = 6/12 = 0.5% в месяц или 0.005 долей единицы. 10 лет это 120 месяцев. Также уточним, что мы использовали простые проценты для расчета месячной ставки.

Тогда ежемесячный платеж составит = 2 млн * 0.005 * (1.005 ^ 120) / (1.005 ^ 120 - 1) = 22 204 рублей.

Это простая, классическая формула, которой пользуется большинство ведущих банков и страховых организаций. Вы можете самостоятельно подставить значения, чтобы рассчитать размер ежемесячного аннуитетного платежа.

Ключевые элементы ставки ренты

Фиксированная ставка ренты включает несколько ключевых элементов, обеспечивая прозрачность и надежность для инвестора. Важными компонентами этой ставки являются:

- Фиксированный характер. Фиксированные аннуитеты не зависят от фондового рынка или других инвестиций. Растущие ваши деньги определяются процентной ставкой, которую устанавливает страховая компания.

- Инвестиции. После получения ваших средств страховая компания добавляет их к общему счету, который представляет собой пул входящих премий. Эти средства инвестируются компанией, обычно в государственные ценные бумаги или высококачественные корпоративные облигации с целью получения доходности выше, чем та, которую компания выплачивает вам.

- Гарантированная минимальная ставка. Ваш фиксированный аннуитетный контракт включает в себя минимальную гарантированную ставку. Это обеспечивает то, что доход от вашего фиксированного аннуитета не опустится ниже этой установленной ставки.

- Гарантия основных инвестиций. Кроме минимальной ставки, компания гарантирует сохранение вашего основного капитала. Это означает, что даже при изменениях процентных ставок или рыночных колебаниях, ваш основной вклад остается неприкосновенным.

- Коррекция ставки. Некоторые типы фиксированных аннуитетов, например, многолетние гарантированные аннуитеты, предоставляют одинаковую ставку для всего срока контракта. Другие могут корректировать процентную ставку через определенные периоды времени в соответствии с условиями контракта.

Плюсы и минусы фиксированной ренты

Владельцы фиксированной ренты могут извлечь выгоду за счет:

1

Возврат инвестиций

Фиксированные ставки аннуитета формируются на основе доходности инвестиционного портфеля страховой компании, включающего высококачественные корпоративные и государственные облигации. Владельцы аннуитета получают выгоду от гарантированной ставки в договоре, в то время как страховая компания берет на себя ответственность за обеспечение этих выплат.

2

Установленные минимальные ставки

По истечении первого гарантированного периода контракта страховщик может корректировать ставку, опираясь на формулу или доходность своего инвестиционного портфеля. Это обеспечивает гибкость в адаптации ставки к рыночным изменениям. Также стоит отметить, что фиксированные ренты часто включают гарантированную минимальную ставку для защиты от падения процентных ставок.

3

Отсрочка уплаты и минимум налогов

Одним из преимуществ фиксированных аннуитетов является отсрочка уплаты налогов. Доходы увеличиваются, и налоги начинают взиматься только при снятии средств. Кроме того, существуют различные коэффициенты и минимальные пороги, при которых эти налоги взимаются. Это существенно влияет на накопленные средства в долгосрочной перспективе, особенно при высоких налоговых ставках, что подобно механизму отсрочки налогообложения для квалифицированных пенсионных счетов.

4

Гарантированные выплаты дохода

Владельцы фиксированных рент в любой момент могут преобразовать их в немедленную ренту, обеспечивая стабильный поток дохода на определенный срок или до конца их жизни.

Среди минусов фиксированной ренты выделяются:

1

Тизерные ставки и ограниченный возврат

Хотя доходы от фиксированных аннуитетов гарантированы, они обычно устанавливаются не на максимальном уровне доходности. Ее увеличение путем создания умеренно безопасного портфеля облигаций обычно является непростой задачей. Многие страховщики добавляют к своим фиксированным аннуитетам «тизерные ставки» (временно высокие), обещая высокую доходность в течение короткого периода времени, перед ее последующим снижением через несколько лет. При решении расторгнуть договор вы потеряете эти выгодные условия. И даже если вы уже «получили» платежи по такой ставке, то они все равно будет перерасчитаны.

2

Отсутствие адаптивности

Возможность вносить изменения в политику на этапе накопления обеспечивает некоторую гибкость этого инструмента. В чрезвычайных ситуациях можно отказаться от покрытия и вывести оставшиеся средства, несмотря на возможные сборы и штрафы. Однако, начиная период вывода средств, у вас остается гораздо меньше свободы. Страховая компания будет регулярно выплачивать ежемесячный доход, но вы не сможете легко обналичить баланс счета в случае чрезвычайной необходимости.

3

Неполная защита от инфляции

При снятии средств с обычного фиксированного аннуитета вы получаете накопленные ежемесячные выплаты. Однако, вполне логично, пенсионеры обеспокоены тем, что инфляция постепенно увеличит стоимость их жизни на протяжении 20-30-летнего периода выхода на пенсию. Защита от инфляции, означающая более высокие ставки, как правило, предоставляется за высокую цену, а фиксированные аннуитеты предлагают лишь ограниченный уровень такой защиты.

Виды фиксированной ренты

Рассмотрим следующие виды аннуитета:

Аннуитет, индексированный по активам

Индексированный по активам аннуитет представляет собой сочетание фиксированной и переменной ренты. Как и в случае фиксированного аннуитета, он обеспечивает минимальную процентную ставку, но значения этой ставки также зависят и от показателей конкретного фондового индекса.

Это позволяет индексированному по активам аннуитету совмещать стабильность с потенциальным ростом, связанным с фондовым рынком. Минимальная гарантированная ставка обеспечивает определенный уровень безопасности, тогда как индексация по активам предоставляет возможность инвестора получать выгоду от позитивных колебаний рынка.

Этот вид аннуитета обеспечивает баланс между защитой от риска и потенциалом для роста, делая его привлекательным для тех, кто ищет комбинированный подход к планированию своего финансового будущего.

Аннуитет с поправкой на рыночную стоимость

По сравнению с классическим этот тип аннуитета обеспечивает большую гибкость и контроль над финансовыми решениями. Вот ключевые характеристики этого вида аннуитета:

- Выбор и установка периода и процентной ставки. Вы имеете возможность выбрать и установить конкретный период времени и процентную ставку, на которые будет повышаться ваш аннуитет. Это дает вам контроль над уровнем роста ваших будущих выплат, правда выполнять дополнительные условия контракта для получения этих выгод вам все же предстоит. Например, повышенный размер инвестиций или увеличенный минимальный срок инвестирования.

- Гибкость снятия средств до истечения установленного периода. Вы имеете право снимать деньги с аннуитета до истечения предварительно установленного периода времени. Это предоставляет финансовую свободу и возможность реагировать на изменения в вашей жизненной ситуации.

- Коррекция аннуитета в зависимости от рыночной процентной ставки. Величина вашего аннуитета подвергается коррекции вверх или вниз, отражая изменения «рыночной» процентной ставки с момента начала установленного периода времени до момента снятия средств. Это обеспечивает адаптивность и соответствие текущим рыночным условиям.

Аннуитет с поправкой на рыночную стоимость предоставляет инструмент оптимизации финансов под персональные возможности и пожелания клиентов, учитывая как контроль над ростом, так и возможность гибкого снятия средств.

Варианты выплаты фиксированного аннуитета

У вас есть несколько вариантов получения выплат, если у вас установлена фиксированная рента. Вот два из них, различающихся по продолжительности выплаты дохода:

- Пожизненные награды. Этот вариант предусматривает выплаты дохода в течение всей вашей жизни. Независимо от того, сколько времени вы проживете, фиксированная рента будет ежемесячно выплачиваться вам до конца вашей жизни. Это обеспечивает стабильный и надежный поток дохода на протяжении всего периода выхода на пенсию. Тем не менее, ставки по этому варианту, как правило, ниже поскольку страховым компаниям сложнее просчитать сроки выплат, а потому они берутся с запасом.

- Награды за определенный период. В этом случае выплаты производятся в течение ограниченного периода времени, который заранее определен. Например, вы можете выбрать получение выплат в течение 10, 15 или 20 лет. Даже если вы живете дольше выбранного срока, выплаты будут производиться только в течение установленного периода. Но и если вы умрете до даты окончания аннуитета, выплаты дохода будут продолжать распределяться вашему бенефициару. Этот вариант предпочтителен, если вы предпочитаете получить доход на определенный срок или планируете свою жизнь с учетом конкретных финансовых обязательства за этот период.

Выбор между пожизненными наградами и наградами за определенный период зависит от ваших финансовых целей, потребностей и предпочтений по планированию будущего.

Что следует учитывать при принятии решения о фиксированной ренте?

Хотя фиксированная рента снижает риски инвестора, что дает несомненные преимущества этому инструменту, все же существует ряд других факторов, которые стоит учесть при принятии решения о ее приобретении. Вот некоторые из них:

- Инвестиции. Важно оценить доходность ваших аннуитетных инвестиций. В случае значительных потерь в стоимости, периодические выплаты от аннуитета могут значительно сократиться. Особенно это актуально для аннуитетов, учитывающих рыночную стоимость. Решающим вопросом является достаточность дохода от аннуитета для покрытия ваших финансовых потребностей в период после выхода на пенсию.

- Цель инвестирования. Основная цель использования фиксированной ренты заключается в обеспечении постоянного и стабильного дохода, как правило, в пенсионные годы. Хотя желание получить высокий доход понятно, не стоит забывать и о рисках, которые повлияют на ваш уровень жизни после выхода на пенсию. Например, обвал рынка ценных бумаг, санкции или галопирующая инфляция.

- Политика налогообложения. Важно учитывать налоговые последствия сложений с фиксированной рентой. Прибыль от таких инвестиций обычно облагается по стандартным ставкам подоходного налога, поэтому важно учесть налоговое воздействие на ваш доход.

Каждый из этих факторов играет важную роль в формировании вашей финансовой стратегии. Важно внимательно рассмотреть их перед принятием решения о выборе такого инструмента, как фиксированной ренты и его вида.

Главные преимущества фиксированного аннуитета

Преимущества фиксированного аннуитета позволяют вам получить большую уверенность в дальнейшей жизни в финансовом плане. Если говорить более подробно, то:

1. Гарантированный доход после выхода на пенсию. Фиксированный аннуитет обеспечивает вам стабильные регулярные выплаты дохода, начиная с момента выхода на пенсию. Это создает надежный и постоянный источник финансового обеспечения на протяжении определенного периода времени или до конца вашей жизни.

2. Фиксированная ставка дохода. Ставка дохода по фиксированному аннуитету остается постоянной с течением времени, что позволяет предсказать и планировать будущие доходы. Это делает его привлекательным для тех, кто ищет стабильность в своих финансах.

3. Отложенный налог. Прибыль, полученная от фиксированной ренты, откладывается от уплаты налогов в течение периода роста. Это создает возможность для дополнительного накопления средств, поскольку налоги будут уплачены только при получении дохода. Многие рассчитывают на более низкие налоговые ставки после выхода на пенсию, что делает отсрочку налогообложения более выгодной.

4. Возможность оставить деньги наследникам / бенефициарам. Фиксированный аннуитет может предоставить вам возможность оставить остаток средств наследникам. Так, словно вы инвестировали в золото или другие стабильные активы, однако заботиться о его продаже вам нет необходимости. Это может быть важным аспектом для тех, кто хочет обеспечить финансовое благополучие своей семьи или наследникам.

Выбор фиксированного аннуитета предоставляет ряд финансовых преимуществ, которые важны при формировании стратегии пенсионного обеспечения и планирования на будущее.

Часто задаваемые вопросы о фиксированном аннуитете

Фиксированная рента лучше пенсионного пособия?

Множество альтернативных вариантов пенсионного пособия существует: облигации, депозитные сертификаты, пенсионные фонды и ААА-акции, приносящие дивиденды, становятся популярным выбором. Эти инвестиции, как и фиксированные аннуитеты, представляют собой низкорискованные опции, ориентированные на получение дохода.

Являются ли фиксированные аннуитеты хорошей инвестицией?

Да, фиксированные аннуитеты могут быть отличной инвестицией для тех, кто стремится к безопасному решению с гарантированным доходом в период выхода на пенсию, особенно в ближайшие 3–10 лет.

Насколько безопасен фиксированный аннуитет?

Фиксированные аннуитеты считаются одними из наиболее надежных инвестиционных инструментов для пенсионного портфеля. При заключении контракта гарантируется стабильная доходность, не зависящая от изменений на финансовых рынках.

Можете ли вы потерять деньги в фиксированном аннуитете?

Владельцы переменных или индексированных аннуитетов могут столкнуться с потерей средств и доходов от инвестирования. Однако фиксированные аннуитеты, такие как мгновенная рента, рента с фиксированным индексом и другие, не предусматривают потерю средств для их владельцев.

Можно ли отказаться от аннуитета в любой момент?

Владельцы аннуитета могут снимать средства, однако следует учесть, что они получат только часть общей суммы по договору. Кроме того в договоре могут быть прописаны санкции за нарушения условий договора, в том числе за раннее прекращение.

Что происходит с фиксированной рентой после смерти?

Бенефициар договора фиксированной ренты получает текущую стоимость взносов, в зависимости от договора могут продолжаться выплаты процента. При смерти владельца, страховая компания сохраняет вложенные деньги, если, например, контракт предусматривает пожизненную ренту.

Что произойдет, когда наступит время прекращения аннуитета?

Дата погашения договора аннуитета — это момент, когда владелец выбирает вариант расчета и начинает получать платежи по договору аннуитета. Это происходит при достижении определенного возраста, который обычно составляет от 95 до 115 лет.

Кому не стоит выбирать фиксированную ренту?

Если у вас достаточно средств для покрытия обычных расходов с помощью социального обеспечения или пенсии, у вас проблемы со здоровьем, или вы предпочитаете высокорискованные инвестиции, выбор аннуитета, скорее всего, будет для вас нецелесообразным. Присмотритесь к другим инструментам, которые позволяют собрать портфель, отвечающий требованиям доходности и риска.

В заключение повторим, что фиксированные аннуитеты предоставляют широкий ряд преимуществ для тех, кто стремится к стабильному доходу на пенсии. Среди них выделяют фиксированную ставку дохода, отсутствие риска потери средств и налоговые льготы. Однако, принимая решение о выборе пенсионного продукта, важно учитывать индивидуальные особенности и цели инвестора.

Планирование на пенсию – это процесс, требующий внимательного изучения и понимания собственных финансов, предпочтений и рисков. Независимо от того, выбираете ли вы фиксированный аннуитет, другие инвестиционные возможности или их комбинацию, ключевым является осознание своих желаний и ожиданий на пенсии. Разумное планирование сегодня поможет обеспечить уверенное и комфортное завтра.

Вам также понравится

- Поделиться