Сегодня рынок ценных бумаг предоставляет широкий выбор для потенциальных инвесторов. Очень сложно разобраться, какие из акций перспективны, а какие могут привести к потере накопленных сбережений. Огромное разнообразие ценных бумаг заставляет искать ответ на этот вопрос в основах фундаментального анализа.

Что представляет собой фундаментальный анализ

Самый главный инструмент любого инвестора, позволяющий рассчитать реальную стоимость ценных бумаг, – это фундаментальный анализ. В процессе изучения финансовых отчетов бизнеса можно определить, как в дальнейшем он будет развиваться, и как будет изменяться цена на акции компании.

По результатам анализа выводится так называемая «справедливая» стоимость. Если цена ниже рыночной, то компания переоценена, и приобретать акции не стоит. Если же справедливая стоимость выше рыночной, значит, у бизнеса хорошие перспективы. Нужно вкладываться в ценные бумаги компании.

Стоимость акций зависит от многих факторов – макроэкономических, политических, инфраструктурных и даже географических.

Чтобы понять, как и для чего проводится фундаментальный анализ, можно разобрать простой пример. На вашей улице работает кофейня-кондитерская, куда вы частенько захаживаете. До вас доходит информация, что хозяин бизнеса продает половину доли за 700 тысяч рублей. А у вас имеются свободные средства как раз на эту сумму. Так почему бы не воспользоваться таким заманчивым предложением?

Естественно, вы обращаетесь к хозяину кофейни, чтобы выяснить у него несколько моментов:

- сколько выручает магазин в месяц;

- почему продается половина;

- сколько посетителей в день обслуживается;

- нужно ли платить аренду.

Но самым главным вопросом станет, скорее всего, какова чистая прибыль кофейни за месяц.

Зная этот показатель, вы легко просчитаете, за какое время вы окупите свои вложения и начнете получать доход.

Пример с кофейней можно соотнести с покупкой акций. Для инвестора не важно, известен ли бизнес широко или это начинающийся проект. Главное, какой доход он приносит хозяину.

Поэтому одним из самых важных критериев выбора акций с помощью фундаментального анализа является чистая прибыль бизнеса. Однако сам размер прибыли может не отражать реальной картины. При изучении деятельности компании нужно определить прибыль в динамике – она растет, падает или постоянна. Конечно же, инвестор не заинтересован в покупке бизнеса с падением дохода.

Узнать чистую прибыль, которую получает компания, довольно просто. Для этого существуют данные брокеров и сайты типа https://www.investing.com/, где можно посмотреть основные финансовые показатели.

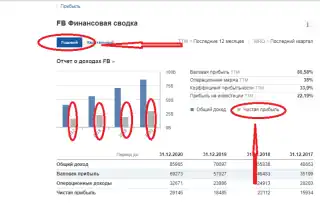

Введите название интересующей компании, например, Фейсбук. Появится страница с информацией по компании. В меню выбирается вкладка «Отчеты», в выпавшем списке – «Финансовая сводка».

Откроется квартальный отчет, но лучше выбрать годовой. Чистая прибыль обозначена на графике серым цветом.

Можно проследить, как она изменялась за последние 4 года. В 2017 и 2018 прибыль показывает рост. Однако в 2019 на фоне разборок с регуляторами и Конгрессом в США прибыль Фейсбук немного снизилась. Но за 2020 год она значительно увеличилась, то есть бизнес растет.

Теперь нужно определить стоимость акций. Если в 2013 году за одну акцию давали всего 30$, то впоследствии бумаги постоянно росли, с небольшим провалом в 2019. В январе 2021 акции стоили 275$.

Акции растут, иногда немного проседают, но в целом, их можно приобретать в качестве долговременного вложения средств. Набрав таких акций в свой портфель, вы получите неплохой рост своих сбережений.

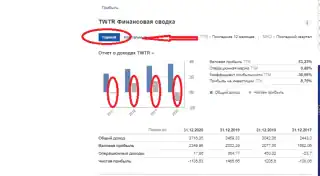

Для сравнения можно рассмотреть результаты другой соцсети – Твиттера. Выбрав финансовую сводку, мы видим, что годовая чистая прибыль у компании в 2017 году была в минусе.

На протяжении 2018 и 2019 прибыль росла, а в 2020 резко упала и ушла в минус до показателей ниже, чем в 2017 году. Однако если посмотреть стоимость акций, то они показывают периодический рост.

Например, в августе 2017 акции оценивались в 16$, летом 2018 – в 43$, весной 2020 – в 24,5$. В 2021 году акции Твиттер растут, однако при такой нестабильности нет гарантии, что они снова не снизятся.

Компании, торгующие акциями на биржах, постоянно публикуют отчеты о результатах финансовой и бухгалтерской деятельности. Это публичные компании. После тщательного изучения финансовых отчетов инвесторы принимают решение о покупке акций публичных компаний.

Экономические факторы, которые провоцируют снижение предложения или увеличение спроса, приводят к росту стоимости ценных бумаг. Например, в 2020 году повышенным спросом пользовались медицинские маски, что привело к увеличению их цены. Акции компаний, производящих маски, тоже подросли в цене.

Примером снижения спроса стали в 2020 году туристические компании, поскольку количество путешественников стремится к нулю. Турфирмы терпят убытки, акции тоже падают в цене.

Грамотно используете текущую ситуацию, как говорил нам Р.Кийосаки, чтобы увеличить собственный капитал.

Цели фундаментального анализа

Грамотным управляющим личными финансами фундаментальный анализ позволяет выбрать ценные бумаги с перспективным ростом или со стабильными выплатами дивидендов. Для крупных инвесторов основной целью фундаментального анализа является подбор компаний, способных принести стабильную прибыль в будущем. Иногда целью анализа становится намерение соединить несколько компаний в одну или поглотить более мелкий бизнес. Примером эффективного слияния может служить объединение нескольких розничных сетей, позволяющее значительно увеличить прибыль.

К фундаментальному анализу прибегает и руководство компаний, чтобы определить основные направления финансовой политики. Менеджеры изучают показатели бизнеса и разрабатывают методы по привлечению инвесторов или, наоборот выкупу акций.

Методы анализа

Способы определения предпочтений, к которым прибегают инвесторы, часто бывают субъективны, потому что у каждого есть собственные критерии. Однако существуют классические методы, используемые чаще всего.

К основным методикам относят сравнение, когда компании сопоставляются по отраслям. Здесь главное – определить компанию-эталон с точной оценкой надежности акций. Для сравнения используются мультипликаторы, то есть индексы, рассчитывающиеся на основе финансовых показателей эмитента.

Применение мультипликаторов позволяет оценить состояние дел не только в компании, но и в отрасли в целом. По результатам расчета отдельные компании сравниваются с использованием единой шкалы, невзирая на известность бренда, масштабы и финансовую стоимость. Чтобы выбрать наиболее надежный бизнес следует учитывать несколько факторов.

Учет сезонности

На рост и снижение цен на фондовом рынке во многом влияет цикличность производственных, экономических и общественных процессов. Аналитики отмечают, что в декабре и январе при закрытии налогового периода, стоимость акций возрастает. Потребители в это время проявляют повышенную активность, компании закрывают долги перед поставщиками.

В американском сегменте фондового рынка существует понятие «эффект января». Если в этот период акции небольших компаний растут быстрее, чем крупных, то год будет экономически эффективным. Как отмечает С.Б. Акелис в своем исследовании по техническому анализу, «эффект января» актуален в 86% случаев. Исследователь выявил, что с 1950 по 1993 год этот эффект подтвердил свою достоверность в 38 из 44 раз.

Соответственно, воспользуйтесь этим эффектом и продавайте акции со своего ИИС, чтобы получить дополнительный доход.

Дедукция и индукция

Проводя логические построения по методу дедукции – от частного к общему – инвестор учитывает данные о прошлых достижениях компании. Отдельные характеристики могут быть перенесены на отрасль в целом. Например, коэффициент P/E самых крупных нефтяных компаний в РФ составляет 5-6. Этот показатель можно отнести ко всей отрасли и рассматривать его как средний.

В случае использования дедуктивного метода инвестор следует от общего к частному. Общие характеристики всей отрасли применяются к определенной компании. Примером служит снижение цены нефти на фоне увеличения добычи продукта из сланцевых пород, и как следствие, снижение стоимости акций компаний, задействованных в нефтедобыче.

Метод корреляции

Метод основан на выявлении корреляционной зависимости между двумя признаками или факторами. При изменении одного из факторов, изменяется и другой.

Коэффициент корреляции может составлять от 1 до -1. При коэффициенте равном 1 стоимость акций рассматриваемых компаний сдвигается в одном направлении. Если корреляция -1, значит, стоимость акций движется разнонаправлено. При нулевом коэффициенте считается, что связи между активами нет.

Часто инвесторы выбирают активы с отрицательным коэффициентом, чтобы диверсифицировать вложения. Ведь при однонаправленной корреляции станет снижаться стоимость всех акций.

Группирование и обобщение

Используя этот метод, инвестор отбирает компании в группы по определенному показателю, а затем проводит анализ. Примером такой группировки может служить сфера машиностроения, где проводится анализ по однородным предприятиям.

Уровни фундаментального анализа

Помните действия главного героя фильма «Волк с Уолл-стрит»? Убеждая людей дать свои деньги, он все равно занимался спекуляцией - покупал акции дешевле и продавал дороже в коротком периоде. Уоррен Баффет придерживается другого мнения - инвестировать необходимо в компании, которые в долгосрочном периоде вырастут. То есть не спекулировать, а вкладываться в рост. Именно для такого подхода важен фундаментальный анализ, который осуществляется на трех уровнях:

- анализ общей экономической ситуации;

- отраслевой анализ;

- анализ отдельной компании.

Анализ экономической ситуации

На этом уровне оценивается экономическая ситуация на национальном уровне. В расчете учитываются факторы политической и экономической стабильности, ее влияние на благоприятность инвестиций. Базовыми элементами анализа считается уровень безработицы, показатели ВВП, ключевая процентная ставка, величина внешнего долга и др.

Отраслевой анализ

Анализируя определенную отрасль, инвестор оценивает перспективность выбранной сферы, ее место в доминирующем экономическом цикле, влияние иностранного капитала. В процессе анализа инвестор определяет наиболее привлекательную для себя отрасль.

Все сферы экономики условно распределены по трем группам:

- Растущие отрасли. Характеризуются опережающим ростом продаж и прибыли в сравнении с другими сферами деятельности. Компании, действующие в этих отраслях, считаются компаниями роста, их акции – акциями роста.

- Стабильные отрасли. Главным отличием является устойчивость развития и слабая подверженность воздействию экономической ситуации.

В стабильных отраслях существуют следующие виды акций:

- «голубые фишки». Акции высокоэффективных компаний, обладающие наибольшей инвестиционной привлекательностью. Даже неблагоприятная экономическая ситуация не влияет на выплату дивидендов. Крупные финансовые активы и эффективный менеджмент обеспечивают стабильность компаний;

- оборонительные. Акции компаний, устойчивых к неблагоприятной рыночной конъюнктуре. Благодаря стабильной прибыли дивиденды выплачиваются постоянно;

- доходные. Характеризуются выплатой стабильно больших дивидендов при незначительных ценовых колебаниях.

- Цикличные отрасли. В таких сферах стоимость акций движется вслед за экономикой, то есть растут или падают в зависимости от фазы экономики. Это особенно характерно для отраслей, выпускающих средства производства или продукцию длительного пользования.

- Увядающие отрасли. Отличительной особенностью является устаревшая технология производства или выпуск устаревшей продукции.

- Спекулятивные отрасли. Бизнес, о котором отсутствует достоверная информация, всегда является рискованным для вложения капитала.

Анализ компании

Наиболее важным моментом для частного инвестора является анализ конкретной компании. Инвестор исследует финансовые показатели компании, чтобы убедиться, что компания:

- не перестанет существовать и не сменит направление деятельности;

- обладает внутренней стоимостью, которая может не совпадать с текущей ввиду неэффективности рынка;

- в перспективе выйдет на рынок с признанной внутренней стоимостью.

При анализе фундаментальной стоимости инвестор учитывает отношение собственного капитала к заемному, доходы, дивиденды, темпы роста. На первом этапе перед вложением средств оценивается рентабельность бизнеса, свободный денежный поток, прогнозируются темпы роста.

Ценность компании, на которую обращает внимание инвестор, состоит в ее репутации, применяемых технологиях, качестве управления. Это важный компонент для тех, кто решил вложить средства в компанию.

Далее проводится сравнение финансовых коэффициентов компании с конкурирующим бизнесом и усредненными данными по отрасли.

Завершающим этапом в исследовании деятельности компании является анализ стоимости ценных бумаг. К наиболее распространенным способам оценивания относятся:

- сравнительный анализ;

- затратный подход;

- метод дисконтирования денежного потока;

- доходный подход.

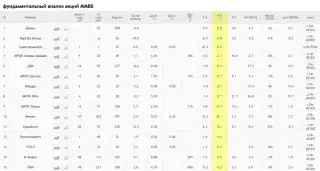

Не нужно самостоятельно высчитывать все показатели, для этого существуют специальные аналитические порталы, например, «Кономи». Если анализ показывает, что расчетная стоимость акций выше текущей, то у компании имеется потенциал роста. Если ниже, значит, цена бумаг может снизиться, поскольку они переоценены.

4 мультипликатора для оценки акций

Акция представляет собой ценную бумагу, закрепляющую право владельца на определенную долю в бизнесе. Акции не приобретаются исключительно из-за раскрученности компании или оценки ее продукта. Даже известная компания может находиться в предбанкротном состоянии.

Привлекательность вложений оценивается с помощью мультипликаторов. Этот инструмент позволяет эффективно соотнести стоимость акций с финансовыми показателями компании. Мультипликаторы обеспечивают сравнение бизнеса по отрасли. Чтобы корректно выявить перспективный бизнес по приемлемым ценам, лучше всего сравнивать конкурентов из одной страны. Ниже приведены самые популярные мультипликаторы.

P / E Формула: капитализация / чистая прибыль

Формула отражает соотношение капитализации компании к годовому доходу. То есть инвестор может узнать, в течение скольких лет окупятся его вложения. Например, при значении акции российской компании от 0 до 5 существует возможность, что она недооценена. В этом диапазоне можно найти развивающиеся компании, которые много средств вкладывают в развитие бизнеса, поэтому доходы невысоки. Для американских компаний этот показатель составляет от 0 до 15.

P / E российских нефтегазовых компаний:

- «Газпром» — 3,1;

- «Роснефть» — 6,5;

- «Лукойл» — 6,1;

- «Новатэк» — 15,6.

P / BV Формула: капитализация / капитал

Следующий мультипликатор используется для выявления отношения капитализации к цене активов. Инвестор узнает, сколько он может получить за акции в случае банкротства бизнеса. Хорошим считается больше нуля, но который стремится к нулю.

Мультипликатор, в основном, применяется для расчетов в отношении банков и бизнеса, работающего в реальном секторе: недвижимость, техника, полезные ископаемые.

P / BV российских нефтегазовых компаний:

- «Газпром» — 0,4;

- «Роснефть» — 0,9;

- «Лукойл» — 0,7;

- «Новатэк» — 3,2.

ROE Формула: чистая прибыль / капитал

Самый популярный мультипликатор, по которому рассчитывается рентабельность бизнеса, – это ROE. Он отражает количество дохода на единицу вложенных средств и должен быть выше банковских вкладов. Чем выше расчетный показатель рентабельности, тем лучше.

ROE российских нефтегазовых компаний:

- «Газпром» — 13%;

- «Роснефть» — 14%;

- «Лукойл» — 17%;

- «Новатэк» — 21%.

Current ratio Формула: оборотные активы / текущие обязательства

По формуле рассчитывается коэффициент текущей ликвидности. Мера платежеспособности выявляет способность компании погашать кредиты, выплачивать обязательства в ближайшем году из собственных средств.

Хорошим показателем является вариант больше 1,5. Значение менее 0,3 считается неудовлетворительным.

Current ratio российских нефтегазовых компаний:

- «Газпром» — 1,6;

- «Роснефть» — 0,8;

- «Лукойл» — 1,3;

- «Новатэк» — 3,5.

Ликвидность инструмента

Определяя привлекательность отрасли, следует осознавать, какие компании в ней наиболее ликвидны, а какие являются низко- или вовсе неликвидными.

Ликвидными считаются активы, которые можно быстро обратить в деньги по ценам, приближающимся к рыночным. Поэтому ликвидность – одна из основных экономических характеристик акций. Чем проще получить за актив его полную стоимость, тем выше ликвидность и прибыль.

При формировании портфеля (и достижения финансовой свободы) инвестор должен учитывать риски работы с низколиквидными инструментами. Чем ниже ликвидность актива, тем проблематичнее купить или продать большой пакет бумаг. Может сработать эффект «проскальзывания», когда ордер исполняется по цене, сильно отличающейся от заявленной рыночной стоимости.

Источники данных

Публичные компании анализируются по открытым источникам. Для поиска информации используются различные ресурсы – новостные, аналитические, сайты компаний. Основными источниками аналитической информации являются Investing.com, Блумберг, Макротрендс. Данные могут быть предоставлены брокером.

Новостные и аналитические ресурсы публикуют последнюю информацию об основных трендах на финансовых рынках, данные о курсах валют, биржевых торгах, а также прогнозы ведущих аналитиков. Сведения об общем состоянии экономики и информация о компаниях размещается на аналитических сайтах.

Немаловажным информационным фактором является ставка центрального банка страны, которая считается основным инструментом кредитно-денежной политики. Ключевая ставка позволяет регулировать инфляцию, укреплять или ослаблять валюту. Ставка центрального банка отражается на ставках коммерческих банков.

При значительном снижении ставки вкладчики стремятся снять деньги со счетов и инвестировать в акции на фондовом рынке. Растущая ставка привлекает инвесторов, которые отдают предпочтение стабильным банковским вкладам, а не фондовым активам. Информация о ставках размещается на сайтах центральных банков и новостных порталах.

Национальные банки осуществляют операции по интервенции валютного рынка с целью изменения курса валюты. Если банк начинает закупать национальную валюту и продавать зарубежную, курс национальной валюты вырастает, и наоборот. От курса рубля во многом зависят доходы экспортеров и стоимость их акций.

Экономика страны в цифрах определяется макроэкономическими показателями. К основным макроэкономическим индикаторам относят ВВП, инфляцию, безработицу и др. Данные предоставляются в соответствии с определенным графиком и публикуются в ведущих аналитико-новостных изданиях.

На ресурсах компаний инвестору доступны финансовые и бухгалтерские отчеты. Здесь можно найти сведения о дивидендах, основных событиях и другую информацию. Часто компании предлагают к просмотру на сайтах специальные разделы для акционеров и инвесторов, демонстрируя таким образом прозрачность данных. Эмитенты российского рынка акций обязаны предоставлять сведения на сайте «Интерфакс – Центр раскрытия корпоративной информации».

Какая отчетность заслуживает внимания

Существует три формы отчетности:

- US GAAP;

- МСФО;

- РСБУ.

Международный стандарт финансовой отчетности (МСФО) используется европейскими компаниями. В стандарте публикуют сведения многие российские компании. Однако небольшой бизнес чаще пользуется российским стандартом, поскольку для подготовки отчетности для МСФО требуются специалисты, что предполагает дополнительное расходование средств.

Российский стандарт бухгалтерского учета (РСБУ) представляет информацию обо всех компаниях, зарегистрированных на территории страны. Отчеты обязаны подавать как крупные, так и мелкие организации.

Компании, представленные на американских биржах, пользуются стандартом отчетности US GAAP. Отчеты подают американский Apple, китайский Алибаба, шведский Ericsson и др.

Стандарты различаются по правилам предоставления отчетности. МСФО и РСБУ по-разному учитывают результаты деятельности компаний. Первый рассматривает итоги вместе с дочерними предприятиями, второй – без учета дочек. Поэтому, например, у Газпрома прибыль по МСФО – 710,8 млрд рублей, а по РСБУ – 100,3 млрд рублей.

Выбирайте отчетность, учитывая выплату дивидендов

Целью приобретения акций является получение доходов от дивидендов или при повышении цены активов. В уставе и дивидендной политике определены основные условия получения дивидендов, которые выплачиваются в зависимости от отчетности. В документах указывается график выплат и источник дивидендов.

В качестве примера ошибочных ожиданий можно рассмотреть акции компании «Россеть». В феврале 2018 года Россеть создала отчет по РСБУ, где был отражен убыток более чем на 13 млн рублей. В апреле, согласно отчету по МСФО, компания определила прибыль в 102 млн рублей, что повлекло за собой рост акций на 7,5%.

Инвесторы ожидали приличных доходов, однако они упустили из виду заявление руководства о том, что дивидендов не будет. Выплаты производятся только в том случае, если есть прибыль, но согласно РСБУ прибыли нет. Акции Россетей рухнули на 8, 8%.

Инвестору обязательно следует учитывать финансовую отчетность. Только тогда можно принять правильное решение о покупке или продаже акций. Чем раньше получены данные о компании, тем быстрее принимается решение по акциям. Таким образом можно опередить других и неплохо заработать.

Форс-мажоры

Существуют факторы, которые невозможно предвидеть при определении рыночных позиций. Это форс-мажоры, получившие у финансистов название «черные лебеди».

Если в обычном состоянии рынок движется нелинейно и к нему применим технический анализ, то в непредвиденных обстоятельствах предсказать колебания практически невозможно.

К форс-мажорным обстоятельствам относятся:

- катастрофы (природные, техногенные);

- войны, революции, теракты, протесты;

- явления, связанные с деятельностью человека и общества (принятие запретительных актов, национализация, санкции, блокады и др.).

Фондовые рынки реагируют на природные катастрофы снижением в зависимости от разрушительного действия стихии. Например, на аварию на атомной станции в Фукусиме в 2011 году в результате цунами рынок ответил падением индекса Nikkei на 20%.

Ураганы в американской Атлантике в конце лета вызывают просадку нефти. В 2017 году цена на нефть после прохождения ураганов Ирма и Харви упала почти на 5%. В 2019 году ураган Дориан вызвал обвал цен на 14%. Однако это сезонные явления, и нефтедобытчики и переработчики нефтепродуктов научились минимизировать потери. Предприятия закрываются, работники эвакуируются, производство ненадолго останавливается. Падение обычно отыгрывается за две-три недели.

Более серьезную угрозу представляют военные конфликты. Например, после атаки на нефтяные объекты в Саудовской Аравии на опасениях о снижении добычи нефть выросла на 19% в течение одного дня.

Часто акции падают из-за действий людей или государств. Ярким примером может служить снижение стоимости акций Русала на 26% в 2018 году. Введение американских санкций снизило стоимость большинства российских компаний.

Другим примером рукотворного снижения акций стало заявление президента Трампа в феврале 2020 года о том, что коронавирус под контролем. Однако инвесторы усомнились в правдивости его слов, и индекс Доу Джонса резко снизился.

Стили инвестирования

Частный инвестор не всегда может достоверно оценить ситуацию с положением финансовых дел в компании. Фундаментальный анализ представляется ему запутанным и длительным. Инвестор не понимает, с каких этапов лучше начать. Однако существуют более простые способы определения надежных и ценных бумаг. Одним из них является выбор стиля инвестирования.

Инвестирование в рост

Способ инвестирования, при котором проводится поиск компаний с устойчивым ростом в течение нескольких лет, называется инвестированием в рост. Оценить возможность окупаемости вложений можно по коэффициенту P/E, который показывает соотношение стоимости бизнеса к чистой прибыли.

Стоимость акций может меняться на несколько процентов даже на протяжении одного дня торгов. Чистая прибыль на одну акцию (EPS) увеличивается вместе с ценой акции. Это означает, что компания растет.

У бизнеса может и не быть прибыли, однако инвесторы все равно покупают такие акции. Они рассчитывают, что компания недооценена, и в будущем покажет сильный рост активов. Но существуют и риски, что прибыль не вырастет.

Инвестирование в стоимость

При таком способе инвестирования осуществляется изучение недооцененных компаний с мультипликаторами P/E, P/S, P/BV с низкими показателями. По P/S (капитализация/выручка) хорошим показателем считается 2. По P/BV (стоимость/капитал) показатель должен быть меньше единицы. У таких компаний цена акций может значительно подняться в будущем, но на данный момент доходы невысоки.

Как правило, к этому сегменту относят компании с высокой рентабельностью. У недооцененных предприятий мультипликатора P/E не достигают средних по отрасли и рынку. Для поиска недооцененных компаний можно воспользоваться платформой «Смартлаб».

Фундаментальное инвестирование

Так же, как и при инвестировании в рост, при фундаментальном инвестировании проводится поиск недооцененных компаний. Инвесторы исследуют фундаментальные показатели на предмет надежности, но ищут недооцененные физические активы. Ярким примером является Уоррен Баффет, который скупает полностью компанию, а не акции, и делает долгосрочные инвестиции. Что касается частных инвесторов, то они вкладывают средства в компании с низким коэффициентом P/BV, большими денежными средствами и хорошей финансовой отчетностью.

Инвестирование в доход

При таком подходе инвестор отдает предпочтение крупным компаниям со стабильно высокими дивидендами. Перед покупкой акций следует изучить выплаты дивидендов в динамике за несколько прошедших лет.

Акции таких компаний низковолатильные, курсовая цена на них не подвержена резким колебаниям, но и растет не быстро. Однако дивиденды выплачиваются при постоянном увеличении. Информацию о дивидендной доходности можно найти на аналитических порталах, например, на «Смартлабе».

Копирование стратегии

Одним из наиболее простых способов фундаментального анализа является копирование. При этом начинающий инвестор будет копировать кого-либо известного или ПИФы. Для этого не нужно самостоятельно проводить аналитическую работу, можно просто воспользоваться результатами труда специалистов в области инвестирования.

Лучше всего обратиться к книгам или интервью знаменитых инвесторов, в которых раскрывается наработанный опыт. Многие пользуются инвестиционной стратегией Уильяма О’Нила, которую он назвал CAN SLIM. Многие аналитики, в том числе американская ассоциация инвесторов считают эту стратегию наиболее успешной. Каждая буква в названии обозначает одну из характеристик акций. В каждый момент времени всем качествам может соответствовать меньше 2% акций. Рассмотрим основные характеристики:

- C – прибыль на акцию, определяемая за квартал. Должна показать увеличение не менее, чем на 25% в сравнении с аналогичным прошлогодним периодом;

- A – прибыль на акцию, определяемая за год. Прирост минимум в 25% в течении 5 лет;

- N – новый продукт, технология, услуга. Компания должна постоянно демонстрировать развитие, внедрение новаций.

- S – спрос на акции, который должен превышать предложение. Дефицит предложения приводит к росту стоимости.

- L – лидеры и отстающие. Чтобы понять, относится акция к лидерам или отстающим, рассчитывается коэффициент, определяющий соотношение стоимости акции со стоимостью лучших акций по отрасли или рынку. Лучше всего приобретать акции с коэффициентом более 80;

- I – институциональные инвесторы. Если среди инвесторов компании присутствуют крупные банки, фонды, страховщики, то это отличный показатель. Желательно, чтобы таких инвесторов было не менее 10;

- M – направление рынка. Необходимо избегать сделок против тренда. Рыночные индексы следует изучать постоянно, чтобы успеть определить начало падения акций. Динамика учетных ставок также может рассказать о многом. Если ставки растут, на рынке возникают сложности.

С любой из этих стратегий вы можете начинать инвестировать небольшие суммы, даже 1000 рублей хватит.

Использование критериев Бенджамина Грэма в фундаментальном анализе

В своей книге «Разумный инвестор» Грэм предложил проводить анализ при максимальном абстрагировании от новостей, брокерских отчетов и прогнозов по макроэкономической ситуации.

Для отбора лучших акций используются только основные положения фундаментального анализа и отчеты эмитентов. В своих действиях инвестор должен руководствоваться определенными критериями.

Размер компании

Инвестор должен обращать внимание только на успешные компании, акции которых относятся к голубым фишкам. При отборе стоит отсечь небольшие компании, которые могут разориться из-за негативных факторов на рынке. У крупных компаний есть возможность спокойно пережить кризисные ситуации.

Выбор в пользу только успешного бизнеса вовсе не обязателен, можно приобретать и акции компаний второго порядка. Но при дальнейшем изучении скорее всего окажется, что мелкие компании не соответствуют и другим требованиям.

Стабильное финансовое положение

Коэффициент текущей ликвидности должен составлять не менее 2. То есть текущие активы должны быть больше текущих обязательств как минимум в два раза.

Грэм обосновывает это требование тем, что компания, неспособная погасить краткосрочные долги с помощью оборотных средств, при любом кризисе будет в убытке.

Акционеры прочувствовали это в 2020 году, когда многие компании с низкой текущей ликвидностью заявили об отмене дивидендных выплат, провели дополнительную эмиссию и выпустили облигации под 7%.

Стабильная прибыль

Компания не должна терпеть убытков на протяжении минимум 10 лет. Это является показателем того, что бизнес в любой сложной ситуации способен генерировать доход. Как и человек, ищущий мотивацию на успех, компании также стремятся к увеличению прибыли. Такое поведение логично, ведь это означает доверие, увеличение инвестиции и стоимости компании, и как следствие, например, повышение объема предлагаемых кредитов. В конечном итоге это сказывается на увеличении доходов компании и стабильности.

Для российских компаний можно пойти на некоторые уступки из-за колеблющегося курса валют. Однако всегда нужно изучить, кто виноват в такой ситуации – внешние факторы или неэффективный менеджмент.

Дивиденды

Грэм утверждает, что не так важен дивидендный доход, как сам факт выплаты дивидендов. Если компания выплачивает дивиденды на протяжении минимум 20 лет, нужно задуматься над приобретением ее акций.

Даже на российском рынке существуют компании, которые стабильно выплачивают дивиденды акционерам в течение 10 лет. И это несмотря на то, что российский рынок намного моложе, чем американский. Если компания выплачивает невысокие дивиденды, то менеджмент обязан объяснить, куда ушли средства.

Рост прибыли

Рост прибыли рассматривается в динамике за последнее десятилетие. Причем прибыль, которая должна увеличиться на 1/3, учитывается в расчете на акцию.

Чтобы произвести точные расчеты, следует изучать отчетность компании, анализировать данные. Для российских компаний это может быть проблематично, поскольку рубль за десятилетие может девальвироваться несколько раз.

Оптимальное значение коэффициента P/E

Мультипликатор P/E широко используется в случае стоимостного инвестирования. Однако у Грэма этот показатель не стоит на первом месте, хотя аналитик утверждает, что соотношение цена/прибыль не должно превышать значение 15 за последние три года.

Стратегия Грэма состоит в том, чтобы четко определиться с тем, что вы приобретаете, и нужно ли это приобретать. Следует смотреть отчеты компании, сравнивать ее с другими по отрасли или по рынку в целом.

Оптимальное значение P/B

Еще одним критерием при выборе подходящего объекта для вложений по Грэму является мультипликатор P/B. Многие инвесторы покупают акции компаний, довольно успешных на их взгляд, в надежде на получение сверхприбылей в будущем. Однако грандиозные планы менеджмента оплачивать не стоит, тем более, что они не всегда реализуются.

Коэффициент P/B отражает отношение рыночной цены акции к ее балансовой стоимости, он не должен превышать 0,75. Но возможно и более высокое значение при P/E ниже 15.

Рассмотренные критерии выбора акций для инвестирования, предложенные Грэмом, относились, в основном, к промышленным компаниям. Однако эти методы изучения отчетности составили базу для фундаментального анализа в отношении любых других форм бизнеса.

Считается, что вышеперечисленные параметры подойдут пассивным инвесторам, однако многие положения используются и активными инвесторами.

Почему анализ бывает неэффективен

Если с облигациями все понятно. то при использовании фундаментального анализа невозможно предусмотреть все факторы, влияющие на стоимость акций. Например, природная стихия – засуха или наводнение – могут значительно снизить урожай и, как следствие, стоимость акций сельскохозяйственных компаний. В экономике отдельных стран бывают неустойчивые ситуации, о которых не может знать индивидуальный инвестор. А известные факторы можно рассматривать по-разному.

Фундаментальный анализ часто критикуют за его субъективность. Многие аналитики считают нецелесообразным использовать информацию, которая известна всем. Если данные получает каждый инвестор, то никакого преимущества быть не может.

В отношении недооцененных компаний скептики утверждают, что не существует гарантий, что компании будут в будущем оценены по достоинству. Ведь многие компании подают не совсем достоверную отчетность, а не публичные не занимаются отчетностью.

Фундаментальный анализ неприменим для краткосрочной торговли. Основной расчет делается на долговременные инвестиции. И сам процесс анализа очень сложный и трудоемкий.

Уверенные шаги к успешным инвестициям

Стать успешным инвестором может каждый, у кого есть терпение и аналитический склад ума. Если проводить анализ поэтапно, отсекая лишние пункты, это значительно облегчит задачу поиска доходных акций.

Шаг 1. Начинайте отбор с финансовых коэффициентов

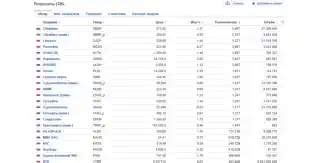

Если вы начнете читать полные отчеты всех эмитентов, которые занимают 200-300 страниц, то только на прочтение потребуются месяцы. А на Московской бирже, например, торгуется более 250 компаний. Целесообразнее отобрать несколько привлекательных компаний по определенным критериям. Затем уже из отобранных эмитентов выделите того, кто вам наиболее интересен.

На начальном этапе можно применить несколько коэффициентов и мультипликаторов – P/E, P/B, ROE, доходность по дивидендам и др. желательно использовать скрининговые сервисы для акций. На сайтах брокеров, в Tinkoff инвестициях, на investing.com и других порталах размещены скринеры, куда нужно ввести параметры для оценки акций.

Например, если ввести два коэффициента цена/прибыль и цена/балансовая стоимость, то сервис выведет компании, соответствующие лучшим значениям.

Шаг 2. Определите вид деятельности компании

Если вы отобрали несколько компаний по указанным критериям, следует определить, понятен ли вам ее род деятельности. Без понимания, как и над чем работает компания, вы не сможете узнать, эффективна ли ее деятельность, правильные ли решения принимает менеджмент, есть ли у компании конкурентные преимущества.

Если вы будете четко понимать, в чем суть продукта и эффективно ли управление, вы сможете прогнозировать ее будущее.

Шаг 3. Проанализируйте финансовую отчетность

Заинтересовавшая вас компания должна быть публичной, то есть ее отчеты представлены в открытом доступе. Теперь вы можете приступать к анализу финансовых показателей, таких, как рост прибыли или убытки, баланс, движение денежных средств, статьи расходов и др.

Позитивными показателями считаются рост чистой прибыли, продаж маржи в течение последних пяти лет. Нужно просмотреть позиции по расходам, активам, обязательствам и др.

Шаг 4. Изучите задолженность

Проверить долги, имеющиеся у компании, нужно обязательно. Большая общая задолженность не позволит компании выплачивать дивиденды, поскольку полученные средства в первую очередь пойдут на уплату заемных средств и процентов.

Хорошим показателем является отношение долга к активам менее 1. Неплохо использовать этот критерий при первоначальном отборе компании.

Шаг 5. Проанализируйте конкурентов

Сравнение с конкурентами может выявить преимущества компании перед другими. Проанализируйте, чем выделяется компания, какой продукт предлагает, которого нет у других. Задайте себе вопрос, что именно привлекло вас в этом бизнесе. Возможно, вы подсознательно уже определили конкурентные достоинства: лучшая точка продаж, уникальный сервис, перспективы и др.

Шаг 6. Рассмотрите перспективы компании

Инвесторов привлекают не столько прошлые успехи компании, сколько возможность получать прибыль в будущем. Внимательно проанализируйте продукт и определите, будет ли он актуален через 5, 10, 20 лет.

Особенно важен такой анализ в IT отрасли, поскольку новые товары появляются чуть ли не каждую неделю, а производство старых закрывается.

Книги по фундаментальному анализу

В области фундаментального анализа выпущено великое множество книг, однако многие ранние издание актуальны до сих пор. Среди основных следует отметить книгу «Финансовая отчетность для руководителей и начинающих специалистов» А. Герасимова, а также учебник по фундаментальному анализу нескольких авторов ВШЭ. Учебники подробно рассматривают основы и инструменты анализа, однако лучше использовать их в качестве справочного материала.

Для начинающего инвестора лучше воспользоваться советами опытных людей, таких, как Б. Грэм и Д. Додд. Их издания «Анализ ценных бумаг» и «Разумный инвестор» читаются легко и дают представление о методах инвестирования на конкретных примерах.

Ознакомьтесь с книгой Б.Шефера, посвященной финансовой свободе.

Д. Швагер собрал в единую книгу «Биржевые маги» множество интервью с трейдерами и инвесторами. Многие из них выступают с критикой фундаментального анализа, а также объясняют влияние на торги макроэкономических факторов.

Интерес для начинающего инвестора представляет книга Бригхэма и Эрхардта «Финансовый менеджмент». Это популярное пособие в стиле классических основ экономики и финансов.

Мультипликаторам посвящена книга Е. Чирковой «Как оценить бизнес по аналогии». Большой личный опыт автора позволил в популярной форме объяснить основы инвестирования.

Больше информации об инвестировании и личных финансах ищите в нашем блоге.

Вам также понравится

- Поделиться