Метод коротких продаж на фондовом рынке обусловлена способностью трейдеров зарабатывать, продавая акции, которых у них фактически нет. Это типичная игра на понижение курса акций, которой пользуются «медведи» – трейдеры, которые выигрывают, когда цены на ценные бумаги и другие активы снижаются.

Короткие продажи, «шорт» (short) или «короткие позиции», известные также как «продажа без покрытия», обладают особым преимуществом в условиях быстрого обвала котировок по сравнению с длительным ростом. Именно поэтому такие операции становятся особенно привлекательными в периоды кризисов, позволяя трейдерам быстро накапливать прибыль.

Примером успешной стратегии коротких продаж является случай из 1992 года, когда американский трейдер Джордж Сорос и его партнеры из Quantum Fund заметили нестабильность британского фунта на валютном рынке. Они приняли решение сыграть на его понижение, вложив 15 миллиардов долларов в снижающийся курс фунта. Этот ход еще больше обвалил валюту целого государства и принес Соросу и его компаньонам миллиардные прибыли, за что этот день в истории получил название «Черной среды».

Короткие позиции на фондовом рынке простыми словами

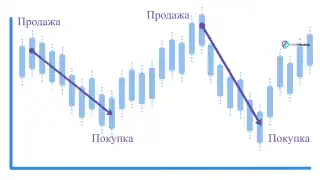

Короткие позиции на фондовом рынке объясняются просто. Если вы делаете ставку на понижение цен, это значит, что вы открываете короткую позицию. Суть такой стратегии заключается в следующем: вы занимаете у банка или брокера акции под залог, продаете их и ожидаете снижения их стоимости. Затем, когда цена акций упадет, вы их снова покупаете по более низкой цене и возвращаете банку или брокеру, а разницу между ценой продажи и покупки забираете себе в качестве прибыли.

Давайте рассмотрим пример: вы продали акцию за 1000 рублей. После этого ее цена упала до 700 рублей. Тогда вы покупаете акцию обратно по цене 700 рублей и возвращаете ее банку или брокеру. Таким образом, вы зарабатываете 300 рублей на разнице цен.

Простыми словами, «шортить» – это зарабатывать на снижении цен. Вы продаете акции, когда их цена достигает максимума, а затем покупаете их по более низкой цене после обвала курса.

Когда трейдер зарабатывает на понижениях, его называют «медведем в шорте» или говорят, что он «находится на короткой позиции», пока его сделка не завершится и активы не будут выкуплены.

Как работает короткая позиция в торговле на бирже

Механизм коротких позиций на фондовом рынке можно разъяснить простыми словами. Когда стоимость акций начинает снижаться, вступают в игру так называемые «медведи». Их стратегия базируется на предположениях о скором снижении цен акций компаний, которые их заинтересовали. Чтобы успешно шортить, медведь должен быть не только удачливым, но и хорошим аналитиком. Ему необходимо постоянно отслеживать ситуацию на финансовом рынке и следить за новостями. Вот лишь небольшой перечень факторов, которые способствуют выбору стратегии шортов:

- Застой в делах эмитента ценных бумаг.

- Финансовый кризис.

- Неустойчивость валют.

- Смена руководства компании-эмитента.

- Неудачные продажи их продукции, включая сезонные колебания.

- Негативные геополитические события.

- Изменения в законодательстве.

- Санкции против государства.

- Пандемия (например, коронавирус).

- Внутренние экономические проблемы.

- Панические обвалы котировок на бирже.

- Негативные новости в масс-медиа.

Перечисленные события обычно благоприятны для медведей и приводят к падению цен акций. Однако иногда ожидания не сбываются, и надежды медведей рушатся. Вместо того чтобы упасть, котировки бумаг могут расти, что приводит к убыткам. Например, если акция, проданная при цене 100 рублей, вдруг подскочит до 200 рублей, медведь будет вынужден держать «одолженные» акции брокера, платя за их использование до приемлемой цены. Поскольку при длительном росте курса держать бумаги может оказаться долго, а значит платить за использование будет все дороже. Поэтому ему предстоит все же выкупить ее по более высоком курсе, потеряв на этом, а также оплатить комиссии за совершенные сделки.

Этот способ торговли, известный как шорт, более рискованный, чем заработок на росте цен, который характерен для «быков». Хотя вы сможете получить хорошую прибыль на коротких сделках, все же в этом случае легко потерять деньги и оказаться в долгах, особенно для новичков.

Поэтому не рекомендуется начинать работу на бирже с коротких сделок. Такие сделки существенно отличаются от более стабильных операций "быков", которые предполагают покупку и долгосрочное удержание акций. Короткие позиции чаще всего удерживаются на протяжении небольшого периода времени, поскольку одолженные акции должны быть возвращены брокеру. Помимо этого, за каждый день пользования акциями приходится платить комиссию.

Брокеры, предоставляющие акции «в долг», также несут риски. Поэтому для торговли на короткие позиции на бирже установлены определенные ограничения. Такие операции разрешены лишь для акций крупных и ликвидных компаний, и установлены ограничения на объемы торговли.

Основное правило коротких сделок на бирже заключается в том, что перед открытием коротких позиций необходимо закрыть все длинные позиции (т.е. проданные акции должны быть выкуплены).

Так, для торговли на российском рынке подходят не все акции, а только те, которые разрешены Федеральной службой по финансовым рынкам (ФСФР) России. Это обычно самые крупные и ликвидные компании. Однако список акций, доступных для коротких позиций, может быть ограничен брокером в зависимости от его собственных оценок риска.

Какие акции можно шортить и как?

Для коротких сделок на фондовом рынке подходят акции с высокими ежедневными оборотами, такие как Лукойл, Газпром, Сбербанк, Норникель и т. д. А акции с меньшей ликвидностью, например, Белон, КАМАЗ, Химпром, Аптечная сеть 36,6, не подходят для шортинга. Для уточнения возможности коротких сделок с акциями других компаний трейдеры обычно обращаются к брокерам, которые периодически обновляют и пересматривают списки доступных активов.

Как выбрать акцию? Одна из стратегий направлена на использование дивидендного гэпа. Изменения котировок акций тесно связаны с выплатой дивидендов. Чтобы получить дивиденды, необязательно держать акции в течение всего года. Достаточно иметь их на руках в день назначенной дивидендной выплаты, то есть на дату закрытия списка получателей дивидендов. После выплаты дивидендов стоимость акций снижается, что связано с составляющими дохода от вложений в акции. Этот период называется «дивидендным гэпом».

Распространенные стратегии заработка на акциях, которые выплачивают дивиденды, включают:

- Покупку акций после закрытия списка акционеров, когда их цены снижаются, а затем продажу по более высокой цене после повышения котировок.

- Покупку акций в периоде минимума цены за несколько месяцев до даты дивидендной отсечки с надеждой на рост цен перед выплатой дивидендов, а затем их продажу. В этом случае трейдер не получает дивиденды, но зарабатывает на разнице в ценах. Надежда основывается на том, что в погоне за дивидендами спрос на акции будет расти, а значит при неизменном предложении вырастет цена.

- Продажу акций перед датой дивидендной отсечки, а затем их покупку после выплаты дивидендов. Эту стратегию называют «шорт перед дивидендной отсечкой», а зарабатывать на этой стратегии - «шортить дивидендный гэп».

Примерную стоимость акций после дивидендного гэпа можно предварительно рассчитать из данных о выплатах за предыдущие годы, которые доступны в списках дивидендных отсечек на сайтах брокеров.

Короткая сделка по акциям в день дивидендной отсечки может оказаться не очень прибыльной, так как сложно предугадать точную стоимость акций после снижения. Поэтому результат часто разочаровывает неопытных трейдеров.

Поскольку количество акций ограничено, то некоторые брокеры предоставляют акции, «взятые в аренду» у других акционеров без спроса. То есть на момент выплаты дивидендов их исключили из списка, хотя фактически акции принадлежат именно им. В этом случае брокер сразу удерживает с трейдера сумму дивидендов вместе с налогом в размере 13%.

Шортить на дивидендном гэпе, значит зарабатывать на продаже акций на «пике» их стоимости (до дивидендной отсечки) с последующей скупкой, когда их цена падает.

Например, вы можете продать акцию за 150 рублей и купить ее после снижения цены до 130 рублей. После дивидендной отсечки цена акций снижается на сумму прибыли без учета налогов. Это следует учитывать при расчете чистой прибыли.Конец формы

Почему нужно подстраховывать шорт сделки?

Если вы начинающий трейдер и хотите заработать на коротких сделках, важно иметь подстраховку «стоп-лосс», чтобы быстро закрыть сделку в нужный момент. Финансовые эксперты рекомендуют новичкам не рисковать, продавая слишком много ценных бумаг с самого начала и всегда использовать «стоп-лосс» для защиты.

«Стоп-лосс» (от англ. «останови потери») - это приказ об автоматическом закрытии сделки при достижении определенного уровня котировок, чтобы избежать дальнейших потерь.

Для многих трейдеров сложно постоянно следить за изменениями на рынке, особенно в периоды высокой волатильности. Автоматически установленный стоп-лосс на торговом терминале помогает поддерживать контроль над процессом торговли, не следя за котировками. Так, вы можете установить автоматическую продажу акции с текущей ценой в 100 рублей при ее падении до 80 рублей. Если котировка опустится до установленной цифры, ваш брокер автоматически разместит заявку о продаже выставленного количества акций.

Помните. Размещение заявки не означает ее выполнение. Если покупателей не найдется, то ваша заявка останется без удовлетворения.

Кроме этого, стоп-лосс помогает ограничить риски в случае технических сбоев интернет-соединения. Так, если вы теряете связь с интернет-провайдером после совершения сделки, вы теряете контроль над ней и не можете своевременно закрыть сделку, что может привести к потере средств. Установка стоп-лосса поможет избежать подобных ситуаций.

Короткие позиции и дивиденды

Опытные трейдеры знают, что после выплаты дивидендов акции эмитента обычно снижаются в стоимости на величину самих дивидендов. И если перед дивидендной отсечкой трейдер открывает короткую позицию, то с него будут вычтена сумма дивидендов. Это означает, что при игре в шорт прибыль от снижения цены акций может остаться на нуле или даже оказаться отрицательной. Кроме того, дивиденды обычно облагаются налогами, что также уменьшает прибыль. Некоторые брокеры запрещают трейдерам удерживать короткие позиции во время дивидендной отсечки и могут принудительно закрыть такие позиции по текущим котировкам на рынке.

Сравнивая эту стратегию с покупкой акций, когда потенциальные убытки ограничены потерей 100% вложений (больше чем купленную акцию не потерять), вырасти она может на 100%, 200% или даже 300%. Шортинг акций не имеет верхнего предела по потерям, а потенциальная прибыль ограничена.

Например, предположим, трейдер продал 20 акций по цене 1000 рублей каждая и получил на руки 20 000 рублей. Однако вместо ожидаемого снижения цены акций подскочили до 1500 рублей за штуку. В этом случае трейдер вынужден будет выкупить акции по цене 30 000 рублей, понеся убыток в 10 000 рублей, плюс расходы на комиссии брокера и налоги.

Если трейдер решит не закрывать сделку и ждать, когда котировки снова упадут, его убытки могут возрасти многократно. Поэтому брокеры при достижении критического уровня убытков обычно требуют дополнительное обеспечение (margin call), иначе трейдеру придется закрыть позицию по текущим котировкам на рынке. Учитывая эти риски, шортинг следует осуществлять только при высокой уверенности в снижении котировок.

В заключение напомним, изучение различных вариантов вложений и заработка на фондовом рынке поможет вам не только снизить риски, но и получить высокий уровень доходности. Шортинг позволяет зарабатывать на падении ценных бумаг и обеспечивает диверсификацию стратегий в условиях волатильности рынка. Однако, следует помнить о рисках, связанных с шортами, главным образом, потенциально большие убытки. А если вы хотите узнать больше, советуем посмотреть хороший фильм, основанный на реальных событиях под названием «Игра на понижение». В нем рассказывается история из жизни менеджера хедж-фонда, который внезапно обнаруживает, что рынок недвижимости США находится в опасной предкризисной ситуации.

Вам также понравится

- Поделиться