Как сбалансировать активы в инвестиционном портфеле, чтобы получить больше прибыли с приемлемым уровнем риска? Что делать, если недостаточно опыта для анализа или времени на сотни и тысячи предприятий в разных отраслях не хватает? Ответ прост - попробуйте вложиться в ETF. За иностранной аббревиатурой скрывается серьёзный универсальный актив.

Биржевые фонды: что это и стоит ли вкладывать в них деньги?

Привлекательные иностранные акции бывают очень дорогими. Самой дорогой пока является акция компании знаменитого Уоррена Баффета (Berkshire Hathaway) – $352 039. Просто владелец никогда акции не дробил. На два порядка дешевле, но тоже очень дороги и акции известной американской домостроительной компании NVR Incorporated – $3 930, как и транснациональной компании Seaboard Corporation – $3 149.

Перед инвестором, решившим создать настоящий инвестиционный портфель, встают несколько серьёзных проблем. Во-первых, надо знать, из каких активов его собрать, чтобы не слишком рискованно, но и не слишком низкодоходно. Во-вторых, практически наверняка потребуется много денег, привлекательные иностранные активы могут оказаться совсем не дёшевы. В-третьих, нужно иметь время и знания для слежения как за общей ситуацией на рынках (и на иностранных), так и за положением дел в интересующих инвестора компаниях. В четвёртых, услуги доверительного управляющего, если доверить эту работу профессионалу, не дёшевы – от 2-х до 5-ти % в год от размера портфеля.

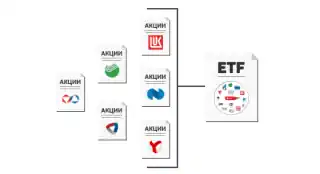

Но есть выход из этой непростой ситуации – приобрести пай в биржевом инвестиционном фонде. По сути пай – кусочек целого инвестиционного портфеля, собранного профессионалами и под их управлением. Сходство с ПИФами? - Несомненно.

В ETF фонде собраны средства многих частных инвесторов. Управляющая компания, укомплектованная профессионалами, формирует и утверждает принципы диверсификации, соблюдая тот самый вышеупомянутый баланс, и собирает из активов портфель согласно этим принципам. Эти же специалисты и управляют портфелем. Все как описывается в фильмах про финансистов. Каждый из частных инвесторов, вложивший в фонд деньги, становится совладельцем всех этих активов.

ETF (сокращение от английского Exchange Traded Fund или Торгуемый на бирже фонд) — индексный фонд, паи (акции) которого обращаются на бирже.

Управляющие компании (ещё называемые ETF-провайдерами) обычно управляют несколькими такими фондами, чтобы полноценно использовать квалификацию и опыт сотрудников.

Не всеми ETF торгуют на Московской бирже, но довольно разнообразными. Есть фонды, собравшие только иностранные ценные бумаги. Есть такие, что основу портфеля составили из российских корпоративных облигаций, сразу ориентированных на западный рынок и выпущенных в валюте. В некоторых ETF портфели состоят из государственных облигаций многих стран.

Изначально биржевые фонды придумали иностранные инвестиционные компании и банки. С 2018 года на рынке появились российские аналоги ETF - биржевые ПИФы или БПИФы. Их портфели могут содержать любые активы.

Разновидности ETF

От того, какую стратегию выбирает управляющая компания, зависит содержание её активов. Различают ETF активные, с расчетом на превышение доходности по индексу, и пассивные, с отражением поведения выбранных финансовых индексов. (ценных бумаг, недвижимость, товары).

Пассивные или индексные фонды более распространены в виду большей предсказуемости и защищенности, по сравнению с активными, выбирающими агрессивные стратегии (с плечом, реверсивные, с дивидендами).

Пассивную стратегию ведут обычно индексные фонды, то есть работающие на индексах, отражающих поведение:

- какого-то актива, к примеру, золота;

- региональное (Европа, Америка);

- секторальное (IT, промышленность);

- с учётом уровня капитализации (маленький, средний, большой);

- с учётом срочности (краткосрочные облигации или долгосрочные);

- кредитного рейтинга.

Пассивных фондов больше, поскольку они менее рискованны, более предсказуемы. Вложения в них на фоне активных фондов, использующих агрессивные стратегии, выглядят явно более защищёнными. К агрессивным относят стратегии, использующие плечо, реверс, прочее, и предполагающие какие-то действия с этими инструментами.

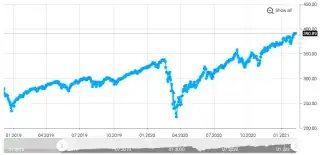

Пример пассивного фонда – ETF с тиккером SPY - SPDR S&P 500, отражательная стратегия которого заключается в повторении движения индекса S&P 500.

Что такое биржевой фонд, в чем сходство с ПИФом?

Добавка слова биржевой означает, что все операции с паем этого фонда возможны исключительно на бирже. И если фонд индексный, то и цена пая формируется аналогично формированию индекса.

Практически всегда индекс какой-либо биржи – интегральный, то есть отражает совокупное поведение входящих в него активов. S& P 500 равен стоимости акций пятисот ведущих американских компаний, в то время как FXIT отражает поведение акций IT-компаний США. Индекс Московской биржи IMOEX схож с S& P 500,только включает акции не 500 компаний, а 42 ведущих российских.

ETF на IMOEX означает, что в портфель входят акции 42 базовых российских компаний, с теми же весами, что и в индексе. Поэтому изменение стоимости пая и всего портфеля будут полностью повторять изменение индекса. Аналогична ситуация и с ETF на FXIT – пай будет, во-первых, долей всех айтишных индексобразующих акций в составе портфеля. Во-вторых, меняться симметрично изменениям FXIT.

У биржевых ПИФов и открытых (то есть свободных к купле/продаже паёв в любой момент времени) много общего, но и разница заметна.

В чем отличие биржевых фондов от ПИФов?

Структура инвестпортфеля

В открытых паевых фондах обычно нет иностранных активов, а в БПИФ есть.

Управляющие открытыми фондами компании более самостоятельны – как в выборе российских ценных бумаг и прочих активов, так и в принятии решений о времени и виде операций.

В биржевых фондах управляющие компании выполняют чисто исполнительные функции – у них предписанный список активов с весовым распределением. Они только вносят деньги или выводят их. Список задаётся индексом, на который ориентирован биржевой ПИФ или ETF.

Прозрачность

Поскольку состав и распределение активов в ETF и БПИФах заданы индексом, то инвестор всегда знает, куда вложены его деньги. Исключены неизвестные бумаги с неизвестным риском. Только те, куда и хотел вложиться инвестор.

В открытых ПИФах лишь раз месяц может инвестор узнать, какие на данный момент активы присутствуют в портфеле. В остальное время он ориентируется на инвестиционную декларацию, в которой отсутствует детализация, то есть названия акций. А даётся структура портфеля – на такую сумму закуплены акции, а на такую – облигации, плюс может быть дана информация по секторам: такая-то долях портфеля в энергетических акциях, а такая – в промышленных, в IT-компаниях.

Ликвидность

На бирже паи ETF и БПИФов ежедневно продаются/покупаются как обычные акции. Высокий объём торгов и маленький спред между ценами покупки и продаж говорит о высокой ликвидности, инвестору остаётся только подать заявку через своего брокера. Сделка может занимать несколько секунд.

Сделка с паем открытого ПИФа тоже возможна в любой банковский день, но на гашение обычно уходит 3 дня (по закону – не больше 10). Проводится сделка управляющей компанией или её представителем. Размер комиссии, как правило, выше, чем на бирже.

Комиссия

Разница в комиссиях биржевых и открытых фондов за свою работу по управлению активами может доходить до 5-10 раз: от 0,2 до 0,8% – у первых и от 1 аж до 5% годовых – у вторых. Вполне может оказаться, что при одинаковых инвестпортфелях доходность в биржевом ПИФе окажется выше, чем в открытом. Именно из-за комиссионной составляющей.

Инвестиционные риски

Понятно, что риски в индексных БПИФ меньше, чем в открытых фондах, поскольку управляющая компании не ошибается, формируя структуру портфеля. Он меняется вместе с индексом.

Квалификация персонала в ПИФах играет более значащую роль – они самостоятельными умелыми действиями могут получить в целом за год больший доход, чем любой сегмент рынка. Инвесторы, уверенные в квалификации персонала конкретного ПИФа, вполне могут выбрать его.

Насколько широк выбор инвестора

В этом параметре у открытых инвестфондов явное преимущество перед БПИФ. Их на порядки больше. Зато немногочисленные биржевые фонды, работающие на Московской бирже, как и ETF, дают возможность инвесторам работать с зарубежными активами. И хотя в некоторых открытых ПИФах работают с иностранными ценными бумагами, но их ассортимент значительно уже. Биржевые фонды открывают деньгам инвесторов акции и облигации всех ведущих западных стран, плюс доступ к американским госбумагам и российским еврооблигациям. Найдите из большого выбора свой ETF и вкладывайтесь для осуществления мечты.

Особенности структуры рынков ETF

Когда некий фонд, обладающий различными ценными бумагами и активами, решает выпустить собственные акции, он привлекает для этого авторизованных участников. Они производят выпуски практически всегда пятидесятитысячными пакетами. Далее акции фонда попадают на биржу. На этом вторично рынке уже нет разницы в торгах между этими акциями и другими. И любой инвестор может через брокера покупать их и продавать.

Сколько стоит одна акция ETF?

15 ETF от двух провайдеров (FinEx и ITI Funds) торговались на Московской бирже в 2018 году. Сейчас их почти пять десятков, которые вы можете выбрать в зависимости от располагаемых средств и стратегии инвестирования.

Минимальная цена у акции FinEx Global Equity UCITS ETF, и она составляет примерно полтора рубля или 2 цента. Это акции сильно раздроблены. В портфель фонда входят 500 акций компаний США, Германии, Японии, Великобритании, Китая, Австралии и России. Дополнительную доходность фонд обеспечивает реинвестированием всех полученных дивидендов. Вложив 1000 рублей, вы покупаете 666 акций этого фонда.

Акция ITI Funds RTS Equity ETF стоит ₽1970. В состав активов фонда входят топ-50 акций российских компаний по капитализации и ликвидности.

В противовес этим, акция GPBM ETF торгуется в настоящее время примерно за 58700 рублей. Так что любой инвестор может найти что-то по своему карману. Главное не бояться инвестировать и придерживаться плана, чтобы достичь финансовой свободы.

Максимальная комиссия провайдера 1,39% годовых, минимальная – минус 0,1% (да, отрицательная комиссия). Равномерными долями комиссия ежедневно вычитается из каждой ETF, с инвесторов и брокеров не взимается эта комиссия. Как правило, комиссия отражает и эффективность работы управляющей компании с набором ценных бумаг, однако обязательно прямой зависимости нет.

Провайдер вправе закрыть любую ETF, он ставит об этом в известность администратора фонда, который продаёт активы фонда, переводя деньги инвесторам на их счета.

Выплачивают ли дивиденды и купоны по бумагам, которые входят в портфель биржевого фонда?

Существует не так мало фондов, гасящих купоны и выдающих дивиденды, используя при этом обычный принцип пропорциональности. То есть сначала вычисляют долю активов, приходящихся на один пай. А потом начисленные на актив дивиденды умножают на эту долю.

Например, в портфель фонда входит 100 акций компании А. У фонда 1000 паев. То есть на один пай приходится 1/10 акции компании А. По итогам года компания А выплатила дивиденд — 100 рублей на акцию. Владелец пая получит 1/10 этого дивиденда — 10 рублей.

Но чаще прибыль реинвестируется в покупку новых активов. Это приводит к росту цены паёв и стоимости самого фонда. Так если бы полагающиеся на пай 100 рублей дивидендов рефинансировали, то на 100 рублей подорожал бы пай.

Каким образом биржевой фонд распределяет прибыль – на дивиденды или реинвестирует – можно узнать из документов фонда, или биржи. Что касается Московской биржи, то в настоящее время подавляющим большинством биржевых фондов из двух вариантов выбирается реинвестирование. RUSE — единственный ETF на Московской бирже, который выплачивает, а не реинвестирует дивиденды.

Как рассчитывается комиссия ETF?

Любая управляющая компания, будь то УК ПИфа или ETF, взимает комиссию за управление. В отличие от других финансовых инструментов особенность комисси у ETF в том, что она снимается ежедневно с фонда ETF. Она не списывается с вашего брокерского счета. Поэтому при планировании своих финансов вы можете не делать поправки на уменьшение вашего счета.

Для примера: комиссия за управление 0,9%. Это означает, что купив ETF на сумму 100.000 рублей, ежедневно удерживаемая комиссия составит 100.000*0,009/365 = 2,5 рубля.

Удобно в этом случае считать доходность. Так, если ETF за год вырос на 10%, то доходность акций ETF составит 9,1% (10-0,9%).

Как можно купить-продать ETF?

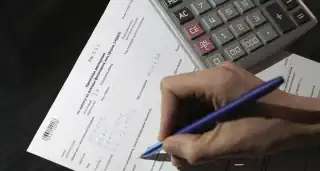

Проще всего купить паи иностранных ETF и российских биржевых фондов через своего брокера или доверительного управляющего. В этом случае ваши права как инвестора защищены законами нашей страны, а налоги за вас автоматически рассчитает и заплатит брокер или управляющий.

Кроме того, при покупке паев биржевых фондов, в том числе иностранных ETF, на российской бирже, вы сможете вложить в них деньги через индивидуальный инвестиционный счет (ИИС). В этом случае можно рассчитывать на налоговый вычет.

Вариант работы через иностранного брокера тоже реален, что означает покупку иностранных ETF на зарубежных биржах. Но лучше к нему переходить после нескольких лет работы на бирже, имея опыт, в том числе юридический – в случае возникновения проблем с зарубежным брокером решать их придётся далеко от Родины по не нашим законам. ИИС уже нельзя будет использовать, а следует заводить отдельный счёт.

Налогообложение ETF

Здесь все просто. Когда фонд получает дивиденды по входящим в состав акциям, с этой суммы удерживается налог на дивиденды (15%).

Когда фонд выплачивает дивиденды инвесторам, они должны задекларировать доход и заплатить 13% от полученной суммы (НДФЛ).

По сути, когда ETF платит дивиденды, возникает двойное налогообложение: сначала фонд отдает государству часть денег, затем то же самое делает инвестор. В долгосрочной перспективе это снижает доходность инвестиций.

Лучшие индексные ETF на Московской бирже и их состав

Поскольку самостоятельное создание и поддержание портфеля, соответствующее какому либо индексу - сложное и требующее времени занятие, хорошим вариантом будет вложиться в ETF этого индекса. Рассмотрим наилучшие примеры таких индексов.

ETF FXUS

Фонд FXUS (акции США) позволяет инвестировать в крупнейшие американские компании разом: он покрывает около 85% фондового рынка США. За последние полгода он показал доходность около 10,5%. Основная валюта активов — американские доллары, так что при падении рубля FXUS будет расти.

Полный список компаний и другую информацию можно посмотреть на официальной странице ETF FXUS.

ETF SBSP

Фонд Сбербанка SBSP инвестирует в акции компаний Американского рынка в составе индекса S&P 500 Net Total Return. В силу специфики индекса в состав инвестиционного фонда входят в основном крупные компании США. За последние полгода он показал доходность около 7,8%.

Подробную информацию о фонде можно посмотреть на официальной странице ETF SBSP.

ETF SBMX

Фонд повторяет по составу и пропорциям индекс Московской биржи с реинвестированием всех полученных денежных потоков в виде дивидендов. За последние полгода он показал доходность около 10,4%.

Подробную информацию о фонде можно посмотреть на официальной странице ETF SBMX.

ETF FXRL

ETF FXRL повторяет акции Российских эмитентов, включенных в долларовый индекс РТС. За последние полгода он показал доходность около 9,8%. Подробную информацию о фонде можно посмотреть на официальной странице ETF FXRL.

Преимущества и недостатки ETF

Среди несомненных преимуществ можно выделить:

- Можно работать с иностранными активами по российским законам, в том числе и налоговым.

- Инвестиционная деятельность возможна при отсутствии опыта у начинающего инвестора. Это относится и к зарубежным активам, включая ценные бумаги.

- Инвестором может стать каждый – на несколько тысяч рублей можно купить несколько паёв биржевых фондов. Минимальная стоимость пая пятьсот рублей.

- У российского инвестора в крови уважение к доллару. Он может реализовать его покупками валютных биржевых фондов. Ощущая при этом некоторую успокоенность в душе – защитился от обесценивания рубля.

- В отличие от открытых ПИФов, инвестор в любой момент времени обладает всей информацией об активах фонда. Информация подаётся просто и доходчиво.

- Акции биржевых фондов торгуются, как и все остальные акции и облигации – ежесекундно в течение рабочего дня. В то время как котировки ПИФов можно узнать только в конце дня. Деньги от продажи этих акций сразу поступают на брокерский счёт, а не через три дня, как в случае открытого фонда.

Но и без недостатков ETF, как впрочем и любой другой финансовый инструмент, не обходится.

1

Объективная слабость биржевых фондов – зависимость от общей экономической ситуации. Если кризис мировой, то большинство рыночных секторов будут падать, таща за собой вниз стоимость составляющих биржевой корзины. Но всегда найдутся компоненты, которые не просядут, сдемпфируют опускание котировки акции фонда. Например, облигации. Поэтому, даже не гарантируя доходности в короткие временные промежутки, биржевые фонды вдолгую всегда в плюсе.

К тому же ситуации с падением всего рынка довольно редки. Гораздо типичнее картина падения акций конкретной компании. А в целом сектор, в котором она действует, окажется в плюсе, как и цена акции БПИФ. Если же целый сектор экономики просядет, то выручат другие сектора.

Кроме того, наличие в корзине валютных активов погасит колебания рублёвого курса.

В целом риски с БПИФами меньше, чем с ПИФами, хотя на московской бирже последних значительно больше. Именно наличие иностранных активов уменьшает риски.

2

Общая слабость всех видов ПИФов, да и вообще ценных бумаг, активов – вероятность разорения брокера. А государство не страхует средства на брокерских счетах. Поэтому выбору брокера – особое внимание.

Если взвесить все плюсы и минусы, биржевые фонды — хороший способ разнообразить свои инвестиции за счет зарубежных активов. и индексов. Хотите узнать больше - читайте наш блог.

Вам также понравится

- Поделиться