Инвестиции — это вложение капитала для его сохранения и приумножения. Один из самых распространенных способов инвестирования — это вложения в ценные бумаги. Однако инвестирование на фондовой бирже сопряжено с определенным риском. Для его минимизации инвесторы прибегают к использованию специальных приказов, таких как стоп-лосс и тейк-профит. Эти инструменты считаются основным методом управления позицией на рынке и помогают снизить риски при торговле.

Что такое Stop Loss и Take Profit простыми словами и почему они необходимы?

Стоп-лосс и тейк-профит также известны как ордера. Инвестор выставляет ордер брокеру на покупку или продажу акции, облигации или фьючерса по достижении определенного уровня цены актива. Эти ордера устанавливаются заранее, чтобы предотвратить возможные убытки или зафиксировать прибыль. Рассмотрим их подробнее.

Stop Loss

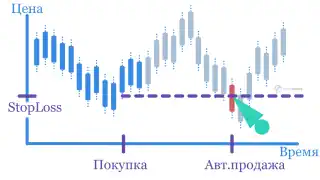

Стоп-лосс, или стоп-маркет, представляет собой предварительную заявку, устанавливаемую владельцем актива, чтобы ограничить возможные убытки в случае падения рыночной цены.

Обычно уровень стоп-лосса установлен ниже текущей рыночной цены актива. Когда цена достигает заданного уровня в заявке, сделка автоматически закрывается по текущей рыночной цене.

Простыми словами, стоп-лосс предотвращает трейдера от потери большего количества денег, чем он готов рискнуть.

В зависимости от рыночных условий стоп-лосс может быть использован для сохранения прибыли или предотвращения убытков. Например, он может быть установлен по цене покупки или даже выше.

Важно отметить, что иногда стоп-лосс может быть установлен выше текущей рыночной цены актива. Это чаще всего происходит при открытии коротких позиций, когда трейдер продает активы, которыми не владеет, в ожидании их падения. В таком случае стоп-лосс устанавливается выше текущей цены для закрытия позиции, когда цена достигнет уровня, при котором трейдер готов понести убыток.

Например, если акции Сбербанка торгуются на уровне 280 рублей, а трейдер готов потерять не более 10%, он устанавливает стоп-лосс на уровне 252 рубля. В случае короткой позиции (шорт), если трейдер продал акции на уровне 280 рублей и готов потерять не более 10%, он устанавливает стоп-лосс на уровне 308 рублей.

Take Profit

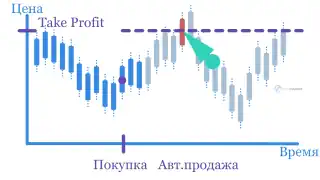

Тейк-профит, с английского "зафиксировать прибыль", представляет собой отложенную заявку, которая заранее устанавливается с целью зафиксировать прибыль в случае роста рыночной цены актива.

Уровень тейк-профит всегда выше текущей рыночной цены актива. Когда цена достигает уровня, указанного в заявке, брокер автоматически выставляет лимитную заявку на продажу. Лимитные заявки отображаются в биржевом стакане и могут быть исполнены, если они будут наиболее выгодными с точки зрения покупателей. Иными словами, тейк-профит позволяет трейдеру закрыть позицию в нужный момент и зафиксировать прибыль, которую он ожидал получить.

Например, если доллар торгуется на уровне 88 рублей, а трейдер ожидает его роста на 3%, он устанавливает заявку на продажу актива на уровне 90,6 рубля.

Как и стоп-лосс, также тейк-профит может защитить инвестора от неожиданных событий на рынке, технических сбоев или ошибок в оценке ситуации. Они также могут быть использованы для входа в позицию в соответствии с заранее разработанной стратегией. Естественно, если у актива достаточная ликвидность, т.е. его готовы покупать и продавать, иначе заявка просто не сможет исполниться.

Какой Стоп Лосс выставлять в сделках и как его рассчитать?

Возникает ситуация, когда мы догадываемся о потенциальном изменении направления движения цены. Исходя из технического анализа поведения цены акций, мы предполагаем по направлению свечей вверх, что цена пойдет вверх. Новости о компании также дают надежду инвесторам. Поэтому мы ориентируемся на продажу по более высокой цене.

Однако существует вероятность, когда цена все же начинает двигаться вниз. В этой ситуации мы можем рискнуть и получить убыток, если не закроем позицию вовремя. Помните, что не всегда возможно следить за рынком в режиме реального времени, например, из-за отсутствия доступа к торговому терминалу или временного отсутствия или банального отсутствия времени, если мы, например, выбираем активы для инвестирования на долгий срок.

Чтобы избежать таких неприятных ситуаций, мы можем заранее установить уровень убытков, опираясь на нашу стратегию и риск, который мы готовы принять. У опытных трейдеров есть поговорка, что «без установленного стоп-лосса риск полной потери средств стопроцентный».

Например, мы купили акцию Яндекс по цене 72 доллара и мы ожидаем ее роста. Учитывая нашу готовность потерь, стоп-лосс для долгосрочного периода мы можем установить на уровне 66 долл. Если же мы торгуем на продажу в краткосрочном периоде, например, изменилась ситуация, когда уже котировка составляет 77 долл., стоп-лосс следует установить выше уровня открытия или чуть ниже порога, торгуемого сегодня. В нашем примере это примерно 76,80 долл.

Какой Тейк Профит выставлять в сделках и как его рассчитать?

Тейк-профит, как мы уже говорил, представляет собой заявку на закрытие сделки в противоположном направлении с целью зафиксировать прибыль, когда цена достигнет определенного уровня. Это позволяет трейдеру или инвестору установить целевую цену для конкретной сделки и автоматически зафиксировать прибыль при движении цены в выбранном направлении.

Пример использования тейк-профита можно проиллюстрировать следующим образом. Мы купили акцию Яндекс по цене 77 долларов и мы ожидаем ее роста. Мы ожидаем, что цена акций вырастет до 81 доллара за штуку, но дальнейший рост вызывает определенные сомнения. Соответственно, мы устанавливаем заявку тейк-профит на уровне 81 доллара. Когда котировки достигают указанного значения, ордер срабатывает, происходит автоматическая продажа акций, и наш инвестор получает прибыль в размере 4 долларов за каждую. Таким образом, инвестор фиксирует свою прибыль, и дальнейшее движение цены уже не оказывает влияния на его результаты, поскольку он уже вышел из рынка.

Важно отметить, что некоторые трейдеры и инвесторы считают установку тейк-профита нецелесообразной из-за потенциальной потери дополнительной прибыли в случае продолжающегося роста цен. Однако правильный выбор уровня для тейк-профита может уменьшить этот риск, поскольку обычно после достижения целевого уровня происходит коррекция цены. В этом случае нереализованная прибыль скорее всего окажется незначительной. Тем не менее, в случае глубокой коррекции или изменения направления тренда существует риск потери прибыльной позиции. В случае дальнейшего развития тренда ничего не мешает трейдеру совершить новую сделку в том же направлении после фиксации прибыли.

Для инвесторов, ориентированных на долгосрочные инвестиции, применение тейк-профита часто не имеет смысла. Эта заявка чаще используется теми, кто совершает краткосрочные операции, с целью увеличения прибыли за счет колебаний цен на активы. Такие операции могут основываться на различных стратегиях, включая скальпинг, торговлю от уровней поддержки/сопротивления и внутридневные или краткосрочные стратегии, основанные на сигналах технического анализа и графических паттернах, таких как бабочка Гартли. О них мы кратко поговорим далее, а более подробно про каждую читайте в статьях нашего блога.

Простые стратегии выставления Stop Loss и Take Profit

Как выбрать эти точки, в которых мы получим наименьший убыток или наибольшую прибыль при приемлемом уровне риска?

Внимание! Выбранные стратегии иллюстрируют то, как можно выбирать котировки для выставления заявок, но не гарантируют, что рынок будет вести себя также и в следующий раз. Применяя примеры на практике, вы понимаете, что сами несете ответственность за ваши действия.

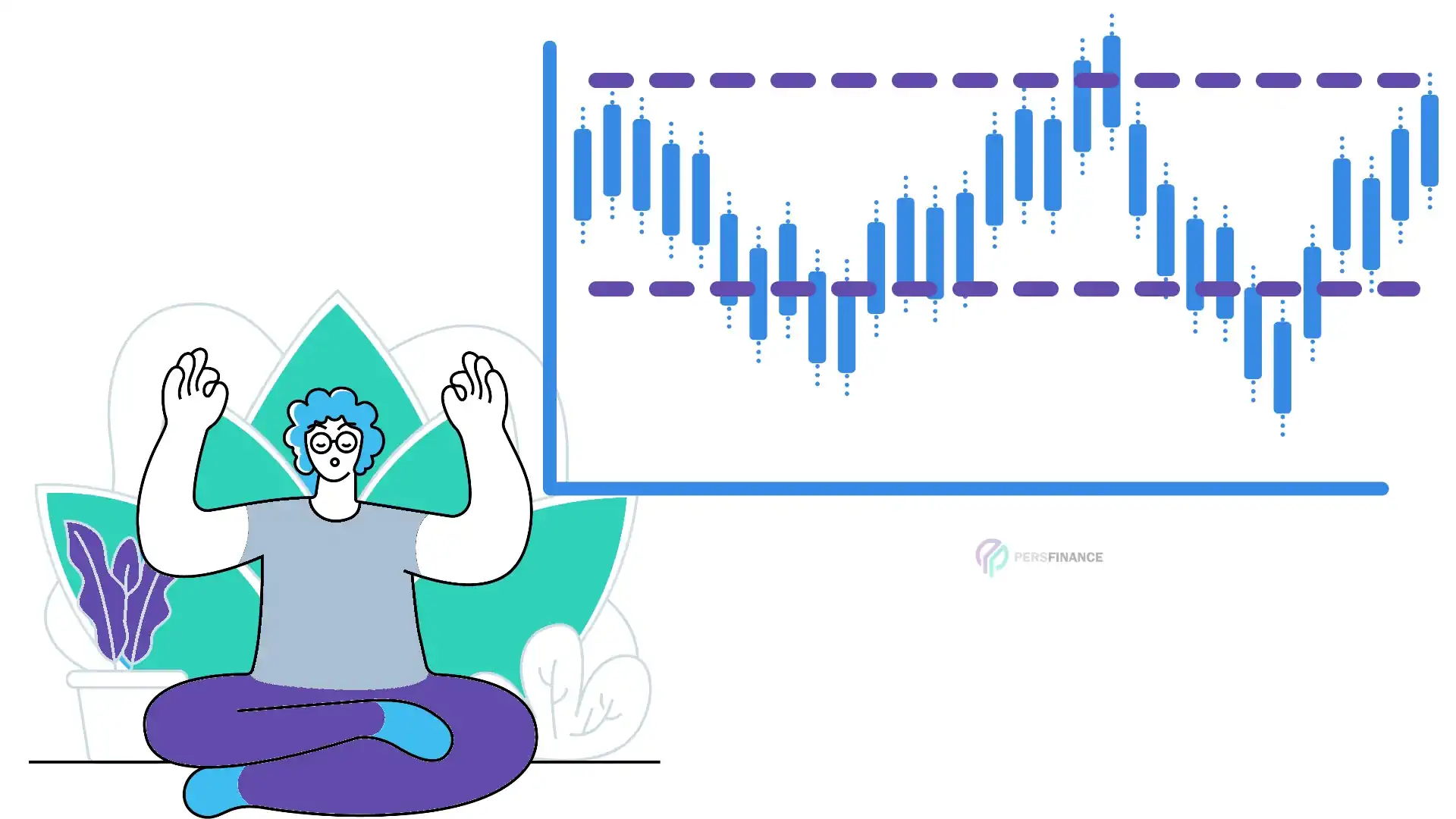

Уровень экстремума

Допустим, мы оценили рыночную ситуацию и пришли к выводу, что бычий тренд будет продолжаться. В такой ситуации мы решаем открыть бычью позицию по текущей цене. Классический способ установки стоп-лосса в этом случае состоит в том, чтобы разместить его немного ниже последнего минимума, если мы покупаем, или немного выше последнего максимума, если мы продаем.

Иными словами, если мы покупаем актив, стоп-лосс будет установлен чуть ниже предыдущего минимума, чтобы защитить нашу позицию в случае резкого роста цен. Если же мы продаем актив, стоп-лосс будет размещен немного выше предыдущего максимума, чтобы защитить нас от возможного резкого падения цен.

Такой подход помогает управлять рисками и защищает наш капитал в случае неблагоприятного движения цен на рынке.

Еще раз акцентируем ваше внимание на том, что Стоп Лосс не выставляется пункт в пункт. Всегда возможны рыночные колебания, которые могут случайно задеть открытый стоп, что приведет к ненужным убыткам. Поэтому пару пунктов добавляем или вычитаем в зависимости от типа сделки.

Стоп Лосс по тренду

Ориентиром для выставления лося может служить и трендовая линия. Догадливый читатель мог уже понять, что для покупок стоп устанавливается чуть ниже нее, а для продаж – чуть выше. А немного опытный трейдер может сказать что-то типа такого: «а ведь трендовая линия будет постоянно перемещаться, так что, стоп тоже нужно менять?». Да, именно так.

Также ориентиром для страхования рисков может служить скользящая средняя, Стоп Лосс выставляется чуть выше или ниже нее.

Ключевые уровни

При выставлении Стоп Лосса можно ориентироваться и на уровни поддержки/сопротивления. Эти уровни отражают те цены, которые продержались на рынке относительно длительное время. Ориентирование на них предполагает, что рынок будет стремиться к ним. Поэтому ограничитель устанавливаем чуть выше нижнего при шорт позиции на уровне верхнего при лонг позиции.

По процентам Способ, при котором для каждой сделки трейдер определяет допустимый максимум потерь или прибыли. Например, диапазон в 5–10% от цены покупки, на котором ему комфортно.

Попробуйте на практике угадать, куда двинется цена акции, и получить максимум прибыли.

Упражнение для подписчиков

В этом материале есть упражнение для проверки и отработки навыков. Оно в этом месте и доступно только для подписчиков (как и сотни других). Это бесплатно!

Также проверьте свои знания в небольшом тесте.

Упражнение для подписчиков

В этом материале есть упражнение для проверки и отработки навыков. Оно в этом месте и доступно только для подписчиков (как и сотни других). Это бесплатно!

В заключение хотим подчеркнуть, что при торговле без выставления стоп-заявок есть риск больших убытков, однако даже их выставление не гарантирует, что вы ничего не потеряете. Также происходит и с тейк профит заявками. Это прежде всего рынок, на котором покупатели покупают за ту цену, на которую готовы, а продавцы продают по той цене, по которой хотят. Важно понять один простой принцип: плохой Стоп Лосс – это лучше, чем его отсутствие. Конечно, если не ставить его наугад. А чтобы не допускать таких ошибок и разбираться в инвестировании читайте наш блог.

Вам также понравится

- Поделиться