Инвестиции это вложение денег в бизнес для получения инвестиционного дохода. При этом большинство начинающих инвесторов задумываются о вложении свободных денег для получения пассивного дохода, т.е. дохода, не требующего непосредственной работы вкладчика. Поэтому перед каждым, кто задумывается об инвестициях встают вопросы: «Куда инвестировать деньги начинающему инвестору?», «С чего начать инвестиции?»

Гуру фондового рынка, Уоррен Баффет, уже давал ответы на этот вопрос. Кратко его ответы можно изложить в трех пунктах:

- Не пытаться обогнать рынок.

- Вкладывать деньги в индексный инвестиционный фонд.

- Инвестировать на срок не менее 10 лет.

Эти ответы основываются на том, что если весь рынок растет, и вместе с ним будут расти инвестированные деньги. Весь рынок это сумма всех акций умноженных на цену. Но вложить небольшие деньги во весь рынок невозможно. Другое дело фондовый индекс. Тысячи индексов отслеживают рынок целиком или отдельные отрасли. Индикаторы широкого рынка включают сотни акций (как S&P500) или даже три тысячи (как RUSSEL 3000) и являются отражением рынка. Но как купить фондовый индекс? Ведь это просто число, численный показатель, рассчитываемый биржей или рейтинговым агентством. И вложить в него деньги напрямую невозможно.

Индексный фонд

Индексный ETF – это биржевой инвестиционный фонд (перевод с английского exchange traded fund) (ПИФ, БПИФ), активы которого составляют ценные бумаги из списка какого-либо индекса.

ETF приобретает в качестве активов те же бумаги в тех же долях, как они включаются в исходный индекс. Свои акции ПИФ продает на бирже. Через покупку акций ПИФ вкладчик инвестирует деньги сразу во все ценные бумаги выбранного индекса.

Преимущества индексного инвестирования:

- Вкладчик инвестирует средства сразу в пятьсот (S&P500), три тысячи (RUATU) или другую цифру (своя для каждого фонда) бизнесов, добиваясь широчайшей диверсификации. Если один бизнес из портфеля даже обесценится до нуля, это повлияет лишь на доли процента инвестиций. Диверсификация снижает риск потери средств начинающего инвестора.

- Инвестор экономит время, которое сможет уделять своему основному занятию или отдыху. Не надо оценивать сотни компаний самостоятельно. Профессиональные управляющие будут постоянно отслеживать изменения в бизнесе компаний индекса. А при необходимости исключат из списка компании, утратившие перспективы развития.

- Доходность индексных ПИФ превышает доходность большинства активно управляемых фондов и во многих случаях выше доходности драгоценных металлов. Статистика говорит, что лишь 24% УК показывают годовую доходность выше, чем у индексных БПИФ. На длительных сроках преимущество индексных инвестфондов еще больше.

- Издержки на прирост капитала в индексном ETF заметно ниже, чем в управляемом фонде. От долей процента до 4% в индексном и от 10% до 20% в управляемом.

- Состав индексного БПИФ редко изменяется, поэтому инвестор знает состав БПИФ и происшедшие в списке изменения.

Недостатки индексных фондов:

- Самый большой недостаток – необходимость держать в составе бумаги, которые существенно отстают в динамике роста от индекса. Особенно это сказывается на прибыльности индексов широкого рынка. Списки «голубых фишек» и узких секторов менее подвержены этому недостатку.

- Особенности законодательства заставляют индексные ETF держать акции вне зависимости от ситуации на рынке. Активно управляемый инвестфонд имеет возможность продать часть акций при снижении и, позднее, купить их по новой, низкой цене. У индексного – такой возможности нет.

- Ошибка отслеживания индекса. Главная причина ошибки – затраты на управление инвестфондом. Дополнительную ошибку вносят цены приобретения ценных бумаг. В зависимости от ситуации на рынке эти цены могут быть хуже или лучше. Распределение поступивших дивидендов тоже вносит ошибку, поскольку осуществляется с некоторыми задержками.

ETF или БПИФ. Выбор инвестора

БПИФ (Биржевой паевый инвестиционный фонд) по основным положениям похож на ETF. Главное различие в получении дивидендов. По российскому законодательству БПИФ обязан реинвестировать полученные дивиденды в бумаги инвестфонда. Для иностранных ETF реинвестирование - дополнительная опция. Более подробно читайте об этом в статье, посвященной ETF.

Различается также налоги на дивиденды, получаемые БПИФ и ETF. При владении паями БПИФ более трех лет инвестор освобождается от уплаты налога на прибыль. По иностранным фондам этой льготы нет.

Комиссионные расходы иностранных ETF ниже, в среднем около 1% от активов. Российские управляющие оценивают расходы в размере от 1% до 4% приобретенных активов. В обоих случаях комиссия включается в цену доли ПИФа.

В 2021 году на Московской бирже торгуются 22 ETF двух иностранных эмитентов.

- FinEx Funds Investment plc (Ирландия). Компания представляет 20 ETF на акции, облигации, денежный рынок, золото и смешанные активы. Компания также предоставляет возможность внебиржевой покупки акций ETF. Инвестфонды FinEx имеют льготу по налогам на дивиденды американских акций.

- ITI Funds (Швейцария). Компания представляет 2 ETF: один - из еврооблигаций российских эмитентов; другой - на индекс РТС.

Там же торгуются 95 биржевых паевых инвестфондов (БПИФ) 15 российских эмитентов.

Фонды широкого рынка

По большинству характеристик привлекательными биржевыми ПИФ обычно называются:

Внимание! Не является инвестиционной рекомендацией. Совершайте действия по инвестированию на свой страх и риск.

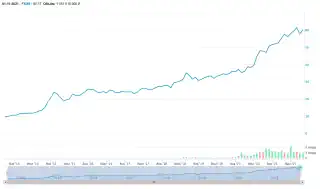

БПИФ «Сбер - Эс Энд Пи 500»

Тикер SBSP. Управляет данным инвестфондом компания «Сбербанк Управление активами». Инвестиции в надежность и стабильность Сбербанка. Средства вкладываются в акции из списка S&P 500 NTR (Net Total Return), рассчитываемого с учетом реинвестирования дивидендов. БПИФ торгуется в рублях, но акции отражают долларовую стоимость компаний. При ослаблении рубля акции фонда SBSP дорожают.

Ошибка слежения не может превышать 3%.

Расходы на управления не могут превышать 1,02%. За 2020 год расходы составили 0,96%.

Биржевой ПИФ «Тинькофф Эс Энд Пи 500»

Биржевой тикер TSPX. ПИФ управляется компанией «Тинькоф Капитал». Инвестируются средства в список S&P 500 NTR с учетом полученных дивидендов. У брокера «Тинькоф Инвестиции» покупка и продажа паев инвестфонда без комиссии.

Ошибка слежения не может превышать 5%. Ошибка вызвана малым размером активов БПИФа.

За 2020 год расходы на управление ПИФом составили 0,88%.

«FinEx USA UCITS» ETF

Тикер FXUS. В названии нет аббревиатуры S&P 500. Торгуемый ETF компании FinEx не полностью копирует S&P 500. В инвестиционный портфель включено больше активов. Все 505 из S&P500, и дополнительно лидеры других региональных рынков. Всего 571 эмитент. За счет этого прибыльность фонда выше динамики S&P500. Паи инвестфонда приобретаются за рубли и доллары.

Ошибка отслеживания 2%.

Комиссия управления 0,9 %.

Это довольно неплохие показатели, если вы хотите диверсифицировать свой портфель акциями разных экономик.

Сбербанк - Индекс МосБиржи полной доходности «брутто»

Тикер SBMX. Управляется УК «Сбербанк Управление активами». Рассчитывается в соответствии с IMOEX с учетом дивидендных доходов. «Брутто» - без учета налогообложения.

Расходы на управление не более 1,1% в год.

Ошибка слежения 3%.

Другие УК также предлагают БПИФы на индекс S&P500. Но в их активе не бумаги из списка индекса, а паи иностранных ETF, отслеживающих данный индекс. Расходы на управление инвестфондом, как правило, выше 1% и достигают 4%.

Фонды агрессивных инвестиций

Для вкладчиков, желающих получить прибыль больше, чем предлагает ПИФ широкого рынка, и готовых пережидать большие просадки цены пая, на бирже предлагаются:

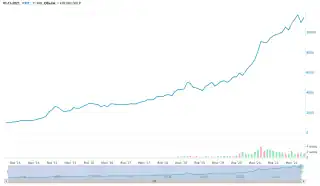

Тинькофф NASDAQ-100 Technology sector Index

Тикер TECH. ПИФ инвестирует в Топ – 40 компаний, занимающихся IT технологиями из индекса NASDAQ-100 TSI. Ошибка слежения не может превышать 5%. Инвестфонд создан в 2021 году и имеет наименьшую входную сумму.

Два фонда – близнеца FinEx

«FinEx USA Information Technology UCITS» ETF – Minishares. Тикер FXIM.

«FinEx USA IT UCITS» ETF (USD). Тикер FXIT. Инвестфонды копируют немецкий индекс Solactive US Large & Mid Cap Technology Index NTR, близкий по составу индексу NASDAQ-100 Technology sector Index. В составе ПИФов бумаги 123 эмитентов - лидеров рынка IT технологий.

По обоим фондам ошибка слежения 2% и расходы управления 0,9 процента.

Различия в пороге входа: 1$ США для FXIM и 120$ США для FXIT. Возможна также покупка в рублях.

«FinEx ESports UCITS» ETF

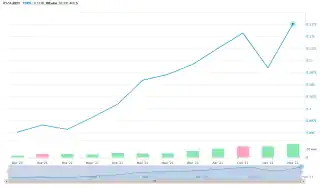

Тикер FXES. Относительно молодой индексный фонд. УК копирует немецкий индекс MVIS Global Video Gaming & eSports Index (MVESPO), рассчитываемый по 26 акциям компаний, лидеров индустрии видеоигр и киберспорта. Вам не обязательно читать множество книг по финансам, чтобы понимать, что рынок киберспорта растет, поэтому многим бы хотелось вложиться в него. Однако посмотрите на график - уверены?

Бизнесы представляют 8 стран. БПИФ торгуется на Мосбирже с 2021 года и имеет наибольшие темпы роста прибыли и наименьшую корреляцию с индексами широкой доходности.

Ошибка слежения 2%.

Расходы на управление 0,9%.

Фонды облигаций

Для вкладчиков, желающих сохранить средства и не испытывать собственные нервы на просадках, на Московской бирже предлагаются 33 фонда облигаций. Кроме рублевых фондов, биржа торгует фондами еврооблигаций в долларах США и евро. Также присутствуют фонды американских долговых обязательств.

Если не считать исторически меньшей доходности, в сравнении с БПИФ акций, ПИФы облигаций дают пассивному инвестору ряд преимуществ в стабилизации дохода:

- Снижение риска портфеля за счет диверсификации. Если в фонде десятки, сотни, а то и тысячи бумаг - дефолт одного эмитента незаметен для инвестора. Подбор облигаций с различными сроками гашения повышает общую доходность фонда.

- Доступ к ценным бумагам, которые не торгуются на российских биржах или доступны только квалифицированным инвесторам. Например, к ценным бумагам казначейства США.

- БПИФ не платит налог с купонного дохода. Человек обязан уплатить НДФЛ с купона, кроме государственных и муниципальных облигаций.

- Доступность еврооблигаций. Цены на еврооблигации начинаются с суммы в 1 000$ США, что неудобно для начинающего инвестора. Цены на паи БПИФ еврооблигаций держатся в диапазоне от 1000 до 2000 рублей.

- Индексные фонды облигаций выстраивают стратегию на лучших облигациях инвестиционного уровня и имеют комиссии за управление до 1%.

Инвестору следует помнить и о недостатках БПИФ облигаций.

- Купонный доход не передается инвесторам, а полностью реинвестируется. Доход возникает при продаже подорожавшего пая.

- Плата за управление БПИФ снижает доходность инвестиций.

- Нет гарантированной доходности. При покупке облигации инвестор всегда точно знает даты и размеры купонных выплат и погашения облигации. В ценах паев этого нет, доходность будет определяться ценой продажи пая.

Общая особенность ПИФ облигаций: при изменении ключевой ставки изменяется общая доходность ПИФ облигаций. В периоды роста ключевой ставки цены на облигации снижаются, что ведет к замедлению роста доходности фонда. В периоды снижения ключевой ставки идут обратные процессы, рост доходности фондов облигаций ускоряется. Если хотите хорошо разбираться в этой теме, освежите свои знания с помощью статьи, рассказывающей, как работает фондовая биржа.

Как и ПИФ на индексы акций, индексные облигационные инвестфонды обеспечивают инвестору наилучшие условия управления деньгами. Наиболее эффективны на длительных сроках инвестирования.

Долгосрочные выгоды

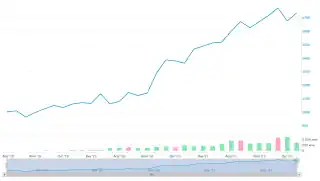

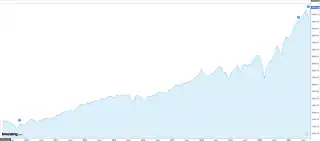

Совет Баффета № 3. Исторически средний годовой рост индекса S&P 500 с учетом инфляции 7,6%. Легко проверить, что за 10 лет такой рост приведет к удвоению инвестиций. Но если взять данные за последние пятнадцать лет (с учетом финансового кризиса 2008-2009 гг.), можно увидеть следующие показатели (по итогам года):

- 2006 – 1438,24;

- 2011 – 1312,41;

- 2016 – 2238,83;

- 2021 – 4697,96 (неполный год).

Из цифр видно, что за десятилетний период индексные фонды не только восстанавливаются, но и приносят кратную прибыль.

За тот же пятнадцатилетний период из состава индекса выбыли 179 компаний: 153 прошли процедуры слияния или поглощения, 16 - стали банкротами. На динамике индекса и индексных инвестфондов это никак не сказалось, а владельцам акций этих компаний принесло убытки.

Упражнение для подписчиков

В этом материале есть упражнение для проверки и отработки навыков. Оно в этом месте и доступно только для подписчиков (как и сотни других). Это бесплатно!

Вместо выводов

- Начинающим инвесторам следует внимательно относиться к советам Уоррена Баффета. Смотрите начало статьи.

- Индексное инвестирование наименее трудозатратный способ вложения средств в акции.

- На длительных сроках инвестирования стабильно растущие индексные ПИФ и ETF обеспечивают кратный рост капитала при минимуме участия инвестора.

- Советы: «Купить фьючерс (опцион…) на индекс и держать» в статье не рассматриваются, так как требуют ежедневного присутствия в рынке и никак не относятся к пассивным инвестициям.

Выбирайте варианты для инвестирования с умом, чтобы получить наиболее высокую доходность при оптимальном уровне риска. А также читайте наш блог, чтобы прокачать финансовые навыки.

Вам также понравится

- Поделиться