Умный человек скажет, что 1000 рублей сегодня – лучше, чем та же сумма, но через год. Это обуславливается минимум 3 факторами: нежеланием ждать, обесцениванием денег и возможностью заставить эти деньги работать на протяжении года – на депозите, в инвестиционном портфеле и т.д. Давайте рассмотрим, а как проверить данное мнение на практике?

Концепция стоимости денег во времени

Умный экономист ответит на вопрос: «что лучше 1000 рублей сегодня или через год?», что все зависит от состояния экономики. Если в экономике сейчас дефляция, то через год тысяча – лучше, ведь цены упадут и можно будет приобрести больше товаров на эту сумму. Однако, большая часть экономик существуют в условиях постоянной инфляции, из этого следует, что тысяча сегодня – лучше, чем через год.

Предположим, что мы активно управляем личными финансами и вместо траты 1000 сегодня, мы решили дать её в ссуду на год и получаем вместо денег долговое обязательство. В связи с этим мы теряем возможность потратить эти деньги сейчас на себя. Это становится причиной истребовать спустя время сумму, которая будет больше 1000:

- Удовлетворение потребностей сегодня, важнее чем в будущем.

- Инфляция. Если через год на тысячу можно будет купить столько же товаров, сколько сегодня на 500, то и цена этой тысячи, прошедшей через призму времени – всего 500 рублей.

- Проценты. Можно положить эту сумму в банк и получить немного больше денег, чем эта тысяча.

- Риски, связанные с тем, что тот, кто получает эту тысячу от нас сегодня будет не способен выполнить свои обязательства – банкротство, смерть, инвалидность, побег – никто не отменял.

В этом случае важно понять, что если деньги не работают, то их владелец терпит убытки. В этом виновата даже не инфляция, а упущенная возможность. Можно было вложить лишние деньги во что-то и получать доход. Избегать этой возможности – все равно что терпеть убытки, в сравнении с тем, кто этой возможностью не пренебрёг.

Поэтому, если говорить о стоимости денег во времени, то рубль полученный сегодня – дороже, чем рубль, полученный завтра, и уж тем более – через год.

Процент

Доход от долговых обязательств, связанных с предоставлением капитала в различных формах в пользование или от инвестиций – называется процентами. Иными словами, они представляют собой индикатор стоимости капитала и меру получаемых доходов, напрямую зависящих от времени. Они позволяют просчитывать реальную цену будущих доходов с позиции сегодняшнего дня. Проценты бывают:

- Простые – начисляются по факту, на сумму за конкретный период пользования капиталом. Они отражают меру начисления текущего дохода по ставке на капитал, предназначенный для инвестиций.

- Сложные – начисляются на первоначальную сумму вложений и на проценты от этой суммы, накопленные за определенное время.

- Форвардные – проценты, обговаривающиеся сейчас для получения первоначальной суммы спустя определенный период и возвращение суммы с начисленными процентами через следующий период.

- Плавающие – начисляются при использовании денежных средств в зависимости от других показателей – ключевой ставки ЦБ, стоимости золота или барреля нефти и т.д.

Дадим определения:

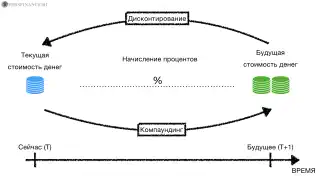

Будущая стоимость денег – вложенные средства, а точнее изменение их суммы спустя определенный временной промежуток с определенной ставке процентов. Для определения этого показателя можно посредством наращения их стоимости (компаундинга), основывающегося на присоединении к их изначальной сумме сумму процентов, которые будут начислены.

Текущая стоимость денег – будущая стоимость денег, которую привели с учетом процентной ставки к настоящему времени. Для её определения проводится операция, обратная компаундингу – дисконтирование. Оно выражается удалением из будущей стоимости денег суммы начисленных процентов.

Чтобы оценить будущую или текущую стоимость денег, воспользуйтесь нашим калькулятором.

Оценка будущей стоимости денег по простым процентам

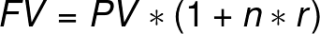

Чтобы рассчитать будущую стоимость вклада с начисленной суммой процентов, используется формула:

Где n — число интервалов расчета процентных платежей, r — процентная ставка в виде десятичной дроби.

Для вложения в 1000 рублей, будущая стоимость вклада через 3 года (при ставке в 10%) будет составлять:

1000 x (1 + 3x0,1) = 1300 рублей

Вычисление будущей стоимости денег по сложным процентам

Вложенная в банк тысяча рублей по ставке 10% обладает текущей стоимостью в 1000 рублей. Процент, как мы помним из определения сложных процентов, начисляется на первоначальную сумму и полученный процент. Соответственно, через 3 года вклад составит:

| Год | Сумма на начало | Процент | Сумма на конец |

| 1 | 1000 | 0,1 * 1000 = 100 | 1000+100=1100 |

| 2 | 1100 | 0,1 * 1100 = 110 | 1100+110=1210 |

| 3 | 1210 | 0,1 * 1210 = 121 | 1210+121=1331 |

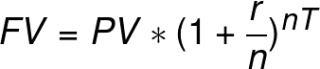

Расчеты необходимо делать по формуле:

Где FV - будущая стоимость, PV - текущая стоимость, r – процентная ставка, n- количество лет.

Если проценты будут начисляется чаще, чем ежегодно, то и будущая стоимость будет расти. Формула, позволяющая определить будущую стоимость по сложным процентам при выплатах, которые происходят чаще, чем ежегодно выглядит иначе.

В зависимости от того, насколько часто будут выплачиваться проценты, вы будете получать и разную будущую стоимость.

Где Т - общее время вклада в годах, n - частота начисления процентов. Если начисления выполняются каждый месяц, то n=12, а если каждый день, то n=365

Дисконтирование

Операция, являющаяся обратной начислению сложных процентов - дисконтирование. Она позволяет рассчитать будущую стоимость денег сегодня, это позволяет определить, что выгоднее: взять в рассрочки или купить сегодня со скидкой. Именно этим вы обычно занимаетесь, когда оцениваете насколько эффективно будет вложение денег на период.

Допустим, необходимо определить какой размер капитала нужно вложить сегодня, чтобы через три года его стоимость составила 1330 рублей при 10 процентах годовых. Неизвестный размер капитала – текущая стоимость будущей стоимости в 1300 рублей. Определить текущую стоимость – вычислить дисконтирование.

Чтобы найти текущую стоимость, требуется будущую стоимость поделить на (1+ % ставка) такое количество раз, сколько лет берется для выполнения расчетов.

Допустим, что на протяжении 20 лет каждый год будут доходы, равные тысячи рублей. Расчет текущей стоимости этих денег можно увидеть в таблице.

| Год | Будущая стоимость | Текущая стоимость |

| 1 | 1000 | 1000/(1+0,1)^1=909,1 |

| 2 | 1000 | 1000/(1+0,1)^2=826,4 |

| 3 | 1000 | 1000/(1+0,1)^3=751,3 |

| ... | ||

| 10 | 1000 | 1000/(1+0,1)^10=385,5 |

| ... | ||

| 20 | 1000 | 1000/(1+0,1)^20=148,6 |

Процентная ставка для дисконтирования при экономическом анализе – доходы, которые можно получать при использовании разных инвестиционных возможностей.

К примеру, если существуют альтернативы: 3% годовых, при в кладе в государственные облигации, 4% годовых – банковский вклад или 10% годовых – в акции надежных компаний. При выполнении экономического анализа дисконтной ставкой как правило будет являться ставка в 10% годовых.

Для финансового анализа дисконтной ставкой является типичная процентная ставка, по которой компания может занимать капитал. Например, если банки осуществляют кредитование фирмы под 6%, то именно эта процентная ставка = дисконтной.

Если риск выше, чем обычно, то дисконтная ставка тоже повышается. Рискованность проекта напрямую влияет на его доходность. Компании необходимо получить больше дохода, чтобы компенсировать возможные потери (риск).

Также может использоваться средневзвешенная ставка по портфелю, отражающая доходность инвестиций в группу активов при заданном уровне риска.

Модель средневзвешенной стоимости капитала

Weighted average cost of capital – WACC – модель, которая часто используется на практике. Она отражает средневзвешенную стоимость капитала. На финансирование проекта используются не только собственные, но и заемные средства и для определения общей стоимости капитала и применения её в расчетах используется его средневзвешенная стоимость, определяющаяся по формуле:

Где n – количество источников капитала; r, – стоимость/доходность/процентная ставка i-го источника; Vi/V – доля i-го источника (привлеченных капиталов по рыночной стоимости) в общем объеме.

Важно сказать, что норма дисконтирования обязана обеспечить компенсацию инвестору за отказ от использования имеющихся средств сегодня и кроме этого перекрыть все остальные причины обесценивания капитала со временем, описанные ранее – инфляцию, риски и проценты.

В экселе подсчет WACC выглядит так:

| Ставка | Объем средств (млн) | ri*Vi/V |

| 1% | 10 | 0,0013 |

| 7% | 30 | 0,0280 |

| 13% | 6 | 0,0104 |

| 2% | 7 | 0,0019 |

| 4% | 22 | 0,0117 |

| Сумма: | 75 | |

| WACC: | 5,333% |

Как изменяется стоимость денег во времени: влияние процентных ставок и времени

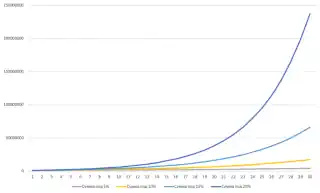

Чтобы отразить влияние процентной ставки на результат, например, можно взять 1 миллион рублей и вложить их на 20 лет со ставкой в 10% годовых. Спустя указанный срок на счете будет сумма, равна 1 000 000 *1,1^20= 6 727 490. Если увеличить процентную ставку всего на 1% годовых, то сумма изменится на целых 20% и станет уже 8 062 310. А если мы ведем расчет на 30 лет? Посмотрите график ниже:

Большая процентная ставка и больший срок, на который рассчитывается инвестирование, тем большая будущая стоимость капитала. При дисконтировании – чем выше процентная ставка, тем меньше необходима первоначальная сумма для вложений.

Влияние инфляции при определении настоящей и будущей стоимости денег

Говоря об инвестициях и определении стоимости денег невозможно не считаться с основным корректирующим фактором – с инфляцией. Это связано с тем, что инфляционный рост цен снижает покупательную способность денег. Соответственно, на одну и ту же сумму (номинальную) вы реально сможете купить меньше товаров. Поэтому экономисты используют понятия:

- номинальная сумма денежных средств,

- реальная сумма денежных средств.

Номинальная сумма денежных средств не учитывает изменение покупательной способности денег. Реальная сумма денежных средств - это оценка этой суммы с учетом изменения покупательной способности денег в связи с процессом инфляции.

Для того, чтобы учитывать инфляцию при финансовых расчетах экономисты ввели понятия:

- номинальная процентная ставка,

- реальная процентная ставка, которая строится с учетом инфляции.

В общем случае при анализе соотношения номинальной ставки процента с темпом инфляции возможны три случая:

- r = π : наращение реальной стоимости денежных средств не происходит, так как прирост их будущей стоимости ПОГЛОЩАЕТСЯ инфляцией

- r > π : реальная будущая стоимость денежных средств возрастает несмотря на инфляцию

- r < π : реальная будущая стоимость денежных средств снижается, то есть процесс инвестирования становится УБЫТОЧНЫМ.

Если номинальную ставку обозначить i, а реальную ставку - г, то зависимость между ними можно записать как:

r ≈ i - π.

Можно увидеть, что реальная ставка процента равна разнице между номинальной ставкой и темпом инфляции. Эта формула является приближением, которое дает результаты только при низких значениях темпа инфляции (до 5%). Для более высоких темпов инфляции следует пользоваться более точной формулой определения реальной ставки процента:

Именно реальную ставку процента необходимо использовать для дисконтирования и компаундинга.

Можно ли применить эти знания в реальной жизни?

Все капиталовложения сегодня оцениваются путем сравнения их с альтернативами. Например, выгоднее открыть еще один филиал или просто оставить деньги на депозите? По современной теории корпоративных финансов:

Текущая стоимость инвестиций = дисконтированной стоимости будущих капиталовложений.

Для сравнения двух проектов прогнозируются будущие потоки и выполняется их дисконтирование к сегодняшнему дню и выполняется вычисление ставки доходности. Большая ставка дисконтирования – выгоднее проект. Покупка акций тоже является инвестиционным проектом, сопряженным с риском. Получите ли вы достойное вознаграждение за свой выбор?

Кроме расчета доходности, дисконтирование применяется всегда, когда речь идет о деньгах во времени. Например, кассовые сборы фильмов или доход компании в разные года. Можно ли сравнить их по этим цифрам, при учете, что они все происходило в разные годы?

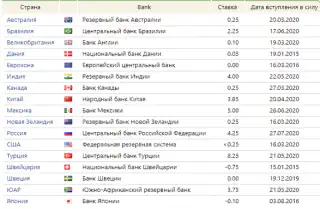

Ключевая ставка ЦБ

При разговоре о стоимости денег, нельзя не взять во внимание ключевую ставку ЦБ. Часто можно услышать что-то вроде: «ключевая ставка ЦБ снизилась на 0,4 процентного пункта». Что это значит?

Ключевая ставка — минимальная процентная ставка, по которой частные и государственные банки берут кредиты у ЦБ. Т.е. эти банки берут у ЦБ деньги по банковской цене (оптовой), а для обеспечения своих нужд реализуют их по текущим (розничным) ставкам. Это значит, что процентная ставка банков по кредитам и депозитам напрямую зависит от ключевой ставки Центробанка.

Если ключевая ставка снижается, то:

- Кредиты становятся выгоднее, а депозиты – сдают позиции;

- Стимулируется экономический и производственный рост;

- Увеличивается покупательская способность;

- Растет инфляция.

При росте ставки все происходит наоборот – невыгодные кредиты, уменьшение темпов развития бизнеса и производства, снижается покупательский спрос. С другой стороны, это позволяет стабилизировать перегретую экономику.

Банки берут кредиты у ЦБ и кладут свободные средства на депозит по ключевой ставке. Это касается минимальной процентной ставки по кредиту и максимальной – по депозиту. Казалось бы, при небольших процентах и сроках кредитования/депозита, когда разговор идет о миллиардах рублей – это выливается в серьезные суммы.

От ключевой ставки зависит курс национальной валюты:

- Низкая ключевая ставка заставляет банки покупать иностранные валюты с использованием рублей;

- Курс рубля падает, на рынке – профицит;

- ЦБ увеличивает ключевую ставку;

- Спекуляции на иностранных валютах перестают быть выгодными, банки начинают выкупать национальную валюту;

- Происходит рост рубля.

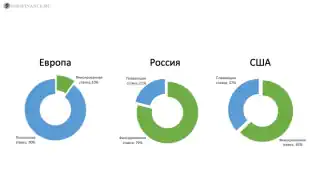

Кредит/депозит с плавающей ставкой

Выбирая кредитную программу большинство российских бизнесменов предпочитают фиксированные проценты, которые позволяют чувствовать стабильность и защиту в кризисной ситуации. Зарубежные же предприниматели предпочитают плавающие ставки. Так, например, европейские компании берут порядка 80-90% всех кредитов по плавающей ставке, когда в России эта доля всего 21%. Это обуславливается большими рисками, связанными с ростом плавающей ставки до такого уровня, что погашение долговых обязательств обанкротит компанию.

Основываясь на ключевой ставке ЦБ, коммерческие банки рассчитывают проценты по кредитным операциям и депозитам для клиентов. Помимо этой ставки, при кредитовании в рублях могут учитываться: цена барреля нефти, а для кредитов в валюте – ставка Лондонского межбанковского рынка.

При кредитовании с плавающей ставкой начисление процентов происходит по ключевой ставке с добавленным отклонением – спредом. При изменении ключевой ставки ЦБ происходит и изменение процентов по кредиту. Это происходит в периоды, согласно договору – с изменения ключевой ставки, ежемесячно, ежеквартально и т.д.

Банк, выдавая кредит по фиксированной ставке закладывает в нее ожидания движения рынка. Другими словами – ожидания, связанные с изменениями ключевой ставки. Если ожидается ее рост, то процентная ставка по фиксированной системе будет выше, чем по плавающей, а если снижение, то ниже.

Пользоваться фиксированной ставкой удобно только тогда, когда рыночная стоимость заёмных средств неизменна длительное время. При снижении стоимости денег получается, что заемщик заплатил лишнее. Если ключевая ставка существенно растет, то условия кредита могут измениться. При взятии кредита по плавающей ставке компания экономит на процентах при снижении ставки.

Как вести себя инвестору при изменении ключевой ставки

Помните, в любом случае ключевая ставка является всего лишь ориентиром! Всегда нужно внимательно смотреть на процентную ставку, прописанную в договоре!

Если ключевая ставка высокая, то брать кредиты – нецелесообразно и невыгодно, а вот открывать депозит – наоборот.

Рынок облигаций также изменится на основе ожиданий по изменению ставки. При её снижении – растет, при повышении – снижается. Например, эмитенты используют ставку чуть выше ключевой ставки, поэтому при ключевой ставке в 7,70%, например, могут назначить 9,6%. При снижении, например, до 6,5% компании могут рассчитывать на кредит под 8,5%, однако котировки уже выпущенных бондов по ставке 9,6% начинают свой рост. Это связано с тем, что такие облигации – доходнее. Это действует и наоборот: если ожидается рост ключевой ставки, то уже выпущенные облигации дешевеют, ведь в скором времени им на смену придут более выгодные.

Сейчас стоит обратить внимание на долговой рынок. В обозримом будущем вероятно произойдет подорожание уже выпущенных облигаций. При рассмотрении акций, также прослеживается прямое влияние ключевой ставки. Особенно на дивидендные акции. Рост ключевой ставки влечет за собой увеличение стоимости денег и инвесторы остаются недовольны старыми доходами от акций. Тогда компания начинает выделять большую часть прибыли для выплат акционерам. Это в краткосрочной перспективе становится причиной подорожания её акций, а по завершению выплат – они сильно просядут.

Хотите узнать больше? Читайте наш блог!

Вам также понравится

- Поделиться