Довольно часто люди, имеющие одинаковые доходы, живут совершенно по-разному. Одним вполне хватает денег на текущие расходы, да еще и удается откладывать на значительные покупки. Для других день зарплаты - это день раздачи долгов и выплат по кредитам. Не влезая в долги, таким людям удается прожить очень непродолжительное время. Почему так происходит?

Скорее всего, причина в умении распределять деньги, тратить их с умом и делать сбережения.

Правильные сбережения: что это такое?

Сбережения (накопления) - неотъемлемый атрибут жизни любого человека, направленный на достижение целей и создании подушки безопасности. Рассмотрим подробнее, для чего они используются.

Основная причина создания сбережений - достижение определенной цели, требующей значительных финансовых затрат. Это может быть дорогостоящая покупка, путешествие, плановое лечение.

Не следует путать сбережения и финансовые резервы, откладываемые «на черный день». В отличие от сбережений резервы откладываются для непредвиденных расходов, необходимых, чтоб решить какие-то насущные проблемы. А сбережения - целевые деньги, которые будут потрачены на запланированную покупку или еще что-то.

Резервы должны быть доступны для использования в любое время суток. А сбережения можно хранить в виде срочных вкладов с неплохими процентами, чтоб получить дополнительный доход.

Резервы создаются для непредвиденных ситуаций, и вряд ли есть смысл «замораживать» на них значительные суммы. Поэтому обычно суммы сбережений значительно превышают зарезервированные суммы.

Как правильно накапливать сбережения

С чего начинается работа над личными финансами? Конечно, первый этап - планирование. Как и в любом деле, в этом планирование - тоже залог успеха. Чем точнее будет определена цель, для достижения которой делаются накопления, тем яснее будет понимание того, как этой цели достичь.

Рассмотрим примеры из реальной жизни, как стоит планировать и наоборот.

| ✅ Верно | ❌ Нет |

|---|---|

| Откладываем деньги на путешествие | Откладываем деньги на поездку в Париж с турфирмой ХХХ |

| ✅ Верно | ❌ Нет |

|---|---|

| Копим на покупку квартиры | Копим 3 млн.руб. на первый взнос за квартиру в центре Москвы |

Таким образом вы определяете более четко вашу цель и финансовые активы, необходимые для ее достижения. Поездка может быть на базу отдыха в соседний город, и тогда сумма будет одна. А можно выбрать круиз-кругосветку с совершенно другим ценником.

Так же и с покупками. Например, не следует планировать просто приобретение автомобиля. Желательно ориентироваться на конкретную модель или хотя бы производителя.

Важная часть планирования - определение сроков, в течение которых будет собрана нужная сумма. Это организовывает и заставляет мобилизоваться.

Как вы поняли из примеров, формирование сбережений невозможно без определения суммы, которая будет ежемесячно откладываться на запланированную цель. Критерий в данном случае - реалистичность.

Как видите, формирование сбережений во многом похоже на постановку целей по методике SMART.

Попробуем выставить цель по сбережениям на практике?

Важно определить банк, в котором будут храниться деньги (не в чулке же их держать). Разумеется, банк должен быть с надежной репутацией и твердыми активами. В противном случае вы рискуете потерять эти деньги. А чтобы увеличивать свой капитал, стоит выбрать вариант с возможностью ежемесячного пополнения. В этом случае вы получите проценты, и сможете в нужное вам время увеличивать базу для их исчисления.

Что такое «финансовая яма» и почему в ней оказываются

Финансовая яма - это ситуация, когда потребности человека в деньгах превышают его доходы. Вам приходится одалживать деньги у родственников или знакомых, брать кредиты.

Причин, из-за которых человек может оказаться в столь неприятной ситуации, несколько. И это - не только недостаточный размер зарплаты. На него как раз жалуются большинство людей, оказавшихся в финансовой яме.

Увы, реальность такова, что рост зарплат вряд ли в обозримом будущем будет поспевать за ростом цен. А следовательно, чтоб не оказаться в крайне неприятной финансовой ситуации, надеяться только на зарплату не стоит. А нужно искать дополнительные источники заработка, продумывать расходы, оптимизировать их, тщательно и грамотно контролировать.

Почему люди оказываются в финансовой яме?

Очень распространенная причина - желание жить не по средствам. Да, зачастую не хочется идти или ехать за продуктами в дешевый супермаркет. Ведь они есть в магазине, расположенном ближе к дому, хоть и стоят дороже. Хочется купить дорогую вещь, чтоб родственники, знакомые или коллеги были вне себя от зависти. Хочется сходить в ресторан, фирменное блюдо которого так нравится. Именно такие мелкие слабости и загоняют человека в финансовую яму.

При небольших доходах покупка дорогих вещей, посещение дорогих заведений, игнорирование элементарных правил рационального обращения с деньгами скорее всего приведут к разрыву в бюджете. Этот разрыв можно покрывать за счет кредитов, денег в долг, займов у друзей, продажей активов, если они есть. В любом случае вы становитесь беднее, ведь в дальнейшем их прийдется возвращать.

И все приобретения, развлечения и прочие эскапады такого человека - только видимость достатка и успеха. А результатом таких действий неизбежно становятся серьезнейшие проблемы, которые непросто решить.

Как человеку понять, что он - в финансовой яме.

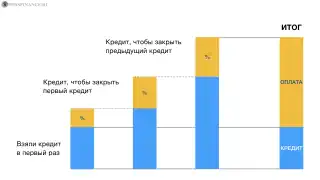

Несмотря на сложность термина, понять это очень просто. Более чем верный признак - необходимость одалживать деньги или брать кредит. Помните схему выше? Недостающую сумму приходится где-то брать.

Кто-то полагает, что это - решение финансовой проблемы, что деньги одалживаются или берутся в кредит ненадолго, «до лучших времен». И человек не замечает, как долговая и кредитная кабала становятся неотъемлемым атрибутом его жизни, как он начинает занимать, чтоб отдать просроченный долг или брать кредит, чтоб погасить другой кредит.

Еще один «звоночек», свидетельствующий о том, что человек находится в финансовой яме, - отсутствие у него резервов и сбережений. Причем, немало людей не считают это обстоятельство проблемой. Поскольку заработка на основные потребности хватает, занимать или брать кредиты не приходится. Но такое беззаботное отношение к жизни может привести к тому, что в один далеко не прекрасный момент перед человеком разверзнется финансовая яма. После любой непредвиденной ситуации, потребовавшей незапланированных расходов, у такого человека останется долг. Который прийдется гасить тем или иным способом.

Потому правильное планирование бюджета - наилучшая защита от неприятных сюрпризов.

Какие причины назовете вы?

Хранение сбережений: основные правила

Среди основных вариантов хранения денег, отложенных про запас, выделяют хранение в виде наличных и хранение в банке на расчетном счете. Обращаем ваше внимание, что сейчас мы рассматриваем именно хранение, а не преумножение.

Если сбережения хранятся дома, то делать это нужно с соблюдением всех мер безопасности. Желательно хранить большие суммы денег в сейфе, находящемся в комнате, куда имеет доступ только владелец денег и доверенные члены семьи.

Если деньги хранятся на банковском счете, то нужно учитывать зависимость вкладчика от порядка работы банка: порядок снятия, сроки, доступность и так далее.

Деньги, зарезервированные в качестве финансовой «подушки безопасности», должны храниться таким образом, чтоб доступ к ним был в максимально короткие сроки.

Например, зарезервированные на непредвиденные ситуации средства не стоит хранить на счете, условия которого предусматривают снятие наличных с уведомлением за 3 дня до снятия. Лучший вариант - банковская дебетовая карта.

Именно дебетовая, поскольку в случае с кредитной или же подключенным к счету овердрафтом (возможности тратить больше суммы на счете) велик соблазн потратить больше, чем позволяют возможности.

Деньги, выделенные в качестве неприкосновенного запаса, непременно должны храниться отдельно от денег, предназначенных для текущих расходов. В данном случае подразумевается разделение - счет или сейф может быть один, однако вы должны четко понимать, какая сумма у вас неприкосновенна.

Важный момент: сумма, выделенная в качестве резервного фонда на одном счете не должна превышать 1 400 000 руб. Потому что именно такое возмещение вам гарантирует государство в случае банкротства банка.

Чтоб не попасть в финансовую яму, очень полезно время от времени моделировать эту ситуацию, «примерять» ее к себе и продумывать меры предосторожности.

Также очень немаловажный фактор - наличие сбережений. Финансовая цель, на достижение которой откладываются деньги, - превосходный стимул зарабатывать больше и тратить разумно. Эти же средства вы можете пускать в дело для их преумножения. Если положить их в банк под процент или разумно инвестировать в проекты, то они смогут принести вам доход.

Глобальный результат такой продуманной микрофинансовой политики - значительное улучшение качества жизни и финансовая независимость.

Вам также понравится

- Поделиться