В последние годы микрозаймы стали очень популярными среди населения. Иногда взять взаймы нужно для оплаты медицинских услуг, иногда – для ремонта квартиры или автомобиля, а иногда для покупки нового компьютера.

И хоть преимущественно люди обращаются за микрозаймами только в случае возникновения острой необходимости и вовремя их возвращают, есть и те, которые не совсем понимают суть такого финансового инструмента. А у микрозаймов есть как свои плюсы, так и некоторые минусы, о которых мы расскажем в статье.

Суть микрозаймов

К микрозаймам относят займ, размер которого не выше 1 миллиона рублей. Притом, сроки кредитования составляют не больше года.

Важно не путать банковские кредиты и микрозаймы, которыми занимаются микрофинансовые организации. Такие компании должны находиться в соответствующем реестре Центробанка, так как их работа частично регулируется законодательством.

Банки находятся на жестком контроле у Центробанка – на законодательном уровне контролируется размер процентной ставки, сроки и максимальные суммы кредитования, а также сам процесс работы с кредитами.

Микрофинансовые организации в этом плане чувствуют себя намного свободнее. Благодаря тому, что они самостоятельно устанавливают условия кредитования, каждый заем потенциально приносит им огромную прибыль (об этом мы расскажем ниже). Кроме того, некоторые микрофинансовые организации ориентируются больше на мелкий бизнес, поэтому условия выдачи займов у них более лояльные. Как правило условия зависят от вида займа:

- выдаются сроком на несколько дней, деньги перечисляют на электронный кошелек заемщика;

- выдаются на пару недель, средства могут быть зачислены на электронный кошелек, банковскую карту или выданы наличными;

- кредитование малого бизнеса, средства выдаются на срок до 1 года.

Обрабатываем результаты...

Преимущества и недостатки микрозаймов

Программы выдачи микрозаймов могут отличаться, однако преимущества и недостатки для каждой из них остаются общими. Среди плюсов можно отметить:

- Быстрое принятие решения. И хоть в последнее время банки намного сократили время рассмотрения заявки, ждать положительного или отрицательного решения все еще нужно достаточно долго. Если человек не может ждать, он обращается в микрофинансовую организацию. В МФО заявку рассматривают за несколько минут, что и делает их продукт таким востребованным.

- Быстрое получение денег. Анкета заемщика может рассматриваться немного дольше, если для принятия решения нужно будет предоставить дополнительные документы, но после одобрения зачисление средств происходит в считанные минуты. Очень редко на получение денег нужно будет ждать до трех дней. Так что вы «не успеете подумать, а деньги уже в кармане»

- Заявку можно подать с любого места. Не нужно посещать отделение банка – вся процедура осуществляется через интернет. Онлайн-заявку подать очень просто – для этого нужно будет не больше 5 минут. Единственное что необходимо – это наличие компьютера или смартфона и интернет-подключения.

- Прозрачные условия. Заемщику сразу же сообщается стоимость займа. В специальной форме на экране заемщик может ввести необходимую сумму и сразу же увидеть, сколько нужно будет платить. Только после этого он может решить, оформлять займ на таких условиях, или нет.

- Возможность получения займа с плохой кредитной историей. Банки очень строго относятся к своим клиентам в плане оформления кредитов. Некоторые из них кредитуют исключительно постоянных клиентов. Из-за этого многие граждане получают отказ. Процент отрицательных решений по заявкам в МФО значительно ниже. Здесь небольшой займ могут получить даже граждане с испорченной кредитной историей. В то же время риск невозврата займа компенсируется высокой процентной ставкой.

Пользуясь услугами МФО, клиенты могут:

- Улучшить свою кредитную историю за счет своевременного возврата нескольких займов. Так заемщик в будущем сможет рассчитывать на получение в кредит большой суммы денег, так как его репутация будет исправлена. Однако важно понимать, что многие МФО не отправляют данные в единую базу, а некоторые вообще работают полулегально. Кроме того не все банки обращают на такие кредиты внимание, что соответственно не повлияет на ваш рейтинг. Если вы решили поправить свою ситуацию таким образом, внимательно отнеситесь к организации и схеме ее работы.

- Средства можно получить при наличии одного паспорта. Чтобы получить микрозайм, не нужно предоставлять информацию из ИНН, справки о доходах и других документах.

- Не нужно заполнять анкету на несколько страниц. Во время оформления займа в МФО требуется заполнение небольшой анкеты с основной информацией. Нужно вписать свои личные данные, информацию из паспорта, сведения о работе и месте проживания.

- Не нужно искать поручителей или предоставлять залоговое имущество. Заявка будет одобрена без каких-либо дополнительных требований.

- Оплачивать нужно только проценты, которые начисляются за каждый день пользования кредитов. Отсутствуют сюрпризы в виде дополнительной комиссии.

- Погашать займ можно единовременно полной суммой. Сделать это можно после окончания срока действия договора или раньше этого. Если за это время уже были начислены проценты, также потребуется уплатить и их.

Главными недостатками микрокредитования являются:

- Очень высокая процентная ставка. На займ сроком в месяц насчитываются сотни процентов. Наиболее высокая ставка на 2021 год составила 1820% годовых. В среднем срок микрокредитования составляет две недели. Поэтому «какие-то несколько тысяч» не кажутся большой суммой, однако реальный годовой процент все же выше банковского. Таким образом, перед оформлением займа следует принимать во внимание полную годовую ставку, а также размер конечной переплаты.

- Маленькие суммы кредитования. Максимально можно получить не больше 100 тысяч рублей, но и такое встречается очень редко. Более крупные суммы могут получить только постоянные клиенты, которые ранее уже успешно уплатили несколько займов. При помощи микрокредита можно решить небольшие финансовые проблемы, которые требуют срочного вмешательства.

- Короткие сроки. Микрозайм чаще всего можно взять на срок до 30 дней. Очень редко МФО увеличивается этот показатель до 4-х месяцев.

Не следует оформлять микрозайм без анализа условий, плюсов и минусов финансового предложения.

Только в этом случае микрокредитования сможет принести пользу. И хоть МФО выдвигают условия, которые больше выгодны для кредитора, чем для заемщика, микрофинансовый продукт настолько популярен именно из-за своей практичности и доступности. Банки в противовес этого не выдают небольшие суммы на короткий срок, поэтому такую нишу и заняли микрофинансовые организации.

Стоит ли брать микрозайм?

Чтобы не попасть в кредитную ловушку, следует относиться к микрозаймам со всей ответственностью:

- Реально оценить свои возможности. В случае с банковскими кредитами действует то же правило. Первым делом, нужно определить критичность ситуации – сможет ли гражданин обойтись без заемных средств? Можно ли найти другой выход? Заемщику нужно понимать, что полученные в долг деньги обязательно нужно будет возвращать с процентами. Не станет ли уплата микрозайма неподъемной для семейного бюджета? Перед оформлением займа нужно учесть, что все ежемесячные уплаты по кредитам не должны быть выше 30-35% от среднего заработка заемщика. В этом случае уплата долга не станет бременем. Не рекомендуется брать займ, если нет уверенности в возможностях выполнить условия договора.

- Понимать, что такое микрозайм. По своей специфике микрозаймы не дублируют банковские кредиты. Они отличаются суммами, сроками кредитования, доступностью и другими важными условиями. Микрозайм – «это быстрые деньги до зарплаты», которые нужно так же быстро вернуть. При помощи микрозайма заемщик может решить срочную проблему, но для масштабных проектов такой вид финансовой помощи не подходит.

- Правильно выбрать МФО. Каждая подобная компания должна находиться в специальном реестре Центробанка. Это является гарантией того, что МФО работает легально и соблюдает нормы законодательства. Ознакомиться с перечнем таких организаций можно на сайте Центробанка.

- Проверить все пункты договора микрозайма. Не следует слепо соглашаться со всеми условиями, которые предлагает МФО. Именно в договоре микрозайма указываются все самые важные пункты кредитования. На договоре обязательно должен быть QR-код со всей информацией об микрофинансовой организации. В документе должна быть указана максимальная сумма переплаты.

После обращения в МФО не стоит сразу же подписывать договор. У заемщика есть до 5 дней на то, чтобы хорошо обдумать предложение и только тогда сделать выбор. За это время условия кредитования изменяться не будут. Лучше всего взять небольшую паузу и перепроверить наличие компании в базе Центробанка. Информация, указанная в договоре, должна полностью совпадать с тем, что указано в реестре. Именно по договору и будут определяться условия, если вы, например, решите оспорить его в суде.

Обратите внимание на то, что страховка по займам является дополнительной услугой. Заемщик может отказаться от нее даже в том случае, если она включена в договор. Для этого законодательно выделяет пять дней с момента подписания документа.

Помните, МФО не может выдавать займы в любой иностранной валюте, не может самостоятельно изменять условия договора, а также налагать штрафы в том случае, если заемщик погасил кредит заранее.

Выводы:

- Нужно провести оценку процентной ставки, внимательно проанализировать условия, указанные в договоре (индивидуальные и общие).

- Особое внимание следует уделить индивидуальным условиям: здесь могут быть указаны сведения о дополнительных услугах. Это очень важно, так как они влияют на сумму переплаты по кредиту.

- Следует внимательно перепроверить данные о полной стоимости займа. Она в обязательном порядке должна быть прописана на первой странице индивидуальных условий.

Если возникли проблемы с обслуживанием долга, не стоит их скрывать. Категорически не рекомендуется пользоваться услугами так называемых «раздолжнителей». Такое сотрудничество приводит только к одному – клиент теряет свои деньги на сомнительные услуги псевдоюристов, которые все равно ни с чем помочь не могут. Если по какой-то причине заемщик не может вовремя вернуть деньги, ему следует действовать сразу же. Важно не ждать, пока на займ не будут наложены штрафы, пеня и иные санкции. Самым лучшим вариантом будет сразу же сообщить о проблемах кредитору и попросить о реструктуризации или отсрочке.

Микрозайм с плохой кредитной историей

Когда кредитная история оставляет желать лучшего, банки отказывают в выдаче кредите. МФО также могут отказать, однако с меньшей вероятностью. Хотя некоторые МФО, наоборот, предлагают повысить ваш рейтинг.

Помните, что при помощи микрозаймов кредитная история улучшается, как правило, только для того кредитора, у которого оформляется займ. Банки редко обращают на это внимание. Поэтому не рекомендуется оформлять микрозайм только для того, чтобы очистить кредитную историю.

Для исправления истории намного выгоднее будет открыть кредитную карту и пользоваться ею, вовремя погашая ежемесячные платежи. Сначала лимит будет низким, однако по мере пользования кредиткой и своевременной оплаты, ваша кредитная история будет улучшаться.

В случае, если вам все же отказали, а деньги нужны, можно попробовать обратиться в ломбард – там не обращают внимания на кредитную историю. В случае, если требуется более солидная сумма, можно обратиться в Кредитный потребительский кооператив. КПК существуют практически во всех крупных городах.

Сервисы для получения микрозаймов

Микрофинансовым кредитованием занимаются МФО. Все они работают в режиме онлайн, поэтому для получения займа просто нужно войти на сайт компании и заполнить небольшую анкету. Как правило на этом и заканчиваются ваши активные действия. Кредитные средства в случае одобрения можно получить на электронный кошелек, на банковскую карту или просто оформить целевой займ на покупку в интернет-магазине. В последнем случае средства от МФО получит напрямую продавец.

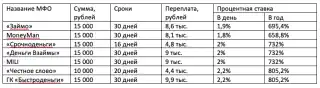

Расчет процентной ставки, сроков и суммы кредитования происходит индивидуально для каждого клиента. В таблице представлены самые популярные микрофинансовые организации, которые вошли в рейтинг «Эксперта» в сегменте «до зарплаты».

Обратите внимание! Мы не сотрудничаем с МФО. Вся представленная здесь информация служит для повышения финансовой грамотности. Мы не несем ответственности за ваши действия.

Что будет если не платить микрозайм?

Хотя МФО это не банк, просто так не выплачивать полученный займ вы не можете. Что же вас ожидает в таком случае?

Неустойка и высокие проценты.

С начала 2020 года по краткосрочным потребительским займам максимальная сумма переплаты не может превышать размер займа больше, чем в полтора раза. В эту сумму включены также штрафы, пени, уплата за дополнительные услуги и пр. Например, если заемщик получил 40 тыс. руб., максимально ему нужно будет вернуть не более 100 тысяч. В эту сумму входит – 40 тысяч долга и проценты, которые не могут превышать 60 тысяч (40*1.5).

Но если заемщик оформил небольшой займ на сумму до 10 тысяч, для него будут действовать другие условия. Такой кредит считается спецзаймом, и на него действуют другие ограничения. В этом случае размер переплаты за проценты, пени и дополнительные услуги не может быть выше 3 тысяч рублей (30% от величины займа). В рамках этого ограничения заемщику нужно платить не более 200 рублей в день за пользование займом. Например, если заемщик взял 10 тысяч на один день, то в конце срока ему нужно будет уплатить не больше 10 200 рублей.

Если же вовремя вернуть спецзайм не выйдет, дополнительно нужно будет платить неустойку. Ее размер также ограничен – не больше 0,1% от величины долга ежедневно. Все виды неустоек могут начисляться только на основную сумму долга, но не на проценты.

Помните, важно всегда сохранять квитанции об уплате займа, так как именно они подтверждают факт оплаты. Никогда не поздно перестраховаться, да? Поэтому мы рекомендуем также требовать у кредитора справку об уплате долга.

Коллекторы.

В том случае, если заемщик не смогут вовремя погасить займ и ушел в просрочку, сам кредитор или коллекторы обязательно напомнят ему о необходимости оплаты. Действия коллекторов в этом случае строго контролируются на законодательном уровне. Они не имеют права ни психологически, ни физически воздействовать на должника. Если такое все же случилось – обязательно следует обращаться в полицию.

Помните, если заемщик считает, что коллекторы нарушают его права, он вправе обращаться с жалобой в Федеральную службу приставов.

Обращаться за микрозаймами вы можете в случае необходимости, если вы детально ознакомились со всеми особенностями данного финансового инструмента. Если хотите грамотно управлять финансами и выбраться из долгов, воспользуйтесь нашим блогом.

Вам также понравится

- Поделиться