Чтобы изменить свою жизнь к лучшему, в первую очередь нужно изменить свое отношение к некоторым вещам. И основное место среди них занимают расходы. В первую очередь, обязательно нужно знать, что это такое, каких видов они бывают и как их учитывать.

5 причин вести семейный бюджет

Очень много лет в России не было развитой культуры правильного отношения к деньгам – такие правила только начинают формироваться. В то же время люди постарше больше склонны к экономии и накоплению денег. Для этого есть несколько оснований:

- Эти люди еще застали жизнь в СССР, где к накоплениям относились очень ответственно. Причиной этому и более скромный способ жизни, и уверенность в том, что накопленные деньги в один миг не пропадут.

- Сегодня в образовательных учреждениях не преподается такой предмет, как финансовая грамотность.

- Минимальная зарплата в 2020 году составляла 35 тысяч рублей без вычета налогов. Это значит, что больше половины российских граждан получает в месяц меньше 35 тысяч. Обычно, эти средства полностью тратятся на жизненно необходимые потребности. Из-за этого делать накопления просто не из чего.

- Многие люди перестали верить в стабильность завтрашнего дня. За последние несколько десятилетий случились уже четыре финансовых кризиса. Вместо того чтобы укрепляться, рубль год за годом продолжает проседать по отношению к другим мировым валютам. Из-за обесценивания денег, людям проще жить сегодняшним днем – практически сразу же тратить все заработанное.

- Люди живут не по средствам, и одной из причин этому является агрессивная реклама на телевидении и в интернете. Она настраивает молодых людей на то, чтобы они покупали больше. Из-за этого их траты постоянно возрастают, и иногда даже превышают доход.

В сфере экономики домохозяйство считается отдельной экономической единицей. Семья – это тоже своего рода домохозяйство, а, значит, и предприятие. А предприятие не может функционировать без бухгалтерии, которая делает подсчеты доходов и расходов. Без ведения бухгалтерского учета предприятие не сможет проработать долгое время, так как это приведет к повышению трат, банкротству и закрытию.

В семье ситуация обстоит подобным образом – без правильного финансового планирования она может разрушиться. Ведение семейного бюджета просто необходимо для достижения определенных целей.

6 неоспоримых плюсов ведения бюджета

- Контролируется размер потраченных средств. Таким образом в любой момент можно посмотреть, куда были потрачены деньги. Притом, учитывается каждая отдельная трата. Так больше не будет возникать вопросов, куда была потрачена моя зарплата, которую я только неделю назад получил?

- Повышение качества жизни. Ведение бюджета на протяжении нескольких месяцев позволит видеть общую картину финансового состояния. Вы сможете четко увидеть величину доходов и расходов, принять решение о повышении уровня заработка или сокращения расходов. Все это позволит распределить часть бюджета из одного направления на другое, тем самым улучшая качество жизни.

- Планирование крупных трат. Анализ финансового состояния даст возможность оценить уровень доходов в долгосрочной перспективе и тем самим спланировать возможность крупных покупок. Так можно отложить на путешествие, покупку недвижимости или автомобиля, долгожданный отпуск и пр.

- Изменения стиля жизни. Управлять финансами – это значит, управлять собственной жизнью. Добиться определенных целей в жизни без освоения финансовой грамотности очень сложно. Ведение бюджета четко показывает, на что тратятся деньги, как пополняется бюджет, на чем можно сэкономить и пр.

- После освоения финансовой грамотности, свои знания можно передать детям или внукам. Школьное образование сейчас не подразумевает наличия такого важного предмета, как финансовая грамотность. В то же время родители не так часто знакомят детей с нюансами ведения семейного бюджета. В большинстве случаев дети не понимают, как их родители зарабатывают, на что нужно тратить средства в первую очередь и как жить по средствам. Прекрасной традицией станет привычка осуждать бюджет в кругу семьи.

- Совместное дело объединяет. Можно вспомнить слова мультяшного кота Матроскина. Ведение семейного бюджета – это тоже совместный труд, который всегда объединяет супружескую пару. Так можно будет более внимательно относиться к общим тратам, обдумано осуществлять крупные покупки, что позволит избежать ссор на финансовой почве.

Единственным существующим минусом ведения семейного бюджета является то, что домашняя бухгалтерия требует траты свободного времени.

Виды расходов в целях учета личных финансов

Существует два больших типа расходов: неуправляемые и управляемые.

К первой группе относят плату за коммуналку, кредитные выплаты, аренду жилья, оплату интернета и разнообразные транспортные расходы. Сюда же можно отнести траты на празднование дней рождений и важных праздников, покупку подарков. Лучшим вариантом будет ежемесячное выделение средств на праздники из семейного бюджета. Таким образом, члены семьи всегда будут иметь средства на подарки, а эти траты не окажутся неожиданными.

Неуправляемые расходы – это траты, на которых нельзя ничего сэкономить. Например, если человек вздумает купить меньше бензина, в один момент он не сможет воспользоваться машиной, чтобы поехать на работу. Такие траты в обязательном порядке закладываются в ежемесячный бюджет.

По-другому обстоит дело с управляемыми расходами. Их можно сокращать любым образом. Такие расходы следует разбивать на определенные категории. К примеру, если на покупку продуктов было выделено 18 тысяч, а 3 было потрачено на необязательные товары (например, сладости), эту статью можно будет в следующем месяце сократить.

Также достаточно много денег уходит на такую категорию, как развлечения. Этими расходами можно управлять. Это не значит, что нужно, например, отказываться от походов в кино. Но можно обойтись без покупки попкорна. Или сходить на более ранний сеанс, так как он будет стоить дешевле. Это же касается и занятий спортом. Подумайте, обязательно ли тратить деньги на недешевый фитнес-центр, если можно тренироваться в домашних условиях.

Способ первый. Тетрадь

Это самый распространенный способ ведения учета семейного бюджета. Для записей трат и доходов можно использовать обычный блокнот или тетрадь. Этот способ привлекает своей простотой – не нужно изучать сложные программы и разбираться в приложениях. Воспользоваться блокнотом можно в любое время и в любом месте. Главным минусом является то, что все записи осуществляются исключительно вручную, что занимает достаточно много времени. Также возникают проблемы с просмотром статистики – проанализировать данные за определенный период будет очень сложно.

В основе способа стоит запись доходов и трат, а также их анализ. Для начала работы следует разделить блокнот на три части. В первую следует записывать доходы, во вторую – расходы, в третью – средства, которые остались.

Часть «Расходы» также рекомендуется разделить на несколько частей. Например, там могут быть такие графы, как «Еда», «Одежда», «Квартира» и пр. Также можно выделить, как из этих расходов управляемые, а какие – неуправляемые. Таким образом можно будет увидеть, на какую категорию тратится больше всего денег и в дальнейшем провести оптимизацию расходов.

Сведения, которые записываются в графу «Остаток» должны полностью совпадать с тем количеством денег, которые остались в наличии.

Еще одним способом учета бюджета в блокноте является запись планируемых и реальных расходов. Лист бумаги следует делить на две части. В первую следует записывать то, сколько планируется потратить в следующем месяце, во вторую – сколько было фактически потрачено. В каждую колонку следует записывать все доходы и расходы. Притом, около размера доходов следует записать и название источника (зарплата, подарок, подработка и пр.). То же самое нужно делать и в главе расходов. В конце месяца нужно суммировать данные в обеих колонках и вычесть разницу. Этот способ позволяет сопоставить планируемые и реальные расходы. Результат поможет найти категорию расходов, на которых можно сэкономить.

Этот способ имеет существенный минус – очень легко допустить ошибку в расчетах, которую потом нужно будет очень долго искать. Подсчеты, как и записи осуществляются исключительно вручную, что занимает очень много времени. Плюсом является то, что учет данных не зависит от наличия компьютера или других гаджетов. Однако, нужно помнить, что блокнот может очень легко потеряться или испортиться.

В любом случае вы можете скачать шаблон для записи ваших потоков в тетрадь:

Тетрадь доходов и расходов Скачать

Способ второй. Excel

Люди, которые имеют базовые навыки владения компьютером, могут в этих целях использовать редактор MS Excel. Программа имеет все необходимые для этого функции, а нужные параметры можно настроить самостоятельно. Она удобна еще и тем, что все расчеты будут сделаны автоматически, таблицы расходов и доходов будут отображаться в разных категориях. Пользователь сможет просматривать статистические данные за несколько месяцев, формировать графики и диаграммы.

В MS Excel можно такж6е использовать систему с колонками «Доходы», «Расходы» и «Остаток» или же записывать планируемые и фактические результаты. Возможности этой программы значительно превышают возможности простого блокнота и ручки, поэтому рекомендуется ознакомиться с ними подробнее. Для учета доходов и расходов в MS Excel можно использовать такие способы:

- Встроенный шаблон. Современные версии редактора имеют уже встроенные шаблоны для ведения учета бюджета. Если у вас версия 2003 года, нужно нажать на такие кнопки: «Создать – Файл – Новая книга». Если версия 2007 года – «Создать – Установленные шаблоны». Для версии 2010 года – «Файл – Создать – Примеры шаблонов».

- Выбор шаблонов из сети. Если встроенные шаблоны не соответствуют требованиям, можно найти подходящий вариант в сети. Скачивать шаблоны лучше с официального сайта Microsoft Office.

- Сформировать шаблон самостоятельно. Для этого необходимо самому вписать названия столбцов, ввести нужные данные, создать формулы для автоматического подсчета (это можно сделать на вкладке «Формулы»).

В Excel можно очень легко делать подсчеты необходимых данных при помощи функции «Формулы». Программа позволяет оформить результат подсчетов в виде диаграмм и графиков.

Если вы хотите научиться работать с финансами в excel, запишитесь на наш курс «Введение в личные финансы».

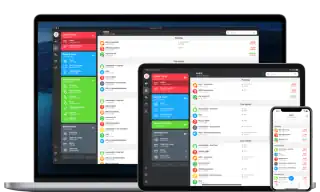

Способ третий. Программы и приложения

Учет финансового состояния не обязательно должен отнимать много свободного времени. Это так только в том случае, если человек записывать все данные в блокнот и делает подсчеты вручную. Но ведение учета при помощи современных технологий не требует столько времени и усилий. Для этого можно также использовать специальные приложения и программы. Для этого нужно иметь компьютер или смартфон.

В целях финансового учета можно использовать такие программы:

- Easy Finance. Эта программа имеет очень большое количество функций. Здесь можно не только вести учет финансов, но и ставить определенные цели. Программа позволяет создавать и просматривать вашу финансовую эффективность. Ее можно использовать на смартфоне или компьютере. Единственный минус – бесплатно программа действует только в онлайн-режиме. Также ее нельзя синхронизировать с календарем и другими приложениями.

- Дребеденьги. Программа очень проста в использовании. Можно устанавливать на смартфон. Учитывает расходы автоматически. Может считывать сообщения из банка. Функцию «Список покупок» удобно использовать в магазине. Полезное приложение, которое имеет большое количество функций. Подходит для разных операционных систем. Для смартфона на Андроид можно использовать бесплатный вариант или версию за 399 рублей. В последнем случае будет отсутствовать реклама, а количество учитываемых активов будет без ограничений. Можно получить доступ с компьютера. Программа отличается автоматической загрузкой данных, а также возможностью выводить данные на экран при помощи диаграмм. Можно вести учет как для одного, так и для нескольких человек одновременно.

- Money Lover. Удобное приложение, которое можно скачать на смартфон. Здесь можно следить за тратами, просматривать статистику, планировать крупные покупки, следить за выплатами. Имеет функцию синхронизации информации с других устройств. В программу встроен расширенный перечень категорий, что позволяет четко структурировать траты. Можно использовать платную или бесплатную версию. В платной версии отсутствует реклама, можно экспортировать данные в другие форматы, нет ограничений по количеству целей и счетов.

- Cubux. Набирающий популярности сервис, который обладает простым интерфейсом и расширенным функционалом. Есть возможность ведения бухгалтерии для всей семьи сразу. Приложение автоматически обновляется.

Способ четвертый. Онлайн ведение бюджета

Существует также несколько «облачных» вариантов. Таким образом вы сразу же синхронизируете свои данные, а также получаете возможность работать с ними с браузера без установки дополнительных программ.

Один из основных способов – работа в Google Sheets. Это те же таблицы, но они находятся в «облаке». Для работы с ними обязательно нужно иметь не только компьютер, но и доступ к интернету. Главное преимущество Google Sheets – вы не потеряете свои данные даже в том случае, если ваш компьютер выйдет из строя. Сведения сохраняются в режиме реального времени. Кроме того вы можете настроить таблицу под свой конкретный случай, например, взяв микрозайм. Один и тот же файл можно обрабатывать как с компьютера, планшета, так и со смартфона, что очень удобно.

Главные преимущества:

- Сведения об операциях вносятся сразу же после их проведения, что исключает возможность забыть некоторые детали. Данные сразу же передаются на сервер, благодаря чему с ними можно работать в любое время и с любого устройства.

- Категории можно настраивать на свое усмотрение.

- Индикатор выполнения бюджета загорится красным цветом, если будет наблюдаться перерасход. Так вы сможете понять, что дальнейшие покупки уже лишние.

- Отчеты можно формировать в форме графиков и таблиц. С их помощью можно будет понять свое финансовое состояние, а также отслеживать выполнение целей.

- Мобильное приложение позволяет просматривать основные статьи бюджета, следить за его выполнением, выполнением лимитов и пр. Синхронизируется с Google Calendar.

Какой вариант самый лучший? Выбор нужно делать индивидуально. Если кому-то удобнее использовать тетрадь, то кто-то может использовать «облачные» сервисы. Главное, что нужно делать – использовать выбранный вариант как можно чаще, чтобы выработать привычку записывать свои доходы и траты. Это первый шаг к учету собственного бюджета и упорядочения жизни.

Упражнение для подписчиков

В этом материале есть упражнение для проверки и отработки навыков. Оно в этом месте и доступно только для подписчиков (как и сотни других). Это бесплатно!

Вам также понравится

- Поделиться