Торговля биржевыми активами – перспективное направление получения пассивного дохода с «подъемным» стартовым капиталом. Высоколиквидный фондовый рынок предлагает немало продуктов для составления прибыльного инвестиционного портфеля. В зависимости от целей можно сформировать портфель из различных биржевых инструментов и создать достойную альтернативу банковскому депозиту или доходной недвижимости.

Насколько вы к этому готовы? Узнайте из квиза.

Что такое инвестиционный портфель

Инвестиционный портфель (англ. investment portfolio) представляет собой совокупность ценных бумаг (акций, облигаций, векселей, сертификатов и т.д.), собранных вместе для достижения определенных финансовых целей. При наполнении его активами необходимо учитывать следующие факторы:

- цели капиталовложений;

- запланированные сроки инвестирования;

- уровень риска, к которому готов инвестор;

- ожидаемые результаты деятельности;

- свободное время, которое инвестор готов трать на управление и риск-менеджмент.

Правила формирования портфеля

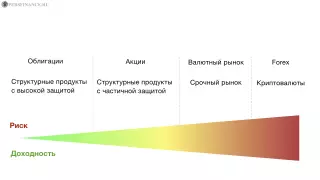

Если инвестор планирует получать прибыль от вложений в ценные бумаги и при этом не нести высокие риски, необходимо сформировать сбалансированный портфель, отвечающий этим критериям. Финансовые потери сопровождают любые операции с биржевыми инструментами. Но минимизировать риски и при этом не терять на доходности можно при грамотном выборе торговых инструментов. Для формирования стабилизированного портфеля нужно придерживаться принципов системного подхода, о которых поговорим далее.

1

Стратегии, соответствующие целям

Перед началом работы на фондовом рынке необходимо поставить четкую цель инвестирования. Это способствует выбору соответствующей финансовой стратегии. Если задача инвестора заключается в приумножении денежных средств при минимальном риске, стоит ориентироваться на консервативную долгосрочную стратегию. Помните, мы говорили об этом в прошлом уроке? Данный вариант торговли биржевыми активами подходит начинающим инвесторам. В портфель нужно включать стабильные займы, облигации, векселя.

Если запланировано быстрое получение прибыли, инвестиционный портфель формируют преимущественно из акций, поскольку эти фондовые активы характеризуются значительными колебаниями курсов. Агрессивная рискованная стратегия обычно применяется для краткосрочного инвестирования в фондовый рынок.

Некоторые инвесторы изначально планируют делегировать полномочия по распоряжению активами управляющему. Доверительное управление инвестиционным портфелем в формате ПИФов предполагает равномерное распределение прибыли и рисков между участниками паевого инвестиционного фонда. В этом случае характер финансовой стратегии зависит от решений и опыта управляющего ПИФ.

2

Диверсификация инвестиций портфеля

Для снижения рисков инвестиционной деятельности капитал портфеля необходимо распределять между различными фондовыми активами. В случае просадки по одному инструменту прибыль от остальных торгуемых активов покроет понесенный убыток.

Распределять средства нужно между активами неодинаковых категорий. Если вкладывать деньги в акции компаний разных отраслей, но принадлежащих экономике одной страны, портфель не будет надежным. В случае экономического кризиса ценные бумаги могут просесть одновременно, и инвестор понесет ощутимые убытки.

Важно! Портфельные инвестиции необходимо распределять между биржевыми инструментами, компаниями и другими вариантами, не зависящими от одного показателя. Например, разные отрасли.

3

Ликвидность фондовых активов

На фондовом рынке финансисты заключают сделки по разным видам ценных бумаг. Инструменты обладают неодинаковой ликвидностью, доходностью, риском и финансовыми характеристиками. Мы не будем останавливаться на каждом подробно, так как в прошлом уроке был сделан обзор.

Акции

Ценные бумаги топовых компаний обладают высокой ликвидностью – их не составит труда продать на бирже по рыночной стоимости в любой момент. Для торговли индексами акций требуется большой начальный депозит.

Облигации

По финансовой природе облигации являются долговыми расписками с определенными сроками погашения. Размер и сроки выплат дохода от капиталовложений известны заранее на стадии покупки. Облигации – биржевые активы с умеренной степенью риска.

Депозитарные расписки

Чтобы инвесторы могли покупать доли в компаниях-нерезидентах мирового масштаба, создан такой инструмент, как депозитарные расписки. Вторичный торговый инструмент фондовой биржи выпускается депозитарным банком в виде сертификата на владение акциями или облигациями. Депозитарные расписки дают право владеть иностранными активами.

ETF – биржевые инвестиционные фонды

Представляют собой готовые портфели ценных бумаг и других финансовых инструментов.

Валюта

Торговля валютными парами и бинарными опционами широко используется трейдерами разного уровня. На колебаниях котировок валютных курсов можно получать высокую прибыль, особенно при агрессивной торговле с применением стратегий скальпинга и детрейдинга. Но начинающим инвесторам рекомендуется стартовать со стабильными валютами с низкой волатильностью, чтобы уменьшить риск просадки.

Драгоценные металлы

Один из самых стабильных инструментов финансового рынка. Драгоценными металлами торговать безопасно из-за высокой ликвидности и низкого уровня риска активов. Инструменты подходят для стратегий долгосрочного инвестирования с получением небольшого, но стабильного дохода на протяжении нескольких лет.

Активы срочного рынка

Фьючерсы относятся к категории высоколиквидных инструментов. При покупке одного фьючерса инвестор приобретает сразу сто акций. Но по сделке финансист оплачивает не всю стоимость ценных бумаг, а минимальное гарантийное обеспечение с комиссией. Опционы привлекательны для инвесторов тем, что застрахованы от рисков и дают прибыль даже при застое и падении рынка.

ПИФы

Паевые инвестиционные фонды – это вариант портфеля с привлечением доверительного управления. Инвестор покупает долю в ПИФ и получает доход, пропорциональный вложениям, как и остальные участники сделки. Управляющий выбирает стратегию торговли, заключает контракты и получает дополнительную комиссию в качестве вознаграждения.

На заметку! В структуру портфеля можно включать и другие биржевые инструменты – векселя, сертификаты, облигации государственного внутреннего займа, производные ценных бумаг (деривативы).

Попробуйте собрать собственный портфель с учетом вашего риск профиля в упражнении.

Основные принципы управления

Для формирования доходного портфеля инвестиций недостаточно вложить в его структуру биржевые финансовые инструменты. Необходимо грамотно управлять активами, придерживаясь простых, но важных принципов:

1

Не вкладывать все средства в покупку акций

Начинающие инвесторы часто задаются вопросом, почему нельзя выбрать один «сильный» привлекательный актив, существующий на бирже, и инвестировать в него. При таком подходе финансист принимает на себя все вероятные риски – конкретной выбранной компании, экономической отрасли, глобальные финансовые и макроэкономические риски. Если же приобрести несколько активов и диверсифицировать портфель, влияние на него отдельно взятой компании уменьшается, как и отраслевые, и секторальные риски. В результате сокращается вероятность просадки, и даже при самом неумелом управлении можно сбалансировать убытки.

2

Самостоятельно проверять информацию

Некоторые сведения о доходности ценных бумаг могут быть преувеличены. Иногда акции известных компаний продаются выше реальной стоимости активов. Необходимо самостоятельно изучить статистику и финансовые показатели деятельности компаний, к которым относятся:

- динамика выручки и чистой прибыли;

- количество денежных средств на счете;

- наличие кредиторской задолженности;

- основные направления и факторы роста;

- стабильность тенденции развития.

После самостоятельного анализа информации можно принимать решение о покупке ценных бумаг компании-эмитента.

3

Не спекулировать инструментами

Получение краткосрочного дохода на разнице стоимости активов называется спекуляцией. Опытные скальперы и детрейдеры прибегают к таким высокорискованным агрессивным стратегиям для внутридневной торговли. Работа с ценными бумагами обычно предполагает получение прибыли в средне- и долгосрочной перспективе. Начинающим инвесторам не стоит прибегать к спекуляциям, которые требуют постоянного мониторинга рынка, траты значительных усилий, наличия специальных знаний, поэтому подходят только опытным финансистам.

4

Анализировать и прогнозировать рынок

Инвесторам обязательно требуется владеть актуальной информацией о состоянии активов на фондовой бирже. Необходимо изучать аналитические материалы и новостные издания, читать мнения профессиональных трейдеров, знакомиться с прогнозами на сайтах брокеров. На основании грамотной аналитики, достоверных обзоров и самостоятельных прогнозов можно принимать финансовые решение о покупке/продаже активов. При этом нельзя забывать, что стопроцентное заключение прибыльных сделок инвестору никто не гарантирует – он сам отвечает за принимаемые решения и несет риски.

5

Не покупать инструменты сразу

Иногда новички торговли биржевыми активами наполняют портфель ценными бумага одномоментно, стремясь минимизировать риски и диверсифицировать инвестиции. Это нельзя назвать грамотным биржевым поведением. Набор инструментов должен быть постепенным. Активы следует приобретать, когда есть благоприятные тренды и сигналы рынка, используя методы классического технического анализа.

Обращаем ваше внимание, что в этом курсе техническим анализом мы заниматься не будем! Как мы уже сказали в уроке про инструменты, начинающим инвесторам лучше инвестировать в ETF и те компании, в которые они верят. Когда у вас появятся знания, опыт и понимание отдельных отраслей, тогда имеет смысл заниматься техническим анализом. В противном случае вы рискуете проиграть профессионалам и технически оснащенным роботам.

Внимание! Перед началом торгов нужно оценить риск-факторы. Это важно для понимания, какие инструменты подходят конкретному инвестору, и какой портфель нужно сформировать – консервативный, сбалансированный или агрессивный.

Поэтапное составление инвестиций

Диверсификация портфеля должна быть количественной и качественной. В него нужно включить разное число ценных бумаг нескольких компаний, отраслей, экономик. Инвестору необходимо одновременно решить две задачи – получить прибыль и снизить риски. Финансисты, которым удается найти оптимальный баланс между этими параметрами, получают хороший доход и рискуют капиталом в приемлемых рамках.

1

Определение инвестиционных целей

Торговля биржевыми активами начинается с четкой постановки цели инвестирования. От ожидаемого результата зависит выбор инструментов, с помощью которых финансист может извлечь максимальную прибыль.

Сроки достижения цели 2-3 года

Например, инвестор планирует получить отдачу от вложений в течение 2-3 лет для покупки недвижимости. Тогда нужно отказаться от таких инструментов:

- долгосрочные неликвидные продукты, например, накопительное страхование, которое характеризуется минимальным сроком 5 лет, а при досрочном извлечении инвестиций – полной потерей вложенных средств;

- ликвидные долгосрочные активы в виде облигаций – если инвестору попадется привлекательный вариант покупки квартиры, облигации придется продать до погашения, поэтому рыночная цена продажи может оказаться ниже стоимости первоначальной покупки;

- инструменты с высоким уровнем риска – акции подвержены сильным колебаниям котировок, за 2-3 года биржа может скорректировать стоимость ценных бумаг не в пользу инвестора, поэтому выходить с рынка придется с убытком.

Для среднесрочного инвестирования с получением прибыли через 2-3 года стоит формировать портфель из депозитов, инструментов консервативного доверительного управления, активов со стопроцентной защитой капитала. Вложить средства можно в облигации с погашением долговых обязательств в 1-3 года, в кредитные кооперативы, МФР, ломбарды, краткосрочные займы в бизнес.

Сроки достижения цели 3-5 лет

При формировании долгосрочного портфеля инвестиций рекомендуется дополнительно включить в него такие инструменты:

- облигации с большим сроком погашения;

- долгосрочное инвестиционное и накопительное страхование жизни;

- акции, фонды акций, сырье без защиты;

- венчуры, прямые инвестиции;

- любые варианты вложений в недвижимость.

Консервативный портфель формируется из активов со средними показателями доходности и роста.

Сроки достижения до 1 года

Краткосрочные инвестиции всегда сопряжены с максимальным риском и наибольшей доходностью. Если инвестор планирует получить прибыль в перспективе полугода, в портфель нужно включить инструменты с минимальными потерями по доходности в случае досрочного извлечения капиталовложений. Для этого подходят депозиты с частичным снятием, облигации с погашением обязательств в течение года с высокой ликвидностью, выпущенные надежными проверенными эмитентами ценных бумаг.

Тщательная проработка цели инвестирования важна для инвестора, поскольку от нее зависит набор финансовых инструментов и выбор валюты, в которой осуществляются инвестиции. Если, например, инвестор проживает в России, но планирует в дальнейшем переехать в Европу, лучше аккумулировать прибыль в евровалюте. Если финансист хочет приобрести недвижимость, например, в Швеции, то инвестиции стоит делать в шведских кронах.

При отсутствии четкой цели или понимания, в какой валюте позднее понадобится капитал, лучше сформировать диверсифицированный портфель по наиболее стабильным валютам или сделать ставку на мультивалютные инвестиции.

Это мы с вами сделали на этапе планирования.

2

Определение максимально приемлемого риска

Все финансовые операции на бирже не застрахованы от просадок. В самом начале торговли активами нужно установить максимальный уровень риска, на который готов инвестор. Этот момент относится к категории индивидуальных психологических факторов. У каждого финансиста свой порог риска.

Приемлемый риск – это уровень убытков, понести которые инвестор считает для себя допустимым в случае неприбыльной торговли активами. При полной неготовности рисковать, стоит набирать в инвестиционный портфель консервативные биржевые инструменты – депозиты и облигации до погашения высокой ликвидности (не фонды облигаций и не доверительное управление на основе облигаций). В портфель можно включить и такие активы:

- биржевые инструменты со стопроцентной защитой капитала (инвестиционное страхование жизни плюс структурные продукты плюс доверительное управление);

- доходная недвижимость под аренду без ипотеки в экономически развитых странах – США, Великобритании, Германии, где приобрести недвижимость можно сразу с арендаторами.

Для инвесторов, готовых рисковать, в составе инвестиционного портфеля уместны потенциально более доходные инструменты. Мы рекомендуем новичкам не использовать высокорисковые активы, тем не менее, знать о них полезно.

| Активы | Особенности |

| Акции | Через брокерский счет, агрессивное ДУ, фонды акций |

| Недвижимость | Напрямую и через фонды и структурные продукты |

| Деривативы | Фьючерсы, опционы через брокерский счет, хедж-фонды |

| High-yield bonds (высокодоходные облигации) | Бессрочные, субординированные, гибриды через фонды и ДУ |

| Сырьевые активы | Через брокерский счет, фонды |

| Структурные продукты | Без защиты капитала или с условной защитой |

| Ломбарды, краткосрочные займы бизнесу, кредитные кооперативы, МФО |

Портфель нужно сформировать из количественно и качественно разных инструментов, причем наполнять его активами необходимо при наличии благоприятных сигналов входа на рынок. В инвестировании важен баланс – чрезмерный консерватизм приводит к недополучению прибыли, а излишне агрессивное управление вызывает просадки по закономерным рыночным причинам. Для получения реального прироста стоимости капитала доходность портфеля должна быть на несколько процентов выше показателя инфляции.

3

Определение ожидаемых результатов

Цель любого варианта инвестирования (стартапы, работающие проекты, реальные компании, ценные бумаги и т.д.) состоит во вложении свободных денежных средств с получением прибыли в кратко-, средне-, долгосрочной перспективе. Капитал можно аккумулировать различными способами, и впоследствии использовать накопленные сбережения для любых целей – бизнеса, отдыха, путешествий.

После набора финансовых инструментов в портфель, инвестору предстоит решить, чего он ожидает от капиталовложений. Реализация задач инвестирования приходится на определенный момент времени – через год, три года, пять лет и т.д. Нужно представить себе, где человек будет находиться в этот момент, гражданином какой страны будет являться, чтобы получение накоплений капитала не попало под законодательные ограничения.

Пример. Инвестор – налоговый и валютный резидент России. Полученную от инвестирования прибыль необходимо каким-то образом вывести. Если переводить средства на счет в банке государства, не входящего в FATF и OECD, возникнет прецедент нарушения валютного законодательства с потерей ¾ частей или всей переведенной на счет суммы. В итоге стратегия инвестиций не принесет никакой прибыли.

Повлиять на получение дохода могут абсолютно разные факторы внешнего и внутреннего действия:

- изменения в законодательстве;

- ограничения по валютным операциям;

- непредвиденный уровень инфляции;

- международный экономический кризис;

- внезапный развод с разделом капитала.

Немногие инвесторы задумываются о подобных рисках, и в итоге лишаются прибыли от хорошо работающей стратегии инвестирования. В зависимости от ситуации возникает необходимость приобретать активы, при помощи которых можно максимально защитить получение капитала от взысканий, ограничений, валютных запретов.

Российские инвесторы могут выбрать вложение средств в полисы накопительного и инвестиционного страхования жизни. Инструменты не самые ликвидные и доходные, но с их помощью можно вкладывать деньги в индексы недвижимости, облигации, акции. Капитал, инвестируемый в рамках страхования жизни, хорошо защищен от неожиданных рисков.

4

Корректировка портфеля с учетом ликвидности

Перед началом инвестиционной деятельности нужно удостовериться, что портфель застрахован от непредвиденных расходов. Если не предусмотреть этот момент, придется извлекать средства и нарушать алгоритм выбранной стратегии. Чтобы защитить инвестиции, в портфель нужно включить ликвидную и защитную составляющие.

Внимание! По итогам определенного периода времени (квартал, полугодие, год) портфель нужно оценить и провести ребалансировку. Оценка позволяет проанализировать показатели доходности, уровни риска, соответствие валюте, изъятиям, налоговым последствиям. Не исключена необходимость смены инструментов.

Прокачайте свои навыки с помощью указанных рекомендаций в нашем упражнении.

Структура инвестиционного портфеля

Если предположить, что инвестор располагает 2-3 млн. рублей свободного капитала, в структуру портфеля инвестиций нужно включить несколько составляющих элементов.

1

Консервативный блок

База, основа, ядро портфеля, которое включает набор инвестиционных инструментов с соответствующими финансовыми характеристиками по ликвидности, доходности, срокам окупаемости. Консервативный (инвестиционный) блок является защитой положительного баланса инвестиций при неблагоприятном исходе деятельности. В блоке преобладают пассивные виды дохода с низким уровнем риска – акции индексных фондов, облигации, депозиты, ПИФы, структурные продукты, стратегии ДУ.

2

Ликвидный блок

Позволяет инвестору не извлекать капитал из портфеля в случае непредвиденных финансовых расходов. Своеобразный денежный буфер можно сформировать из депозитов, включая валютные вклады, с возможностью пополнения и беспроцентного досрочного снятия, доходных карт, фондов денежного рынка, краткосрочных облигаций инвестиционного рейтинга. Размер ликвидного блока не должен быть меньше 3-6 ежемесячных окладов семьи инвестора.

3

Спекулятивный блок

Этой частью инвестиций финансист может распоряжаться, совершая биржевые операции самостоятельно через брокера или с привлечением управляющего капиталом. Спекулятивный блок не ограничен по доходности и риску. В него входят акции и иностранная валюта. Но это не значит, что управлять блоком капитала можно бездумно – к увеличению прибыли необходимо двигаться целенаправленно, дисциплинировано и ответственно.

4

Защитный блок

Предотвращает потерю капиталовложений в случае непредвиденных расходов и ситуаций. Чтобы не пришлось в срочном порядке выводить средства из портфеля, можно использовать сбережения, аккумулируемые в защитном блоке от программ накопительного и инвестиционного страхования жизни, на которые тратится 5% годового дохода. Этот элемент портфеля защищает инвестора и его семью от потери работы, утраты трудоспособности, порчи имущества, серьезных заболеваний.

Основные виды портфелей

Начинающему финансисту необходимо хорошо ориентироваться как минимум в базовых портфелях инвестиций, которых существует три разновидности.

Портфель для защиты

Представляет собой достойную альтернативу банковскому вкладу. Задача – защитить сбережения от роста уровня инфляции. Как сформировать и управлять:

- Купить облигации федерального займа, которые инвестор сможет не продавать до срока погашения (желательно не более 1-3 лет).

- Добавить облигации крупных надежных компаний-эмитентов с более высокой доходностью.

- Включить в портфель облигации (в размере 10-15%) небольших предприятий.

Ожидаемый уровень доходности составляет 7-11% годовых – такой же прирост обещают вкладчикам по банковским депозитам. Состав портфеля нужно ребалансировать один-два раза в год, включая в него облигации с более высокой прибыльностью.

Портфель для дохода

Формирование инвестиций нацелено на получение регулярного дохода от капиталовложений. Нужно ориентироваться на компании, которые гарантируют выплату дивидендов акционерам – держателям обычных и привилегированных акций. Такой портфель является альтернативой доходной недвижимости, причем акции и облигации продать можно в любой момент по текущей рыночной цене в течение нескольким минут с приемлемыми комиссиями.

Ожидаемая доходность портфеля – 8-15% годовых. В него следует включить акции компаний, стабильно выплачивающих дивиденды, краткосрочные облигации федерального займа, облигации крупных эмитентов. Поскольку стоимость акций может меняться в кратких временных интервалах, доходный портфель имеет смысл формировать на 3 года, и каждый раз после выхода отчетностей компаний пересматривать состав инструментов.

Портфель для роста

Инвестиционный рост – цель создания такого портфеля. Он выступает эффективной альтернативой ПИФам и структурным продуктам. Формируется из индексов акций сроком на 5 лет и ETF-инструментов. Поскольку рынок достаточно волатильный, есть риск отрицательной доходности на отдельных временных интервалах. Инвестору требуется резервный капитал для удержания позиций на случай просадок. Доходность портфеля сроком на 10 лет составляет 21% годовых.

Собственный капитал можно сохранить и приумножить, если действовать согласно выбранной стратегии, не поддаваться эмоциям, обладать терпением и холодным расчетом.

Тест по уроку и практическое задание

Прежде чем мы приступим к практике, проверьте усвоение материала с помощью теста.

В прошлых уроках вы познакомились с несколькими инструментами для инвестирования и определили риск-профиль. Следуя принципам составления портфеля из текущего урока и знаниям из прошлых мы предлагаем вам на практике составить портфель.

Соответственно, вашим заданием будет заполнить поле ниже следующими данными:

- ваша цель и сумма для инвестирования;

- предполагаемые доли инструментов;

- набор/примеры активов, которые вы добавите в каждый блок:консервативный,ликвидный,спекулятивный,защитный.

- консервативный,

- ликвидный,

- спекулятивный,

- защитный.

Не забудьте скачать чек-лист по составлению портфеля. В нем прописаны основные моменты, которые нужно учитывать при грамотном инвестировании. И можете сразу же проверить составленный выше портфель по этому чеку-листу.

Чек лист по составлению портфеля Скачать

Кроме того, мы советуем всегда держать перед глазами свой собственный чек-лист на ежедневную, еженедельную проверку и периодические сверки.

Составлять свой лист необходимо потому, что каждый из нас готов уделять разное время инвестированию, поиску информации и обладает разным уровнем знаний. В соответствии со стратегией, кому-то будет достаточно раз в месяц проверять новости о гос.облигациях, а другой человек каждый день будет анализировать котировки и биржевые индексы. Соответствующие чек-листы необходимо держать под рукой, чтобы проверять, не забыл ли ты сегодня ни одно важное действие.

Соответственно, следующим вашим заданием будет заполнить поле ниже следующими данными:

- ваша цель для инвестирования;

- предполагаемые доли инструментов;

- какие действие необходимо регулярно совершать.

Вы можете оформить эти данные в виде собственного чек-листа или просто распечатать и подглядывать на эту страницу.

Заметки и комментарии

Чтобы перейти к следующему уроку, отметьте этот завершенным. Мы рекомендуем проходить не более 1 урока в день, чтобы не упустить рефлексию (внутренний анализ и принятие) полученной информации.

Риск профиль или как инвестировать и не бояться Завершено Финансовая свобода